Arrancamos el 2024 con una caída en los precios de los cereales

09-feb-2024 (hace 1 años 1 meses 26 días)

Cereales

Este mes los agricultores franceses han iniciado sus protestas, con el bloqueo de carreteras y accesos a ciudades como París, Lyon, Nantes... Estas protestas se suman a las de Alemania, Bélgica, Polonia, Hungría y Rumania y a inicios de febrero se sumarán los agricultores españoles.

Los motivos de las protestas son los recortes en los subsidios agrícolas, las políticas ambientales que exige la UE y el aumento de los precios de la energía, que todo ello repercute a un incremento de los costos de los agricultores. Y al mismo tiempo, reivindican que se produce una caída de los precios de los productos agrarios debido a la fuerte llegada de cereal ucraniano a Europa, presionando así para que se vuelvan a imponer las cuotas y aranceles a la importación del grano ucraniano.

Durante el mes de enero aumentó la tensión en el Mar Rojo, con los rebeldes hutíes del Yemen atacando con misiles a los buques comerciales que circulan por el Mar Rojo. Por lo que muchas navieras han decidido evitarlo, lo que añade miles de kilómetros y 14 días más de navegación, ya que los buques deben de navegar alrededor de África, por el Cabo de Buena Esperanza. Esta situación ha impactado directamente en el aumento de los precios del petróleo y el gas, así como contribuido al aumento de los fletes.

Este mes los fletes (gráfico 1) se han reducido en todos los orígenes, respecto al mes de diciembre, aunque la situación del Mar Rojo y la sequía en el canal de Panamá amenazan con una subida de los mismos.

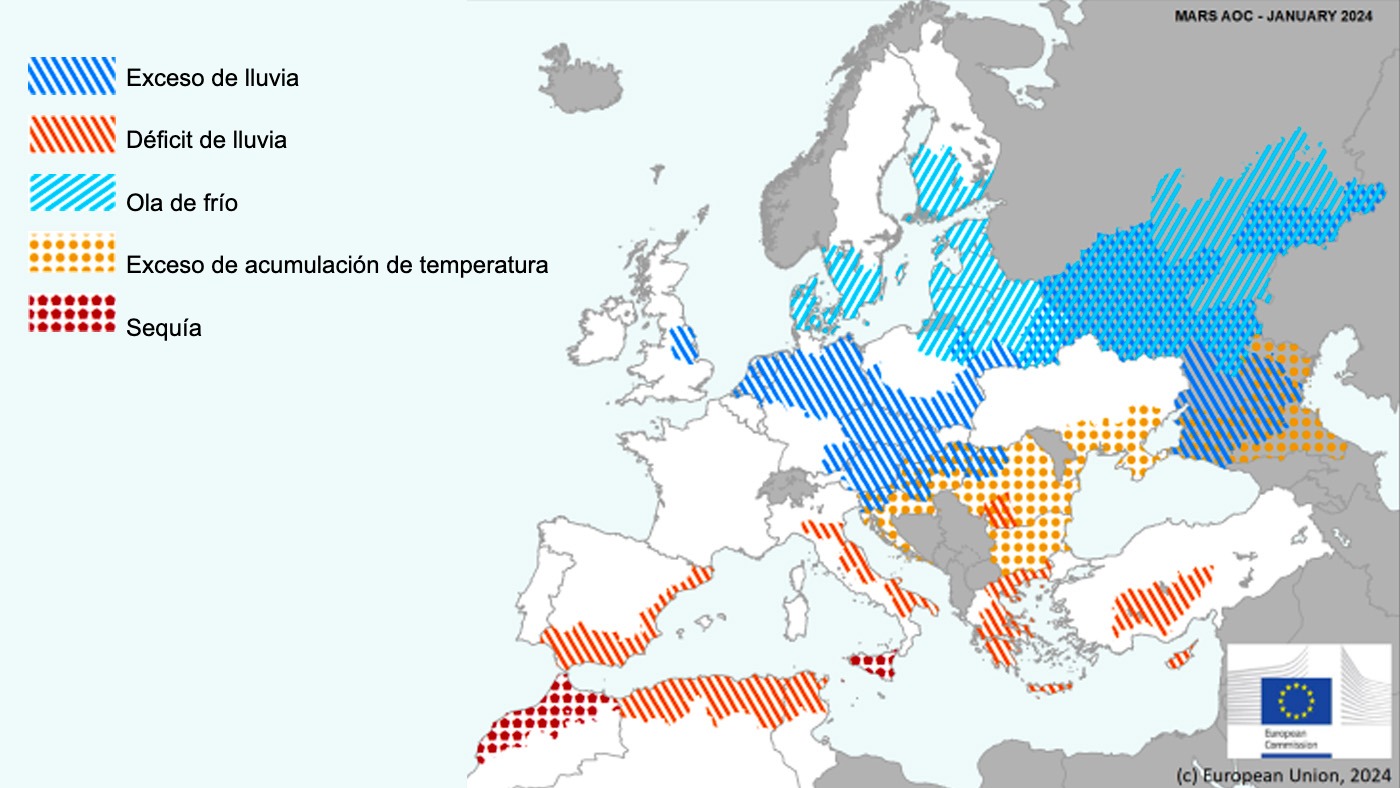

A principios del 2024, gran parte del norte de Europa se vio afectada por una ola de frío. En Dinamarca, la ola de frío tras un periodo de abundantes precipitaciones ha afectado negativamente a los cultivos de invierno. También se vieron daños por heladas en Estonia, Letonia y Lituania.

Por otro lado, la sequía ha seguido afectando negativamente muchas zonas de Europa noroccidental, central y oriental. Y tuvimos un excedente de agua en el Reino Unido, los países de Benelux y gran parte de la Europa central y oriental.

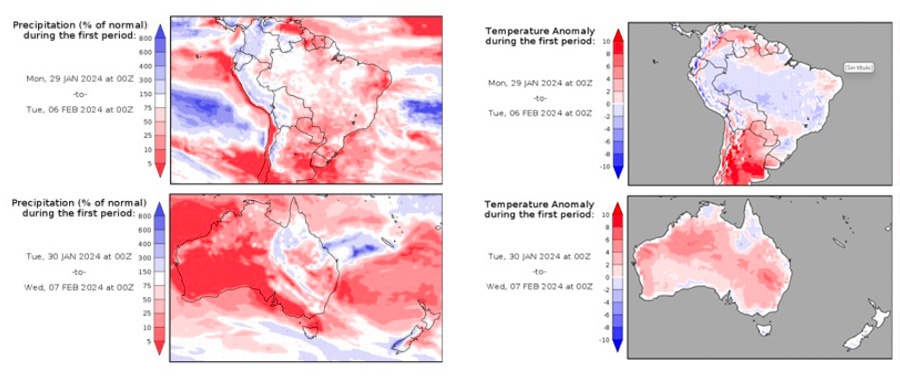

Australia sigue con lluvias que han hecho desaparecer la prima de riesgo sobre los cultivos de trigo y cebada. En Argentina, las lluvias acumuladas los últimos 30 días dan confianza al mercado de que permitirán soportar el patrón de clima seco y altas temperaturas que han de afrontar los cultivos los próximos 10 días. En Brasil sigue la segunda siembra de maíz, mientras que siguen las lluvias sobre gran parte del cinturón de soya brasileño.

El petróleo inició enero bajando a un mínimo por la incertidumbre sobre la demanda. Aunque cierra al alza por las tensiones bélicas en el Mar Rojo, con la creciente actividad militar en los EE.UU y la inquietud sobre el suministro del crudo mundial.

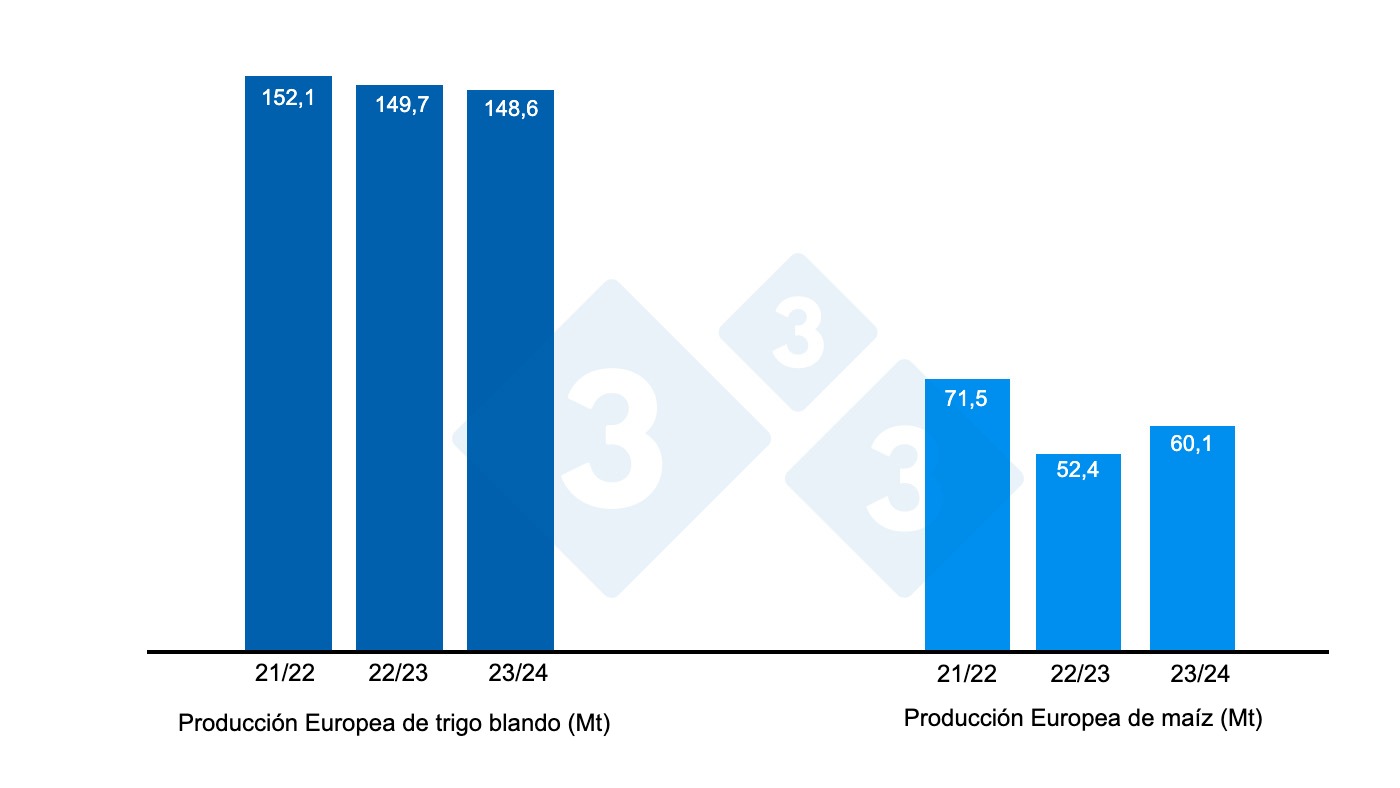

En el informe de octubre del USDA (tabla 1), para la campaña 2023/24, se revisa al alza la producción mundial de trigo en 1,9 Mt hasta los 784,9 Mt (4,3 Mt bajo el nivel del 22/23), principalmente por la subida de la producción en Rusia (+1 Mt) y en Ucrania (+900 000 t).

Para el 2023/24, la producción mundial de maíz, se recupera en 13,6 Mt hasta los 1235,7 Mt (80,1 Mt por encima de hace un año) y es récord, por la subida de la producción en China (+11,8 Mt) y en los EEUU (+2,7 Mt), mientras que se reduce en Brasil (-2 Mt).

Destacamos que las importaciones de la UE siguen estables en 24,5 Mt, siendo el primer importador a nivel mundial, y las de China en 23 Mt, respecto al mes pasado.

Tabla 1. Previsión del USDA de enero 2024 de la producción de cereales y variación respecto a la previsión de diciembre 2023 (Mt).

| 2022/2023 | 2023/2024 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 789,2 | 0,5 | 784,9 | 1,9 |

| Maíz | 1155,6 | 1,6 | 1235,7 | 13,6 |

| Producción Europea (Mt) | ||||

| Trigo | 149,7 | 0,0 | 148,6 | 0,0 |

| Maíz | 52,4 | 0,0 | 60,1 | 0,0 |

Según el USDA, en el 2022/23 la cosecha mundial de trigo baja en 500 000 t a 789,2 Mt (9,1 Mt por encima del 21/22), y la del maíz en 1,6 Mt a 1155,6 Mt, con la caída en los EEUU (-1,6 Mt), destacando que las importaciones de la UE siguen estables en 23,2 Mt y las de China en 18,7 Mt.

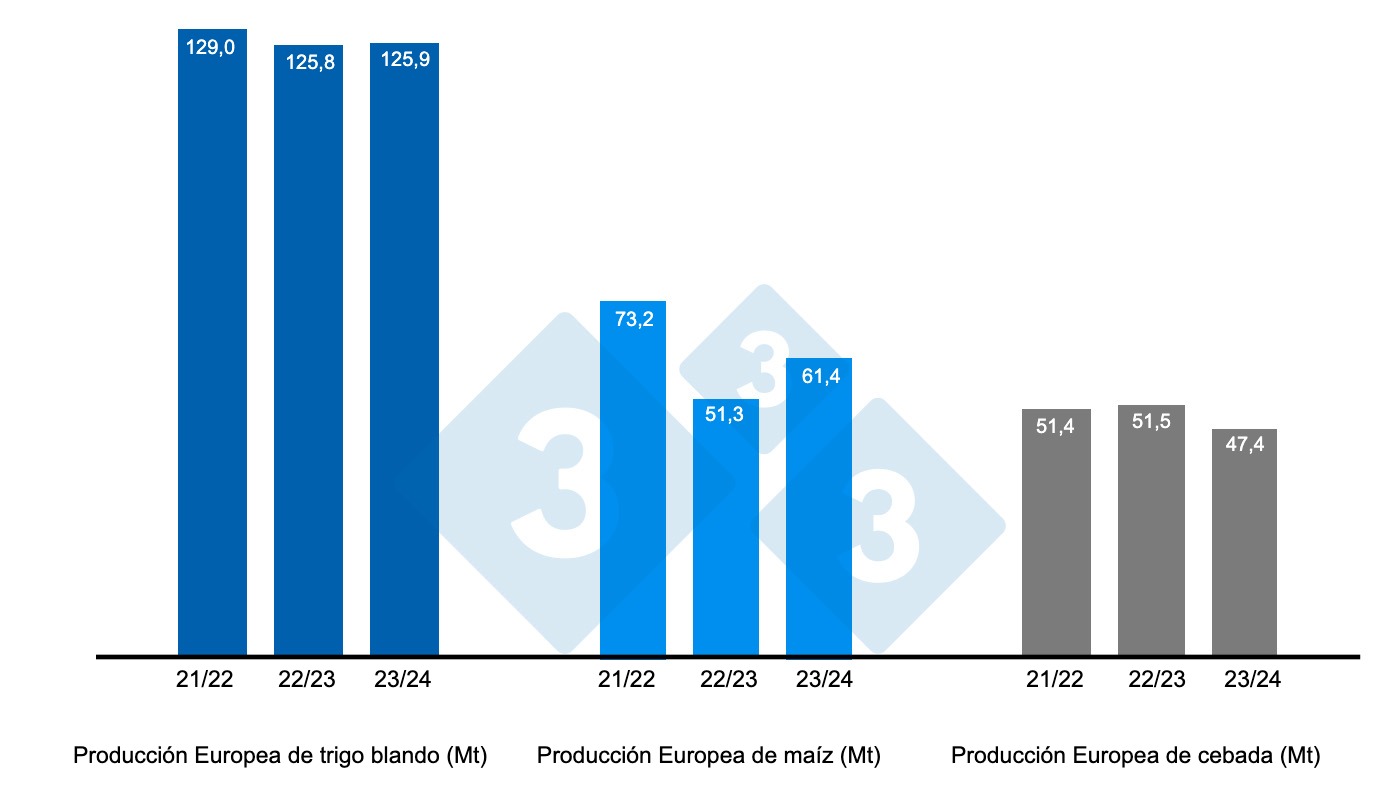

Tal como muestra el gráfico 4, este mes la Comisión Europea para la campaña 2023/24, revisa al alza la producción de trigo blando en 200 000 t hasta los 125,9 Mt y la de la cebada en 100 000 t hasta los 47,4 Mt, mientras que la de maíz sigue en 61,4 Mt. La producción del maíz sigue situada muy por encima de los niveles de producción del 22/23, mientras que la del trigo esta en línea con la de hace un año y la de la cebada se encuentra por debajo.

Siguen estables los niveles de producción para la campaña 2022/23 en 125,8 Mt el trigo blando, 53,1 Mt el maíz y 51,5 Mt la cebada.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa

sobre los EUR 202/t (15 euros menos que en diciembre) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 218/t para el disponible en el puerto de Tarragona (11 euros por debajo del nivel del mes pasado) y la cebada destino Lleida en unos EUR 223 /t (11 euros menos en un mes y 9 euros por encima del nivel del maíz destino Lleida). El precio de los cereales disminuye en un mercado con muy poca operativa, unos futuros que se reducen con los fondos aumentando sus posiciones cortas y con la llegada del maíz ucraniano.

El precio del trigo nacional se sitúa 10 euros por encima del de puerto, en EUR 228/t, con la oferta de trigo francés 2 euros por encima en EUR 230/t y el maíz nacional se encuentra 12 euros sobre el del de puerto y con oferta del francés al mismo nivel, EUR 214/t.

Oleaginosas

El precio de la harina de soya se revisa a la baja en EUR 28 /t a EUR 495/t, el de la harina de girasol en EUR 15/t a EUR 319/t y el de la harina de canola en EUR 17 /t a 315 t, con la llegada de buques de harina de soya en los puertos, la caída de los futuros por la mejora de la producción en Argentina y la próxima cosecha brasileña.

Durante este mes de enero, el precio del aceite de soya pierde EUR 4/t a EUR 906/t, con la llegada de buques a los puertos españoles y la caída de los futuros, mientras que el del aceite de palma gana EUR 71/t hasta los EUR 965/t, con un mayor consumo y el alza de los futuros, debido a una buena demanda de exportación, una menor producción y el alza del petróleo. Y el de la grasa animal se incrementa en EUR 25/t hasta los EUR 875 /t, siguiendo la subida del precio de la palma, un mayor consumo y la poca disponibilidad.

Cambio euro / dólar

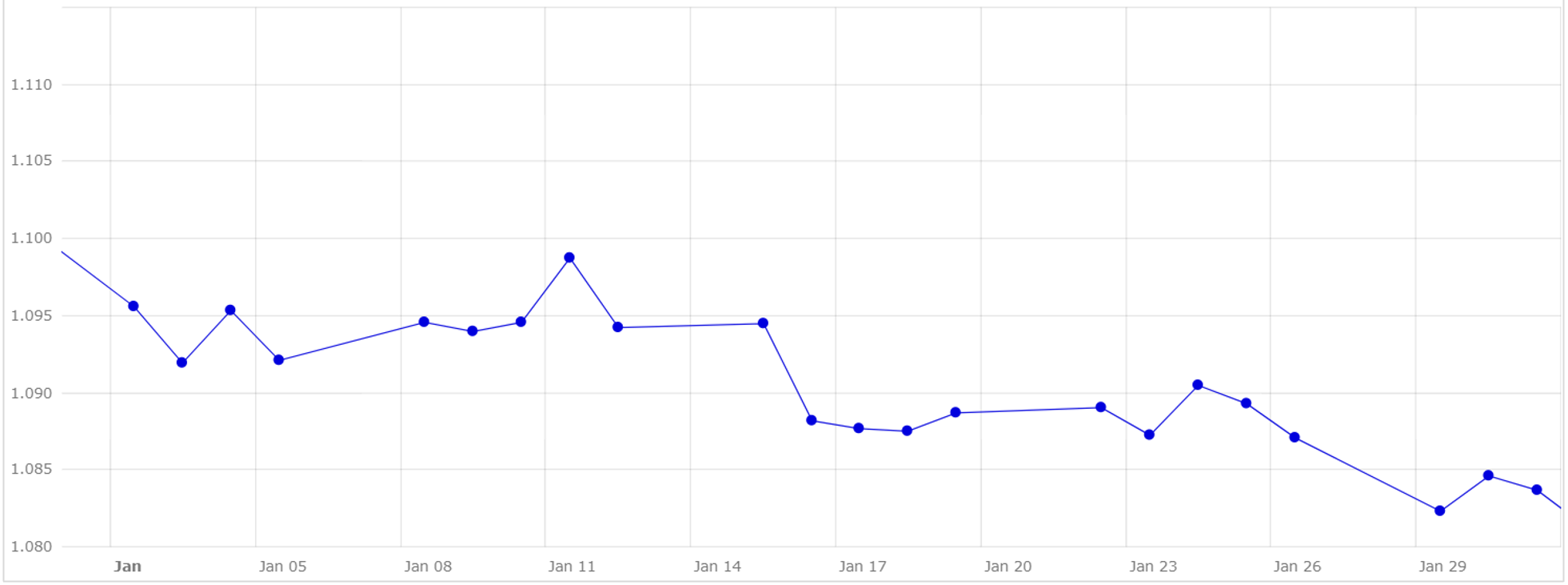

Durante el mes de enero, el euro se debilita frente al dólar (gráfico 5).

Este mes, el eurodólar se ha debilitado en un 1,09 %, situándose en 1,0837, con el incremento de la inflación durante el mes de diciembre, junto a unos datos débiles sobre el crecimiento de la economía de la eurozona, aunque a pesar de esto el BCE ha mantenido sus tipos de interés.

Durante el siguiente mes, deberemos seguir de cerca la evolución del conflicto en Gaza y de la guerra entre Rusia y Ucrania, así como la situación en el Mar Rojo, con su directa repercusión a los precios del petróleo, el gas y los fletes. También seguiremos el clima en el hemisferio sur, donde siguen siendo necesarias las lluvias en el centro y el norte de Brasil, y en Europa y el próximo USDA, donde veremos si hay ajustes en la cosecha brasileña y si recortan las exportaciones de trigo ruso y cereal ucraniano.