El mercado de los cereales sigue sumergido en una gran volatilidad

15-may-2023 (hace 1 años 10 meses 16 días)

Cereales

El próximo 18 de mayo es la fecha fijada por Rusia para decidir la continuidad del corredor del Mar Negro.

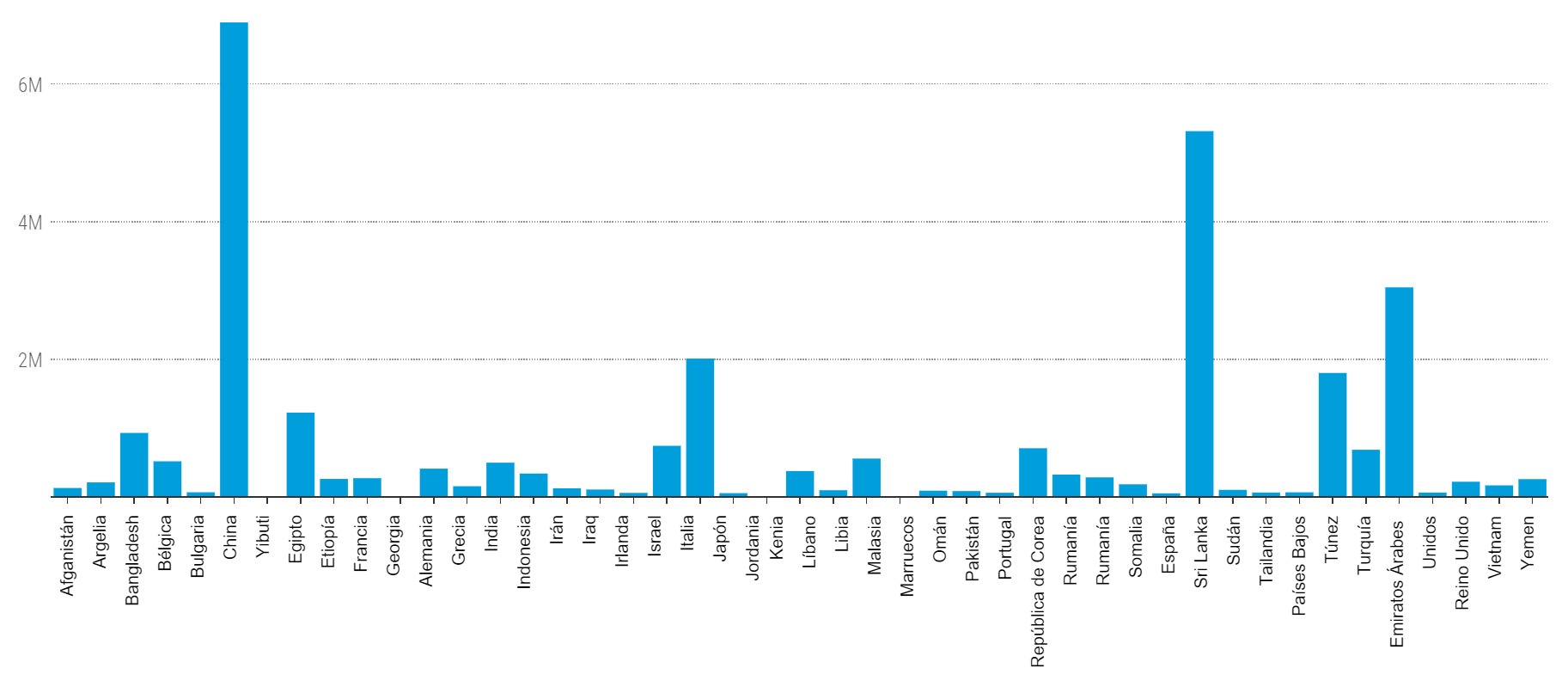

Rusia pide que se levanten las sanciones a sus exportaciones, volver al sistema bancario SWIFT y la distribución del grano ucraniano a países con menos recursos.

Por otro lado, Europa del este bloquea la llegada de grano ucraniano a sus mercados, pidiendo que se restablezcan las cuotas por la llegada masiva de grano barato de origen Ucrania. A esto se le suma que Polonia, Hungría y Eslovaquia han bloqueado el paso de grano de origen Ucrania por sus fronteras, diciendo que está afectando a sus productores locales.

Ante esta situación, la UE ha previsto compensaciones a los agricultores afectados, que beneficiarían especialmente a Polonia, Hungría, Eslovaquia, Bulgaria y Rumania, lo que permitiría que el grano ucraniano, aunque no se importe en Europa del este, sí transite por sus fronteras para facilitar las exportaciones de Ucrania al resto de países europeos.

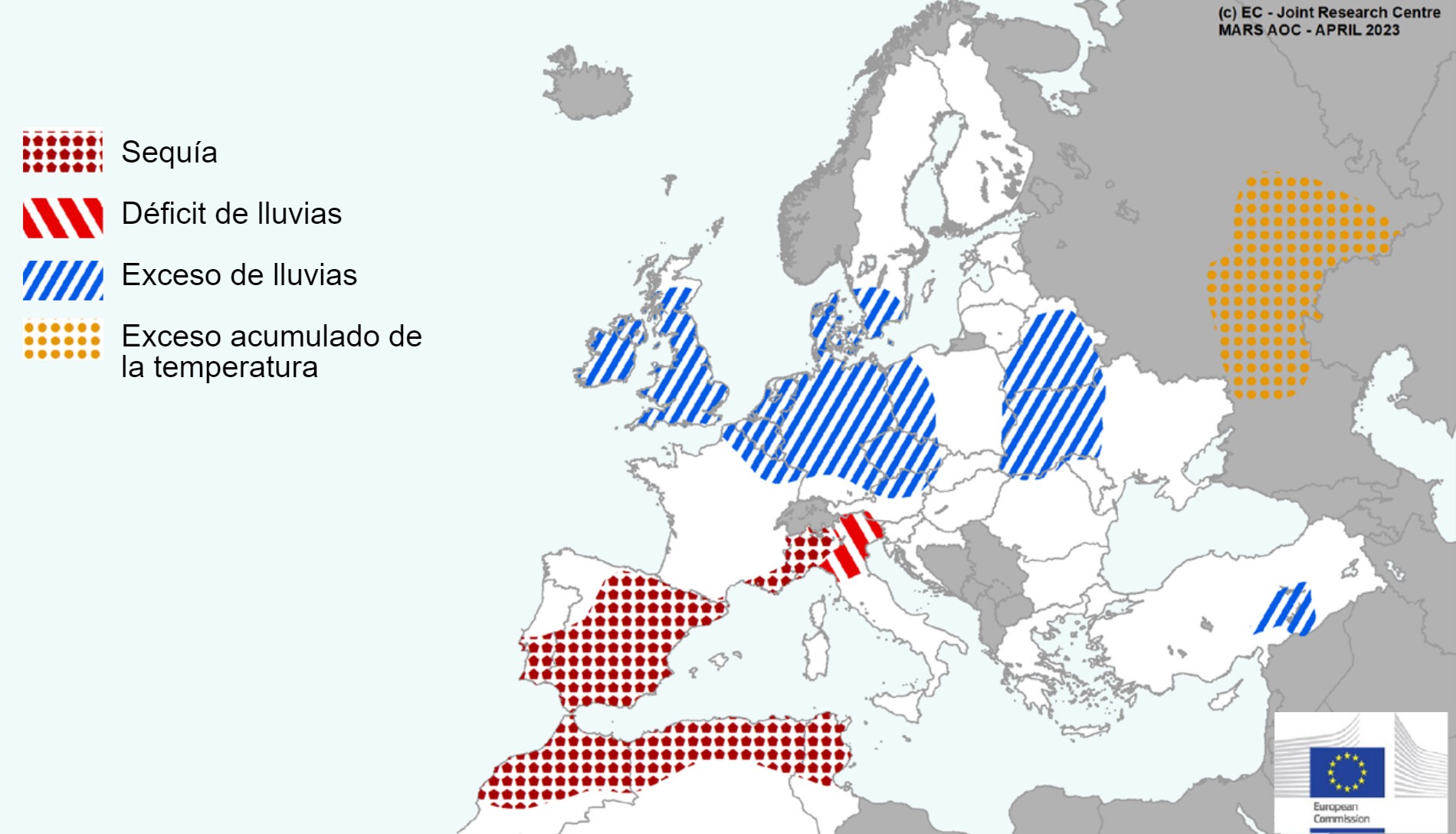

Continúa la sequía en el norte de Italia, la Península Ibérica y la zona del Magreb, donde se han iniciado las tareas de siembra de los cultivos de verano, con una gran preocupación sobre la disponibilidad de agua para el riego, generando una reducción de las áreas de siembra a favor de cultivos más tolerantes a la sequía.

Sin embargo, hemos visto un superávit de lluvia en la mitad norte de Europa, que ha sido bienvenido después del clima tan seco que tuvimos en febrero, aunque ha retrasado las siembras de primavera en zonas de las Islas Británicas, del norte de Francia y de los países de Benelux.

Al inicio del mes de abril, los precios de petróleo tenían una tendencia alcista con el recorte de la producción anunciado por la OPEP+. Sin embargo, las estimaciones de que el BCE y la FED seguirán aumentando sus tipos de interés, junto a los malos datos económicos, hizo crecer los temores a una recesión económica seguida de una caída de la demanda, lo que impulsó los precios a la baja.

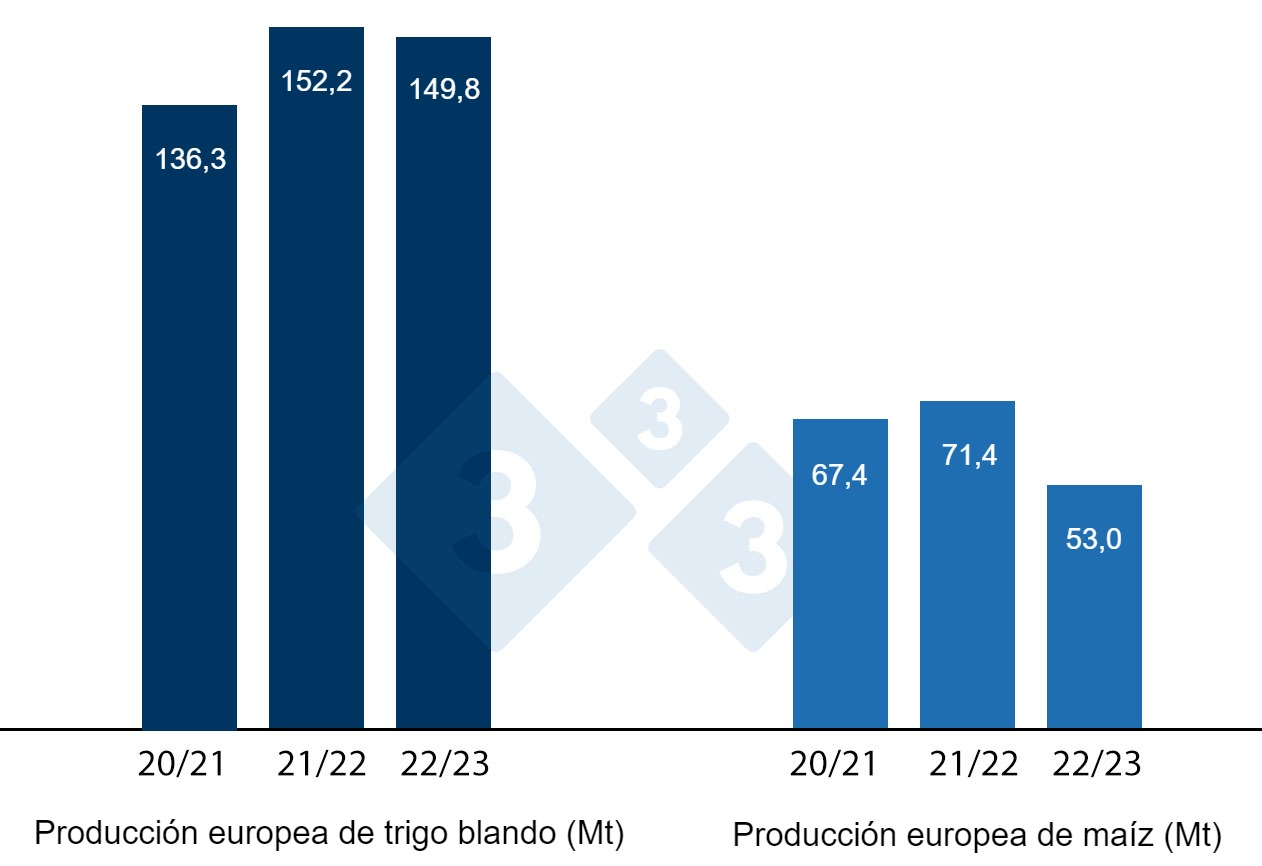

En el informe de abril del USDA (tabla 3), para la campaña 2022/23, se incrementa la producción mundial de trigo en 100 000 t hasta los 789 Mt, 9,9 Mt sobre el 21/22. Y la producción mundial de maíz, para el 2022/23, disminuye en 3 Mt a 1144,5 Mt, 72,5 Mt menos en un año, por la caída en Argentina (-3 Mt) y en la UE (-1,2 Mt), que se compensa por el incremento de la producción en Rusia (+1,8 Mt).

Destacamos que las importaciones se revisan al alza en la UE en 1 Mt hasta los 24,5 Mt y las exportaciones en Ucrania en 2 Mt, mientras que las de Argentina caen en 3 Mt.

Tabla 3. Previsión del USDA de abril 2023 de la producción de cereales y variación respecto a la previsión de marzo 2023 (Mt).

| 2021/2022 | 2022/2023 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 779,1 | 0,1 | 789,0 | 0,1 |

| Maíz | 1217,0 | 1,0 | 1144,5 | 3,0 |

| Producción Europea (Mt) | ||||

| Trigo | 152,2 | 0,0 | 149,8 | 0,4 |

| Maíz | 71,4 | 0,4 | 53,0 | 1,2 |

Según el USDA, en 2021/22 la cosecha mundial de trigo se reduce en 100 000 t a 779,1 Mt, 4,7 Mt por encima del 20/21, mientras que la del maíz se incrementa en 1 Mt hasta los 1217 Mt, principalmente por el aumento en la UE (+400 000 t), destacando que las importaciones de la UE se mantienen en 19,8 Mt y las de China en cerca de 22 Mt.

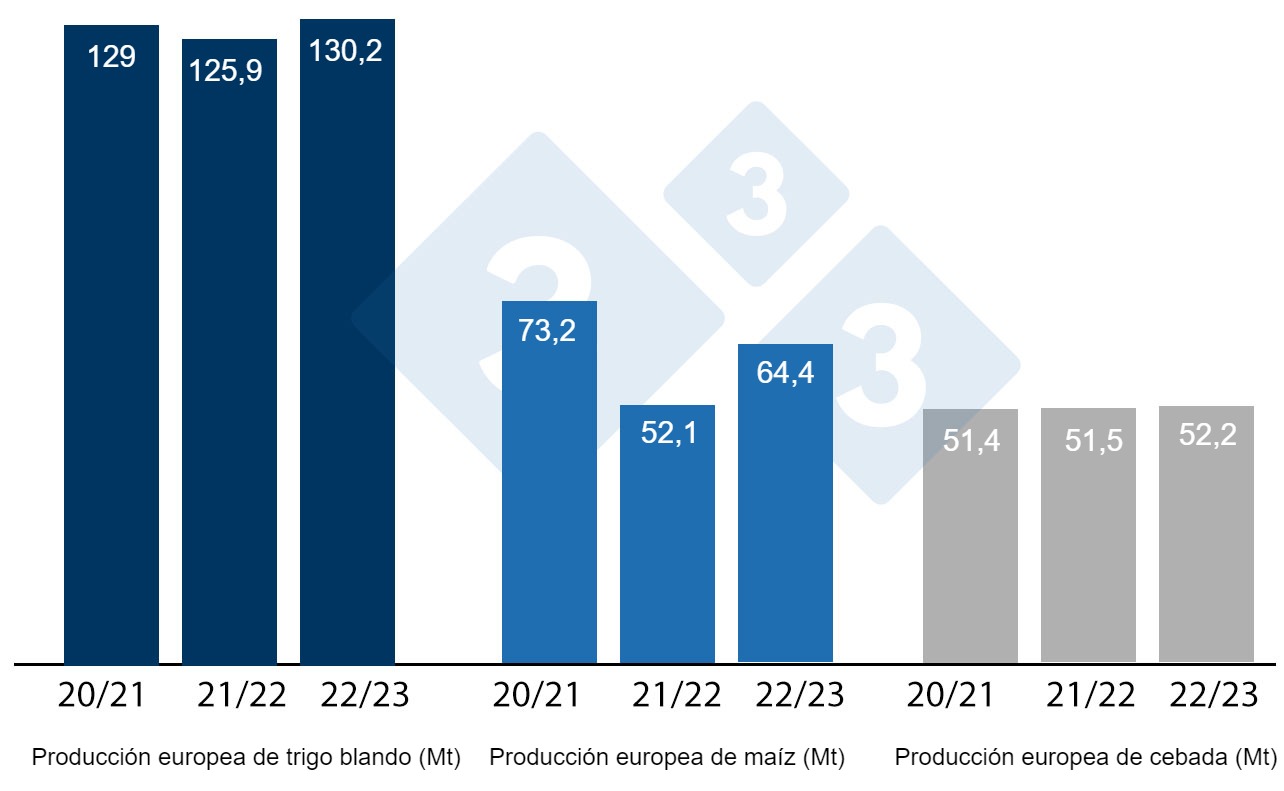

Tal como muestra el gráfico 3, este mes, la previsión de la Comisión Europea para la campaña 2023/24 revisa a la baja la producción de trigo blando en 700 000 tm a 130,2 Mt, la de maíz en 600 000 tm a 64,4 Mt y la de cebada en 2 Mt a 52,2 Mt, aunque siguen todas muy por encima de los niveles de producción de este año, especialmente la del maíz.

Y para la campaña 2022/23, baja la producción de trigo blando en 100 000 tm a 125,9 Mt, mientras que mantiene la de maíz en 52,1 Mt y la de cebada en 51,5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 260/t (15 euros menos que en marzo) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 270/t para el disponible en el puerto de Tarragona (EUR 8 por debajo del nivel del mes pasado) y la cebada destino Lleida en unos EUR 280/t (EUR 15 más en un mes y EUR 8 por encima del nivel del maíz destino Lleida). Los precios del maíz y el trigo caen siguiendo la bajada de los futuros, debido a la venta de las posiciones de los fondos por el temor a una recesión económica, junto a un mercado que sigue con muy poca actividad, mientras que el precio de la cebada se incrementa, debido a la falta de disponibilidad en el puerto y la retención de los agricultores en el interior.

El precio del trigo nacional se sitúa EUR 8 por encima del de puerto, sin oferta de trigo francés y el maíz nacional se encuentra EUR 12 sobre el del de puerto, también sin oferta del francés.

Oleaginosas

El precio de la harina de soya se revisa a la baja en EUR 33/t a EUR 502/t, presionado por la bajada de los futuros, con la venta de las posiciones de los fondos, con los temores a una recesión económica y una producción récord en Brasil que continúa presionando a la baja las ventas de los EE.UU. Este mes nos quedamos sin oferta de harina de canola, debido a la falta de disponibilidad en el puerto, mientras que volvemos a tener oferta de harina de girasol, situándose en EUR 360/t.

Durante este mes de abril, el precio del aceite de soya pierde con fuerza EUR 110/t, con unos futuros que disminuyen por la venta de las posiciones de los fondos ante los temores de una recesión económica. El precio del aceite de palma se revisa a la baja en EUR 25/t a EUR 1030/t, presionado por la bajada de los futuros, debido a la debilidad de los aceites vegetales y con la previsión de que Indonesia favorezca a las exportaciones y el precio de la grasa animal se reduce en EUR 50/t a EUR 890/t, siguiendo la bajada de los aceites vegetales.

Cambio euro / dólar

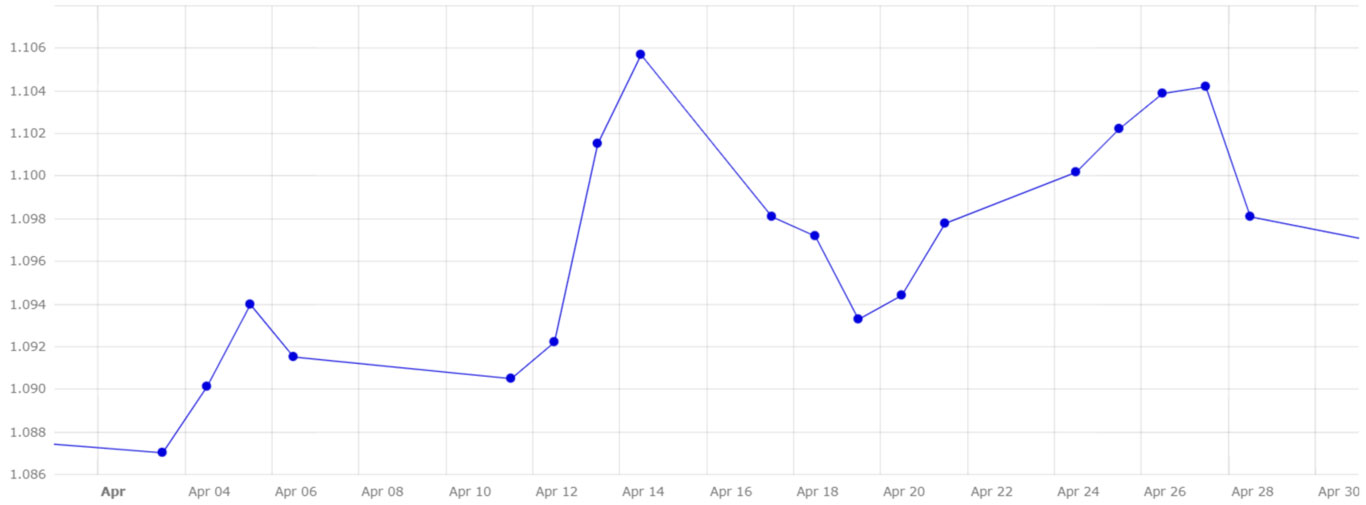

Durante el mes de abril, el euro se aprecia frente al dólar (gráfico 4).

Este mes, el eurodólar se ha incrementado en un 1%, situándose en 1,0981, debido a una caída de la inflación y unos datos económicos en los EE.UU que alimentaron las expectativas de que la FED relajaría su política monetaria. Aunque, con una inflación subyacente que ha aumentado (es la que no tiene en cuenta los alimentos frescos, el tabaco y la energía), los dirigentes del BCE y la FED apostaron por nuevas subidas de los tipos de interés, lo que hizo que se incrementaran los temores a una recesión económica y que el eurodólar se depreciara a mediados de mes. Pero se volvía apreciar hasta los 1,0981 tras los buenos datos económicos en la UE y las declaraciones de los dirigentes del BCE.

Durante el siguiente mes, estaremos pendientes de la evolución del clima, donde las lluvias cada vez se hacen más necesarias en el norte de Italia, la Península Ibérica y la zona del Magreb. También estaremos pendientes de la evolución de la economía a nivel mundial, de la continuidad del corredor del Mar Negro después del 18 de mayo y del próximo reporte del USDA del 12 de mayo, donde publicará sus primeras estimaciones para la campaña 2023/24.