La volatilidad sigue siendo extrema

12-sep-2022 (hace 2 años 7 meses 7 días)

Cereales

Continúa la extrema volatilidad en los mercados, a pesar de que los precios de los cereales han terminado el mes de agosto a unos niveles muy similares a los de hace un mes. Esta volatilidad se respalda en los fundamentales, que siguen muy complicados, con un recorte muy grande en la cosecha europea de maíz (-8Mt según el USDA) debido a las condiciones secas y cálidas, lo que hace que nuestras necesidades de importación se incrementen y en la continuidad de la guerra entre Rusia y Ucrania donde a pesar de que se abrió el corredor de granos, funciona a un bajo rendimiento (un 55% por debajo de los niveles que se exportaban hace un año).

El ProFarmer dio unos rendimientos más bajos de los estimados por el USDA para maíz en EEUU (casi 0,5 t/ha menos), el mayor productor y exportador de maíz mundial, lo que nos daría la cosecha más baja de los últimos tres años, en un entorno de demanda muy sostenida, con Ucrania medio fuera del mercado y una cosecha mermada en la UE, que la hará más dependiente de las importaciones de terceros países.

La cosecha del maíz estadounidense finalizará en 13.759 billones de bushel (349,5 Mt) según el Pro Farmer Tour.

Pro Farmer prevé que la cosecha de soja sea récord, con 4.535 millones de bushels, ligeramente por encima de la estimación del USDA, mientras que los rendimientos quedarían situados en 51,7 bushels por acre, justo por debajo de la perspectiva del USDA en su informe de agosto.

Las condiciones climáticas durante este mes han seguido siendo calurosas y secas en la mayor parte de Europa y los EEUU, afectando negativamente a los cultivos. En Francia, esto ha conllevado una reducción de las calidades de los cereales, especialmente para el maíz, con una reducción respecto al mes de julio de un 28% (lo podemos ver en la tabla 1).

Tabla 1. Condiciones de cultivo en Francia a 26 de agosto del 2022 (fuente: FranceAgriMer 26/08/2022)

| Condiciones de los cultivos en Francia | ||

|---|---|---|

| Buena + Muy buena (semana 30 de 2022) |

Buena + Muy buena (semana 30 de 2021) |

|

| Trigo blando | 63 % | 56 % |

| Cebada de invierno | 61 % | 49 % |

| Trigo duro | 56 % | 62 % |

| Cebada de primavera | 48 % | 51 % |

| Maíz | 47 % | 62 % |

En agosto, el precio del petróleo ha experimentado una gran volatilidad después de registrar su máximo el 29 de julio, debatiéndose entre la tendencia bajista de los miedos a una recesión económica mundial que frene la demanda, las políticas sobre biocombustibles, la posible entrada en el mercado del crudo de Irán si se alcanza un acuerdo con EEUU – UE – ONU y la fortaleza del dólar por un lado; y la tendencia alcista de los posibles recortes de producción de la OPEP y las sanciones a la exportación al crudo ruso por el otro (gráfico 1).

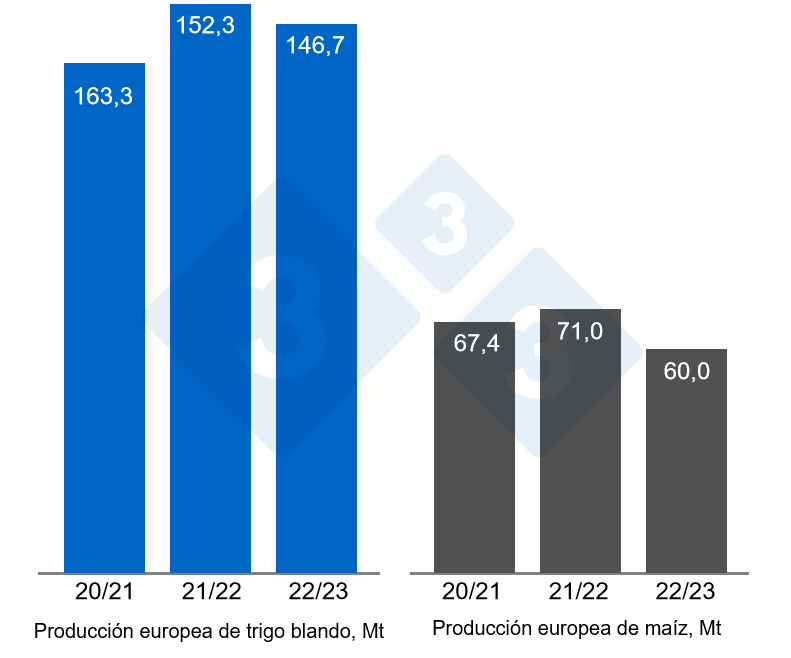

En el informe de agosto del USDA (tabla 2) para la campaña 2022/23, incrementa la producción mundial de trigo en 8 Mt hasta los 779,6 Mt (400 mil t sobre el 21/22) principalmente por la recuperación en Rusia (+6,5Mt), Australia (+3Mt), China (+3Mt) y Canadá (+1Mt), mientras cae en la India (-3Mt), la UE (-2Mt) y Argentina (-500 mil t).

La producción mundial del maíz para el 2022/23 se revisa a la baja en 6,3 Mt a 1179,6 Mt (39,2 Mt menos en un año) por la bajada en la UE (-8Mt) y en los EEUU (-3,7Mt), mientras que sube en Ucrania (+5Mt). Destacamos que las importaciones de maíz en la UE se revisan al alza en 3Mt hasta los 19 Mt y las exportaciones en Ucrania en 3,5 Mt.

Tabla 2. Previsión del USDA de agosto 2022 de la producción de cereales y variación respecto a la previsión de junio 2022 (Mt).

| 2020/2021 | 2021/2022 | |||

|---|---|---|---|---|

| Producción mundial (Mt) | ||||

| Trigo | 779,2 | 0,2 | 779,6 | 8,0 |

| Maíz | 1218,8 | 0,9 | 1179,6 | 6,3 |

| Producción europea (Mt) | ||||

| Trigo | 152,3 | 0,1 | 146,7 | 2,0 |

| Maíz | 71,0 | 0,5 | 60,0 | 8,0 |

Según el USDA, en 2021/22 la cosecha mundial de trigo aumenta en 200 mil t hasta los 779,2 Mt (5 Mt por encima del 20/21). Y el maíz en 900 mil t hasta los 1218,8 Mt, destacando que las importaciones se mantienen en la UE en 16 Mt y en China en 23 Mt.

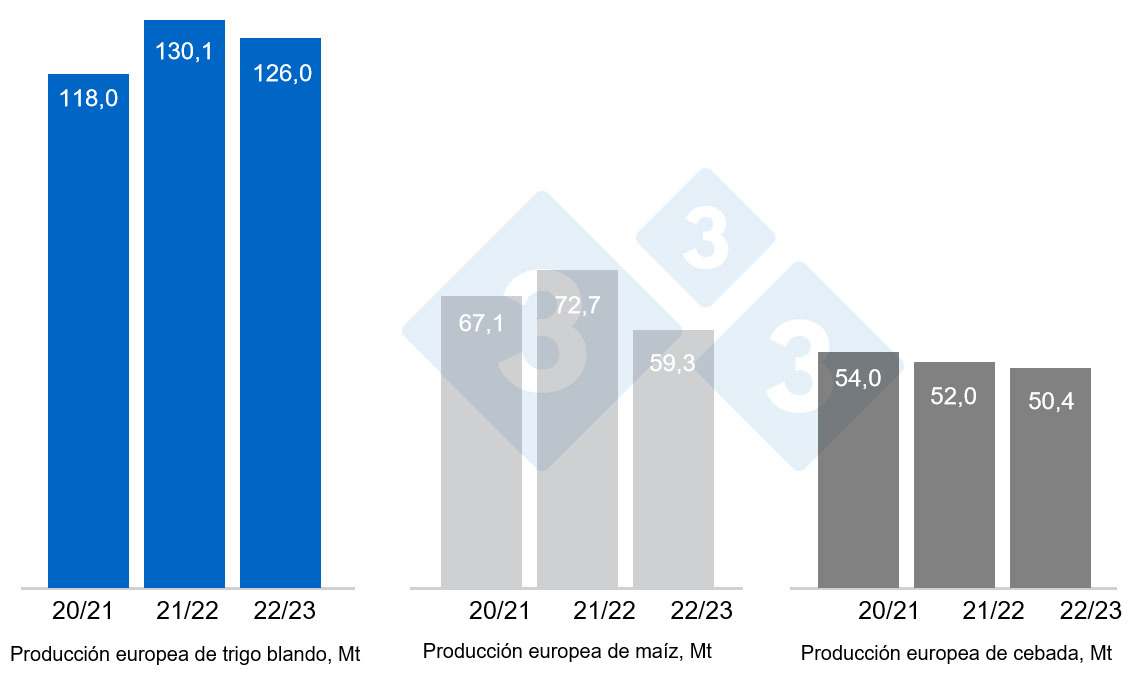

Tal como muestra el gráfico 3, la previsión de este mes de la Comisión Europea para la campaña 2022/23 aumenta la producción de trigo blando en 2,1 Mt hasta los 126 Mt, mientras que reduce la del maíz en 6,5 Mt a 59,3 Mt y la de la cebada en 1,1 Mt a 50,4 Mt, todas por debajo de los niveles de producción de este año. Para la campaña 2021/22, prevé que la producción de trigo blando siga estable en 130,1 Mt (12,1 Mt por encima de la campaña pasada), la de la cebada en 52 Mt (quedando 2 Mt por debajo del 20/21) y la del maíz en 72,7 Mt (5,6 Mt sobre el 2020/21).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 350€/t (5 euros más desde julio) para el disponible en el puerto de Tarragona, el trigo sobre los 350 €/t para el disponible en el puerto de Tarragona (20 euros bajo el nivel del mes pasado) y la cebada destino Lleida en unos 332€/t (2 euros más en un mes y 28 euros por debajo del nivel del maíz destino Lleida). La caída del precio del trigo se da por la presión de la liquidación de los futuros en Euronext, por la apertura del corredor de granos en Ucrania, mientras que el precio del maíz se incrementa dada la falta de disponibilidad en el puerto de Tarragona para el disponible.

El precio del trigo nacional se sitúa 5 euros por encima del de puerto, con el francés al mismo nivel a 355 €/t, y, el maíz nacional se encuentra 10 euros sobre el del de puerto y no tenemos oferta del francés.

Oleaginosas

El precio de la harina de soja se reduce 5 €/t, a 575 €/t, con una demanda sostenida en los EEUU, mientras que el precio de la harina de girasol sube 10 €/t hasta los 365 €/t, en el contexto actual de crisis, siendo Ucrania el principal productor de girasol a nivel mundial. Seguimos sin oferta de harina de colza, por falta de disponibilidad.

Durante este mes de agosto, el precio del aceite de soja pierde 10 €/t, el de palma 5 €/t y la grasa animal 20 €/t en su lucha contra la palma por entrar en las formulaciones, aunque los consumos tan elevados de maíz limitan su inclusión a pesar de que su producción sigue siendo baja.

Cambio euro / dólar

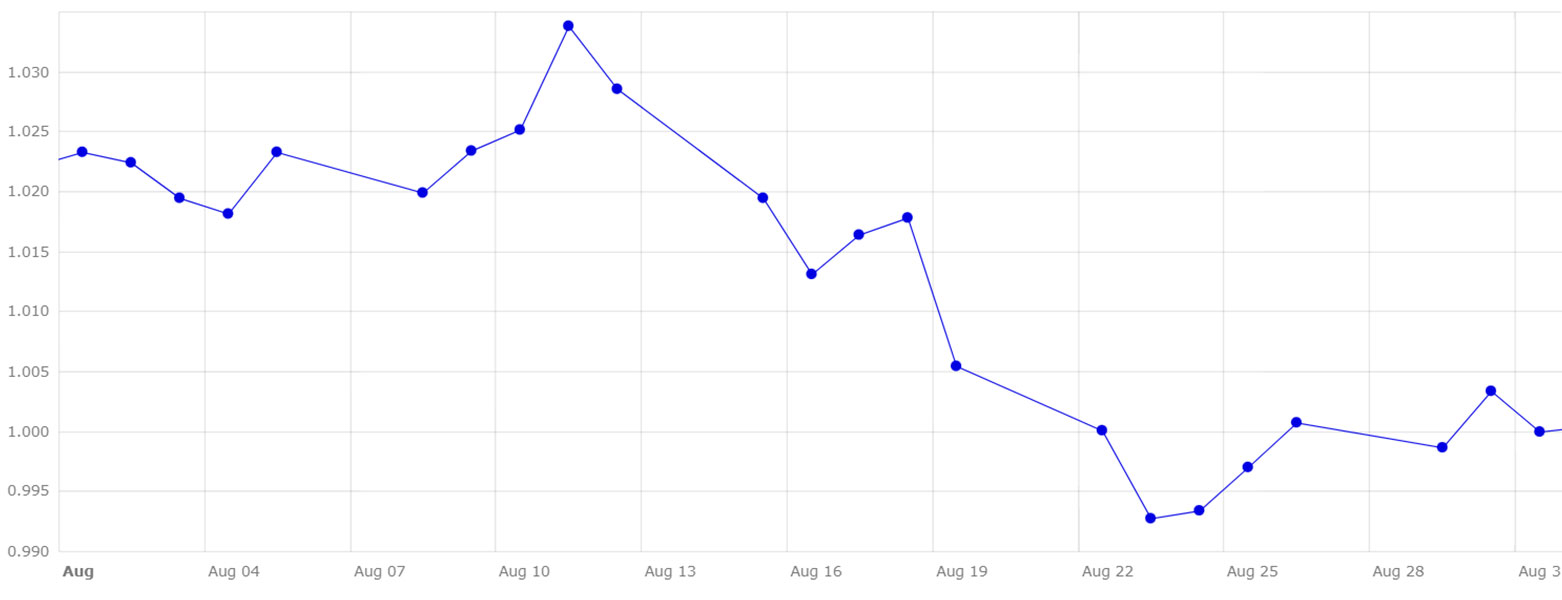

Durante el mes de agosto, el euro se debilita frente al dólar (gráfico 4).

Este mes el eurodólar ha caído en un 2,3%, llegando a alcanzar niveles inferiores a la paridad con el dólar. La política monetaria de la FED favorece la fortaleza del dólar, mientras que los datos económicos de los EEUU permiten que la FED siga aumentando los tipos de interés. Sin embargo, en Europa, los datos de inflación siguen siendo elevados, las principales economías de la eurozona muestran signos de recesión y se acerca un invierno protagonizado por la crisis energética derivada de la guerra entre Rusia y Ucrania.

Para las próximas semanas, estaremos pendientes del BCE y la FED con la previsión de las subidas de los tipos de interés, del corredor de granos en Ucrania y de si siguen fluyendo las mercancías, del clima (que de seguir siendo seco y caluroso perjudicará más las cosechas) y del próximo informe del USDA del 12 de septiembre y sus ajustes.