De vuelta a la volatilidad en las materias primas

Lunes, 31 de octubre de 2016

14-nov-2016 (hace 8 años 4 meses 20 días)En primer lugar quería trasmitir mi agradecimiento a 3tres3 y a nuestro patrocinador Elanco por contar conmigo para relevar a Jordi Beascoechea, al cual felicito por su labor durante el período anterior, esperando que nuestro análisis a partir de ahora sea de su máximo interés.

Las cosechas de granos en el mundo llevan estando en niveles prácticamente de récord las últimas 4/5 campañas, tanto para cereal como para oleaginosas en ambos hemisferios. Esta disponibilidad ha provocado un descenso paulatino en las cotizaciones de precios, llegando a mínimos el pasado verano. Esta situación provoca, en las zonas productoras de España como en resto del mundo, un alto nivel de retención de venta por parte del agricultor, por lo que los flujos de comercialización no son tan líquidos o lógicos como deberían.

Cereales

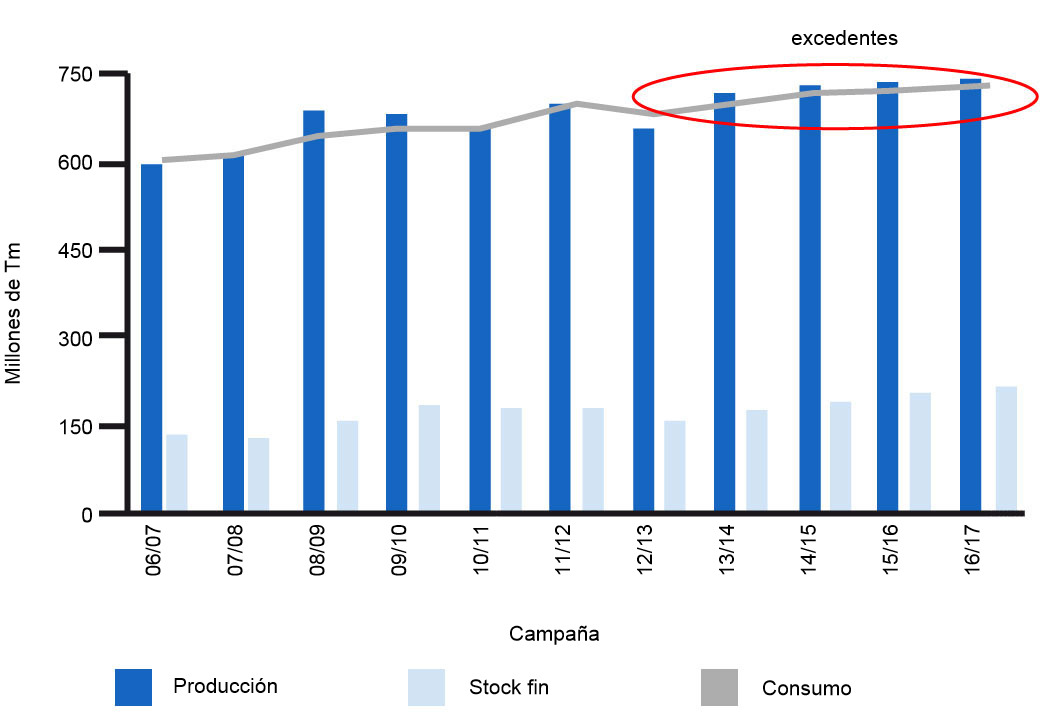

La producción de esta campaña ha sido récord histórico, 748 millones de Tm de trigo y 1.035 de maíz, con la excepción de Francia (la producción de trigo ha tenido una merma muy significativa, no ha llegado a los 30 millones de Tm, el peor dato de los últimos 10 años) y parte de centro-este de Europa donde veremos alguna pérdida de volumen respecto a las estimaciones iniciales debido al excesivo calor de la segunda quincena de junio y julio. Estos volúmenes provocan un alto stock final a pesar de la alta demanda y una necesidad de venta por capacidad de stock en las zonas productoras.

Tabla 1. Balance total de granos en el mundo (millones de Tm).

| 13/14 | 14/15 | 15/16 | 16/17 | ||

| estimación | previsión | ||||

| Granos totales | 29,09 | 27,10 | |||

| Producción | 2008 | 2048 | 2003 | 2069 | 2077 |

| Comercio | 310 | 322 | 344 | 333 | 337 |

| Consumo | 1935 | 2007 | 1982 | 2049 | 2054 |

| Existencias remanentes | 413 | 454 | 475 | 492 | 498 |

Gráfico 1: Evolución de producción, consumo y stock mundial de trigo. Fuente IGC

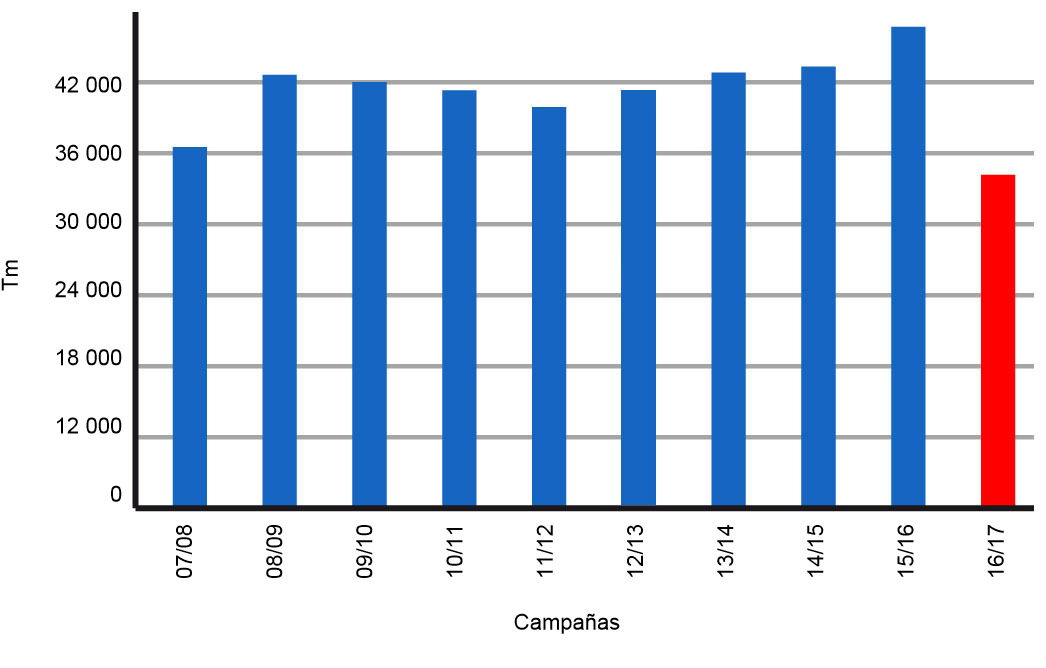

Francia trigo blando

Gráfico 2: Histórico de producción de trigo en Francia. (Fuente: Strategie Grains)

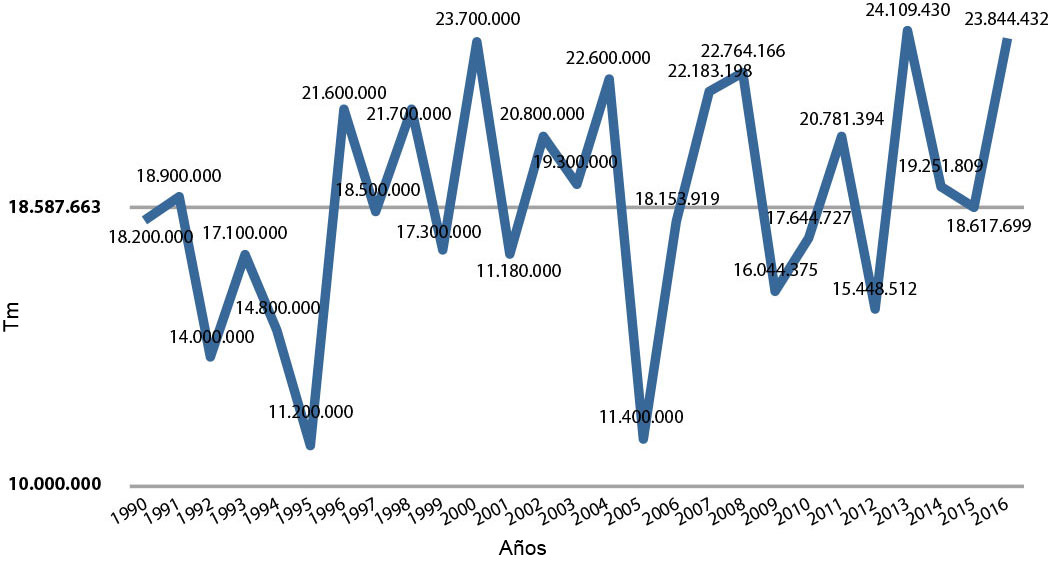

En España las producciones han sido excepcionales, quedando muy cerca del récord de 2013, y por ello los precios son inferiores en el interior peninsular, incluso por debajo de las cotizaciones en puertos, siendo España un país importador de al menos un 30 % de las materias primas que consumimos. La producción de cebada supera los 10 millones de Tm y en trigos tenemos una campaña con más de 7 millones, con un crecimiento del 34 % respecto al año anterior.

Gráfico 3. Evolución de la cosecha de cereales en España. (Fuente: Coop. Agroalimentarias)

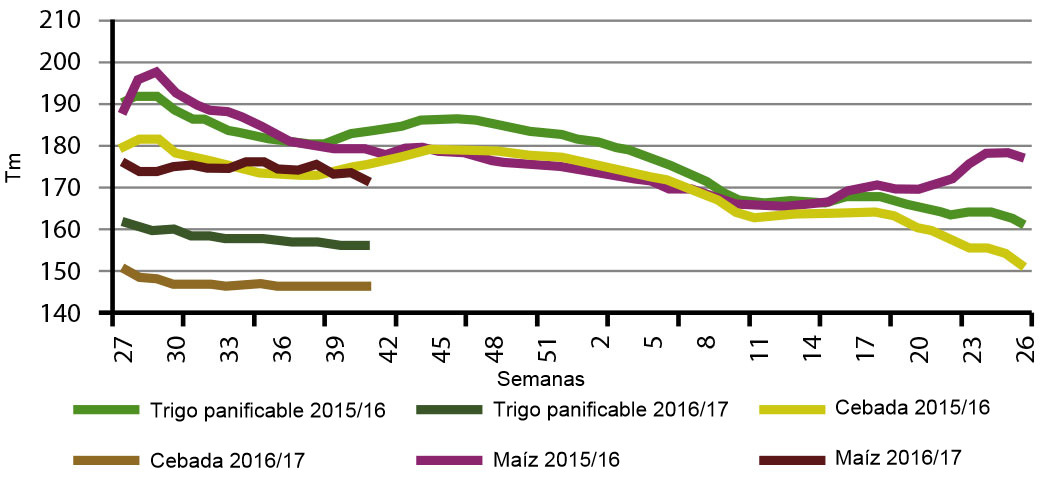

Comparativa semanal precios cereales (campaña actual)

Gráfico 4. Comparativa Jul-Jun por semana de la evolución de los precios de cereales en España para las dos últimas campañas.

Proteínas, soja y otras oleaginosas

Soja

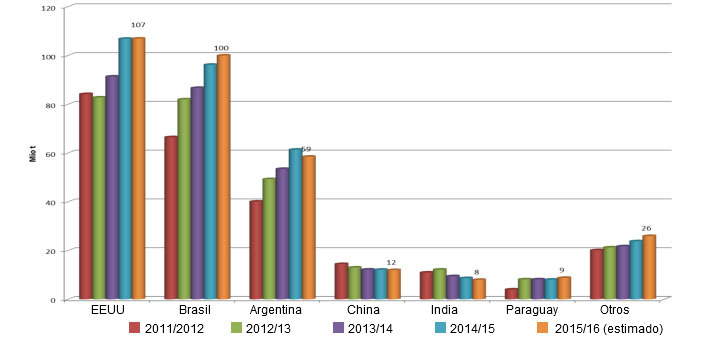

Una vez superado el 15 de octubre, cuando todos los informes sobre cosecha USA ya tienen los datos comentados y en un año en que tenemos rendimientos récord y cosecha mundial récord, parece que el mercado ahora comienza ya a pensar en la siembra en el hemisferio sur, donde Brasil ya lleva un 28 % de las labores y apunta, si todo va bien, a 102 millones de Tm de nuevo y Argentina cultivará parte de las hectáreas que dedicaba a la soja con maíz o trigo, esperando aproximadamente 56 millones para el próximo año. La demanda también se mantiene tremendamente alta, con un nivel alto de las exportaciones USA para la campaña ya contratadas, y sin que Chicago tenga que mostrar la necesidad de más venta a pesar de los altos stocks en distintas partes del globo. Por ello entendemos que, a falta de saber cómo influirá el clima en la cosecha Sudamericana, los precios pueden repuntar hacia final de año para los futuros de esta oleaginosa.

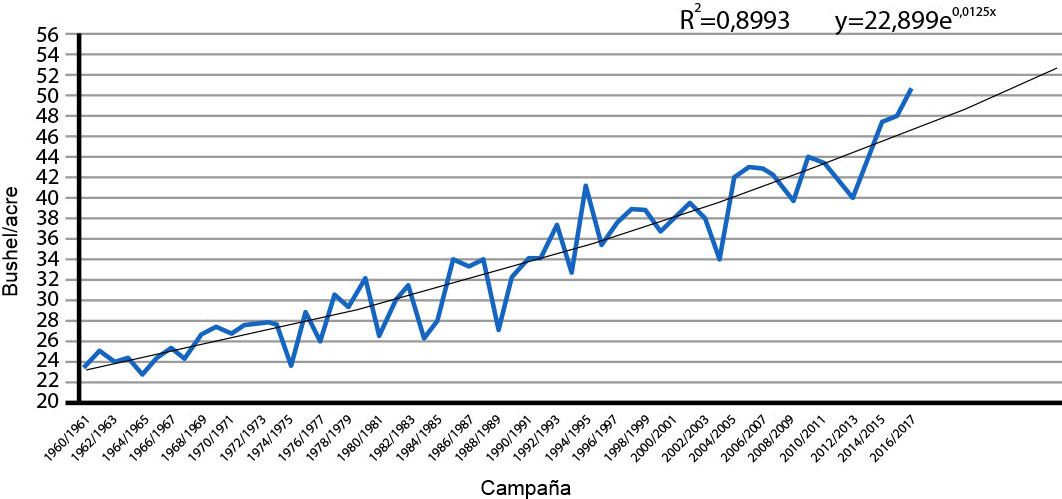

Gráfico 5. Evolución de los rendimientos del cultivo de soja en USA. Fuente USDA.

Gráfico 6. Producción de habas de soja en el mundo por países. (Fuente USDA)

Colza y girasol

La cosecha de harina de colza europea ha sido inferior a la pasada campaña, sin embargo se ve compensada con la de girasol que está siendo más abundante. En consecuencia la disponibilidad alta de las harinas de ambas sitúa los precios suficientemente competitivos respecto a la harina de soja en formulación de pienso. Además los volúmenes negociados con solubles de maíz, gluten y otros alternativos de proteína permiten mantener los costes.

Previsiones

Los precios llegan a mínimos en casi todos los productos hacia final de septiembre debido a las altas producciones y retención de ventas en algunos casos. Durante octubre, el cambio €/$ que ha pasado de 1,125 a 1,08 así como la ausencia de lluvias en el Danubio, que ha generado problemas para embarcar toda la mercancía para exportar hacia el sur de Europa, han provocado un claro repunte de las cotizaciones, llegando a +10 €/Tm tanto en puertos peninsulares como en el interior para el cereal nacional, con incrementos entre 4 y 7 €/Tm para trigo y cebadas. Esta subida puede durar 2-4 meses dependiendo de la evolución de las siembras que, con las últimas lluvias, se realizarán con total normalidad. Si los datos hacia la primavera son positivos, volveremos a ver descensos de los precios por la pesadez de la oferta.

Las proteínas se moverán de aquí al mes de marzo en dos tramos, el primero alcista debido a que los fondos de inversión cuadrarán sus cortas posiciones hacia final de año y el segundo alcista o bajista dependiendo del efecto “la niña” y sus posibles consecuencias en cosechas hemisferio sur.

Tabla 2. Previsión de precios por materia prima para los próximos meses.

| Materia prima | Rango de variación (€ / Tm) | Tendencia |

| Trigo | -5 — +3 | = |

| Maiz | -7 — +1 | ↓ |

| Cebada | -4 — +2 | = |

| Soja | -5 — +20 | ↑ |

| Colza | -3 — +7 | ↑ |

| DDG | -2 — +8 | = |

| Girasol | 0 — +5 | = |

| Salvados | 0 — +3 | = |

| Alfalfa | -1 — +3 | = |

| Pulpa | 0 — +5 | = |