Patrones de precios estacionales de otoño y problemas en el horizonte

27-oct-2015 (hace 9 años 5 meses 30 días)

Este otoño esperamos el típico patrón estacional, aumento de pesos y bajada de precios en general. Sin embargo este año hemos detectado que, en el último mes, los precios en EEUU han hecho un movimiento algo diferente, seguramente relacionado con una aceleración entre bambalinas de las ventas netas de exportación que no serán contabilizadas en los datos publicados hasta la primera semana de diciembre (los informes de importaciones y exportaciones porcinas del USDA publican datos con dos meses de retraso). Este incremento de precios de alrededor de un 2% entre septiembre y octubre, aunque no se trate de algo inaudito, contrasta con el patrón habitual que muestra un descenso medio del 4% en estos dos meses cuando se examinan datos desde 2002. Las únicas excepciones fueron los aumentos sustanciales en 2011 y 2012, básicamente debidos a que la sequía encareció enormemente el coste de la alimentación.

Esto nos deja en una situación inusual, pero positiva, ya que en EEUU se espera rentabilidad en el temido cuarto trimestre y en enero. Esto es posible gracias a los bajísimos costes de alimentación que se están viviendo en EEUU a causa del stock adecuado de maíz y soja del año pasado y a la gran cosecha de ambos que se está produciendo ahora mismo.

Pero en el horizonte se detecta algún problema añadido, aunque también hay buenas e inesperadas noticias. China acaba de anunciar la reapertura de las importaciones de 14 plantas procesadoras y distribuidores de EEUU, que habían estado vetadas durante la mayor parte del año anterior. Se trata de una gran noticia para los productores norteamericanos dado el problema que se avecina en el horizonte, que no es otro que el enlentecimiento de las exportaciones netas de carne de cerdo de EEUU desde hace varios años.

Muchos analistas creían que China podría convertirse en un gran comprador este otoño debido a la gran cantidad de cerdas sacrificadas durante el año pasado o más. Esto no se ha materializado para el mercado norteamericano, pero la UE ha hecho el pleno al quince al conseguir alrededor del 65% de las importaciones chinas. La noticia de la reapertura del mercado para las 14 industrias no tendrá necesariamente un impacto inmediato pero puede ser el principio del fin de la reducción de las exportaciones netas de carne de cerdo, que en EEUU se había convertido en algo endémico.

Se trata de un asunto complicado, con varios factores involucrados. En primer lugar está el rechazo de China a la ractopamina, de la que encontraron trazas en algunos envíos declarados como libres de ractopamina hace unos meses. A continuación está la fortaleza del dólar, que hace que la carne de cerdo estadounidense sea más cara que la canadiense o la europea. La Reserva Federal ha anunciando un aumento en los tipos de interés durante todo el año, pero no ha sido capaz de ejecutar ni uno minúsculo (normalmente una fracción de 1 %). Esta mera promesa ha creado la expectativa de que el dólar podría fortalecerse frente a las otras monedas y esta simple amenaza ha hecho que los compradores se decantasen por monedas más débiles, como Canadá y la UE.

El estancamiento del crecimiento mundial junto con la masiva venta en el mercado de valores de Shanghai anunciaron el inicio de la revisión de precios de los activos chinos (o sea que la burbuja se rompió). Cuando a esto se añade la guerra del precio del crudo entre EEUU y Arabia Saudí, que ha desplomado el precio del petróleo, el resultado es que la divisa de Canadá, un país exportador de recursos naturales, que hace dos años estaba casi a la par con el dólar norteamericano, caiga hasta los 75 centavos. Es genial volver a viajar a Canadá y pagar 75$ en un restaurante y que, al volver a EEUU y abrir la cuenta de American Express, descubrir que sólo ha costado 56$.

Canadá produce una carne de cerdo de muy alta calidad y, cuando su precio relativo respecto al de EEUU cae, los compradores empiezan a cambiar sus pedidos. No es ningún secreto que ha habido tensión entre Pequín y Washington tras las acusaciones de ciberataques, algunas disputas sobre algunas zonas costeras chinas y por el hecho de que China haya quedado fuera del Acuerdo Transpacífico de Cooperación Económica (TTP). La omisión de China del TTIP se ha visto como un movimiento para contrarrestar su creciente, y ya inmenso, poder económico en Asia y el Pacífico. Todo esto no ayuda a la situación de la exportación, especialmente cuando hay tan buenas ofertas en todo el mundo.

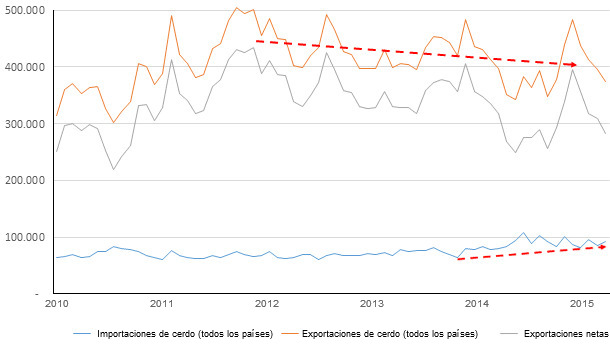

Si se examinan las exportaciones netas (que es lo que realmente importa, las exportaciones menos las importaciones) en EEUU, uno puede darse cuenta de que tienden a la baja desde 2011. Se habla mucho sobre las exportaciones cárnicas desde varias fuentes en EEUU pero los datos, y la realidad, indican que la situación es complicada para el cerdo y el futuro no es de un color rosa evidente, a pesar de que los cimientos son fuertes. Los analistas a menudo sólo se fijan en que las exportaciones han tenido una constante tendencia a la baja durante los últimos pocos años pero no suelen señalar que el aumento de la fortaleza del dólar ha hecho aumentar las importaciones de cerdo, especialmente desde Canadá, y que esta tendencia creciente ha aumentado durante el pasado año. Este aumento en las importaciones anula cualquier efecto de las exportaciones.

La única posibilidad de crecimiento a largo plazo tanto en la UE como en los EEUU es el aumento sostenido de las exportaciones netas. Estamos en una bifurcación interesante tratando de decidir qué país, o grupo de países, productores de cerdo se quedará con esta oportunidad.

No soy lo suficientemente audaz para predecir si el verano supondrá un problema para los precios estadounidenses, especialmente cuando los precios del mercado de futuros para el verano parecen muy ventajosos. Pero me pregunto si no se habrán hecho un montón de ventas que no se verán materializadas. La producción ruge de nuevo ya que el informe trimestral de septiembre mostró un aumento del censo anual de cerdos de casi un 4 % y, en el caso de los reproductores, de más de un 1 %, alcanzando un censo total de casi 6 millones de cerdas. La última vez que el censo norteamericano de reproductores alcanzó esta cifra fue en 2008.

Además, el USDA ha revelado un nuevo récord en la productividad con 10,39 cerdos por camada, cuando hace nueve años estaba en 9 cerdos, aunque las intenciones de aumentar los partos siguen siendo planas. El alivio que supondrán las dos nuevas plantas procesadoras tendrá que esperar ya que la de Michigan acaba de empezar las obras y no se espera que entre en funcionamiento hasta 2017. Por primera vez en 75 años, la producción total de cerdo superará a la de ternera, y esto en un momento en que la producción de carne en EEUU está en máximos históricos. En inglés hay una frase hecha "sell it or smell it" ("véndelo u olerá") que se usa para describir productos perecederos que debe tenerse muy en cuenta en esta fase en la que nos encontramos.