El Índice de Precios en Origen y Destino (IPOD), es un indicador muy utilizado a nivel global para medir el incremento de precio de un producto agropecuario desde que sale de las manos del productor hasta que llega finalmente al consumidor, lo cual permite identificar ciertas distorsiones o teorizar sobre aquellos componentes que podrían causar que los precios de los productos se multipliquen cierta cantidad de veces desde la salida de la granja hasta el mostrador, donde se espera que sea adquirido para su consumo final.

Con este estudio, pretendemos calcular el IPOD del sector porcicultor colombiano y evaluar su comportamiento en los últimos 10 años, con un análisis que partirá de lo particular a lo general, pues se abordará a partir de los índices obtenidos para los cortes de carne de cerdo más representativos tanto en el mercado mayorista como en los expendios de barrio, para luego calcular los indicadores agregados en las principales regiones, para finalmente estimar un IPOD que sea representativo a nivel nacional para cada canal de comercialización.

IPOD de los cortes de carne de cerdo

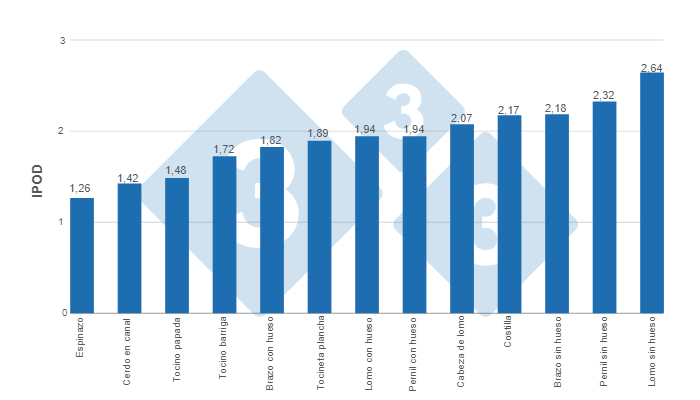

Al analizar los precios promedio del mercado mayorista en la última década, encontramos que, el IPOD resultó mayor en aquellos cortes de valor agregado como el brazo (2,18) y el pernil (2,32) deshuesados y en aquellos que son mejor valorados y de mayor demanda entre los consumidores como las costillas (2,17) y el lomo sin hueso (2,64). Por su parte, cortes básicos como el espinazo, los tocinos y las piezas con hueso, presentaron un IPOD relativamente bajo respecto a los mencionados anteriormente (Gráfico 1).

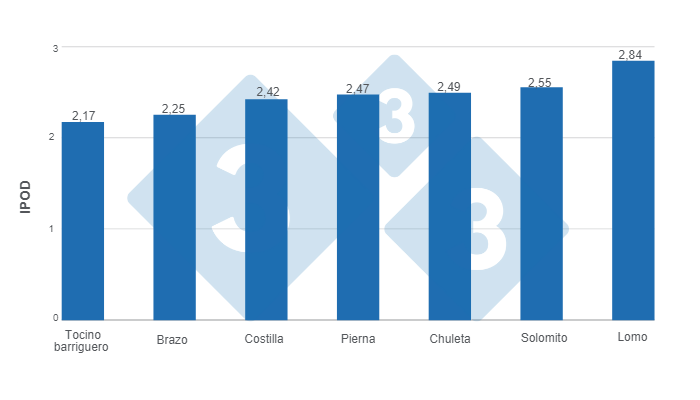

En cuanto a los principales cortes en expendios de barrio, tenemos un comportamiento similar a los del mercado mayorista entre las diferentes piezas, con la particularidad de que aquí ya encontramos cortes más finos como la chuleta, el solomito y el lomo, cuyo IPOD está por encima del 2,4 (Gráfico 2), lo que nos indica un nivel mucho mayor de especialización en el desposte y por ende de valor agregado.

IPOD de los agregados regionales

En promedio, Antioquia presentó el mayor IPOD de los últimos 10 años tanto en el mercado mayorista como en expendios, con índices de 2,16 y 2,58 en su orden, en tanto que, Bogotá fue la región en la que menos se encareció el precio de la carne de cerdo en los dos destinos, con 1,84 y 2,38 veces respectivamente. No obstante, la brecha entre el mayorista y el expendio es mucho mayor en esta última con 0,55 veces, seguida del Eje Cafetero (0,43) y Antioquia (0,42), en tanto que, en el Valle del Cauca se evidenció la menor distancia entre precios con 0,34 (Tabla 1).

| Antioquía | Eje Cafetero | Valle del Cauca | Bogotá | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Año | May | Exp | Brecha | May | Exp | Brecha | May | Exp | Brecha | May | Exp | Brecha |

| 2013 | 2,12 | 2,48 | 0,36 | 1,99 | 2,34 | 0,34 | 1,82 | 2,26 | 0,44 | 1,73 | 2,32 | 0,60 |

| 2014 | 2,03 | 2,42 | 0,38 | 1,91 | 2,31 | 0,40 | 1,77 | 2,21 | 0,44 | 1,73 | 2,24 | 0,51 |

| 2015 | 2,14 | 2,78 | 0,64 | 2,08 | 2,69 | 0,60 | 2,12 | 2,49 | 0,37 | 1,90 | 2,62 | 0,73 |

| 2016 | 2,07 | 2,73 | 0,66 | 2,12 | 2,62 | 0,50 | 2,05 | 2,40 | 0,35 | 1,85 | 2,51 | 0,66 |

| 2017 | 2,11 | 2,61 | 0,49 | 2,15 | 2,58 | 0,43 | 2,12 | 2,40 | 0,28 | 1,82 | 2,43 | 0,61 |

| 2018 | 2,42 | 2,81 | 0,38 | 2,29 | 2,84 | 0,55 | 2,27 | 2,60 | 0,33 | 1,92 | 2,62 | 0,70 |

| 2019 | 2,36 | 2,66 | 0,30 | 2,17 | 2,65 | 0,48 | 2,13 | 2,48 | 0,35 | 1,88 | 2,45 | 0,57 |

| 2020 | 2,31 | 2,68 | 0,37 | 2,22 | 2,63 | 0,41 | 2,20 | 2,55 | 0,35 | 1,97 | 2,44 | 0,47 |

| 2021 | 2,06 | 2,34 | 0,28 | 1,96 | 2,28 | 0,31 | 1,96 | 2,20 | 0,24 | 1,81 | 2,13 | 0,33 |

| 2022 | 2,00 | 2,34 | 0,33 | 1,99 | 2,26 | 0,26 | 1,98 | 2,27 | 0,29 | 1,77 | 2,08 | 0,31 |

| Promedio | 2,16 | 2,58 | 0,42 | 2,09 | 2,52 | 0,43 | 2,04 | 2,39 | 0,34 | 1,84 | 2,38 | 0,55 |

Tabla 1. Evolución del IPOD en los últimos 10 años en los principales mercados. Índices regionales y brechas entre el mercado mayorista (May) y los expendios (Exp) de barrio. Elaboración y cálculos del Departamento de Economía e Inteligencia de Mercados de 333 Latinoamérica con datos del DANE y Porkcolombia.

IPOD nacional de la carne de cerdo

Como era de esperarse, en los últimos 10 años la evolución del IPOD nacional de la carne de cerdo mostró una brecha marcada entre la cantidad de veces que se multiplica el precio al productor al llegar al mercado mayorista y a los expendios de barrio, sin embargo, al revisar las series de tiempo, se observan tendencias y comportamientos cíclicos muy similares entre los dos destinos, con la particularidad de que año tras año dicha brecha se ha ido cerrando, pues mientras en 2013 el precio se incrementó 0,59 veces entre el mayorista y el expendio, en 2022 lo hizo tan solo 0,35 veces (Gráfico 3).

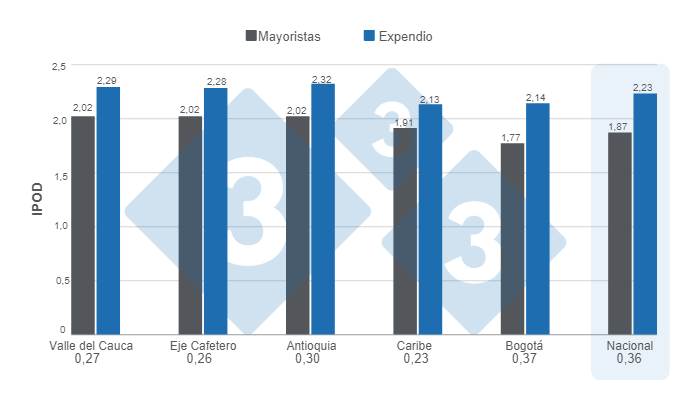

Ahora bien, en lo corrido de 2023, tenemos que el IPOD nacional de la carne de cerdo es de 2,23 para el producto comercializado en expendios y de 1,87 para el mercado mayorista, con una brecha entre los dos destinos de 0,36 que es muy similar a la de los últimos 2 años. A nivel regional, Antioquia presenta el mayor IPOD con 2,23 en cuanto a los expendios, mientras que Valle del Cauca, Eje Cafetero y Antioquia presentan un IPOD similar de 2,02 en el mercado mayorista. Por su parte, Bogotá es el mercado que presenta la mayor brecha entre el mayorista y el expendio con 0,37, a pesar de que es uno de los mercados, junto a Caribe Norte, donde los precios menos se han encarecido (Gráfico 4). En otras palabras, el consumidor del mercado mayorista habría pagado 1,87 veces más por cada peso que recibió el productor de carne de cerdo, en tanto que, en los expendios de barrio, este habría pagado 2,23 veces más.

A manera de conclusión

A la luz de los resultados obtenidos, podemos hacernos una idea de la disparidad que puede existir en el encarecimiento de los diferentes precios al consumidor de la carne de cerdo si tenemos en cuenta los cortes, las regiones e incluso su canal de comercialización. En ese sentido, la primera explicación que saltaría a la vista ante este fenómeno tendría que ver con el desposte al que se somete la canal de cerdo para la obtención de cortes específicos, los cuales empiezan a sumar cierto valor agregado, que necesariamente va a aumentar los precios al consumidor, dependiendo lo especializado de estos. Igualmente, debemos tener en cuenta la relación existente entre corte y demanda, la cual genera ciertos precios de equilibrio que permiten maximizar la ganancia sobre el cerdo en su conjunto. Así las cosas, los cortes más valorizados por el mercado como el lomo, ejercerían cierto efecto compensación sobre aquellas partes que no tienen mucho valor en el mercado, como por ejemplo las patas, el espinazo, las orejas, el hueso y demás cortes con un IPOD bajo.

En segundo lugar, los costos asociados a la logística como el transporte, el almacenamiento y algunos gastos administrativos también contribuirían al aumento del IPOD. Como tercer punto, sería muy importante tratar de dimensionar la participación, y por qué no, la influencia que tienen los intermediarios en el eslabón de comercialización para que los precios al consumidor se encarezcan, lo cual sería un tema muy interesante para una próxima investigación, pues es algo de lo que poco se habla y de lo cual no se tiene mucha información. Si bien, sabemos que en Colombia estos actores son comunes, en países como Perú, en donde la comercialización puede ser informal, el IPOD es de tan solo 1,84, lo que podría darnos pistas de que, en un mercado más formal como Colombia e incluso Costa Rica, los comercializadores contribuirían con una buena parte del IPOD de la carne de cerdo.

By: Charly the Economist