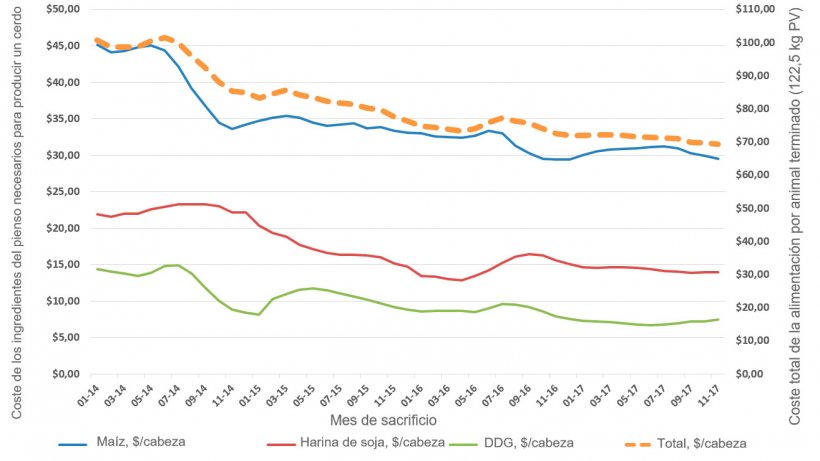

Aunque empezamos el nuevo año con buenas expectativas, uno de los factores clave que podría hacer descarrilar la previsión de beneficios, sobretodo a finales de 2018, es la reducción de las existencias mundiales de cereales secundarios y oleaginosas, que ahora se encuentran en niveles casi récord. La abundancia de las materias primas para piensos de los pasados años ha hecho que los ganaderos, tanto norteamericanos como del resto del mundo, diesen por sentado un coste bajo para la alimentación. La figura 1 muestra una bajada suave y una estabilidad relativa de todos los principales ingredientes del pienso, lo que se ha traducido en unos precios de alimentación bajos y estables. Esta increíble carrera de precios bajos contrasta con los que se vivieron tras la subida del precio del maíz en 2006, que fue causada por su uso masivo para la producción de etanol, el producto especulativo asociado al colapso financiero de 2008, que vino seguido por la sequía de 2012 en EEUU, dos hechos que ya parecen muy lejanos. Desde este período de precios extremos y elevada volatilidad, el precio del pienso ha perdido interés como tema de conversación. Aquí radica el peligro.

Coste estimado de los ingredientes del pienso para producir un cerdo hasta matadero. Ene 2014 - Nov 2017. Iowa State University Estimated Swine Returns, Farrow-Finish

Vivimos en un mundo en que la producción y el transporte global de materias primas son tan generalizados como críticos para la producción mundial de alimentos y para evitar la escasez periódica de comida o, incluso, hambrunas localizadas. Es un sistema que funciona bastante bien la mayor parte del tiempo. Puede producirse una carestía en una o dos regiones sin que haya grandes consecuencias financieras totales, debido a la capacidad mitigadora del comercio. Sin embargo, una gran reducción de la producción estimada en EEUU o sudamérica podría enviar señales de una futura caída en la rentabilidad ganadera. Para el productor de EEUU, el precio del maíz es la principal preocupación por lo que respecta a los costes del pienso ya que, en este país, es el principal ingrediente del pienso para cerdos.

Como regla general, EEUU es el principal productor mundial de maíz con alrededor del 40 % de la producción global. En la campaña 2016-2017, como de costumbre, alrededor del 37 % de la producción mundial se cosechó en EEUU, y el 21 % en China. Brasil (8,3 %), Argentina (3,5 %) y Ucrania (2,6 %) son los siguientes principales productores; la producción conjunta de la EU-27, alrededor del 6%, ocupa una posición intermedia entre Brasil y Argentina. EEUU, Argentina, Brasil y Ucrania consumen menos maíz del que producen por lo que son los principales exportadores. EEUU es el lider mundial en este grupo, y sus principales clientes son México, Japón, Colombia y Corea del Sur. Pese a estar entre los 10 principales productores, México y la UE importan, cada una, entre el 9-10 % de las exportaciones globales.

Las existencias finales mundiales de maíz se mantienen en máximos históricos por encima del nivel de 200 millones de toneladas desde 2014. Pese a que, a nivel global, el uso está aumentando debido a que varias regiones están incrementando su censo ganadero (debido, en parte, al pienso barato), la relación reservas/utilización, una medida de "lo que nos queda en el cajón", permanece alrededor del 20 % en todo el mundo con el nivel de uso actual, un valor que se alcanzó a principios de 2014. La relación reservas/utilización en EEUU cayó por debajo del 10 % durante la sequía de 2012 pero ahora se está aproximando a la referencia del 20%, establecida en todo el mundo.

Por lo tanto, ¿hay alguna posibilidad de que la producción de maíz en EEUU pueda reducirse sustancialmente en la próxima campaña? es poco probable, pero no imposible. La zona más septentrional del cinturón de trigo del Medio-Oeste (Dakota del Norte, el oeste de Nebraska y partes de Montana) ha sufrido una severa sequía desde el año pasado, con unas condiciones muy secas en franjas alargadas que atraviesan el suroeste de Minesota y el centro-oeste y el sur de Iowa. La situación se ha arreglado mucho pero ¿cuál es el pronóstico para el año que viene? Los agricultores tienden a rotar sus cultivos hacia granos con previsiones de precio favorables pero, ¿qué elegir cuando abundan los excedentes? Algunos planean cambiar a trigo, que tiene un precio relativamente mejor en comparación con el maíz, pero es probable que sean pocos y en zonas de producción marginal, próximas pero a una distancia segura de donde sigue la sequía. El hecho es que la producción mundial récord sigue superando el consumo y manteniendo las existencias de maíz altas y el precio por los suelos.

El cambio masivo a una producción porcina moderna en China sigue aumentando la necesidad de maíz y reduciendo sus existencias, pero han diversificado sus proveedores a muchos países y están substituyendo el maíz donde el suministro es escaso y los precios no son competitivos.

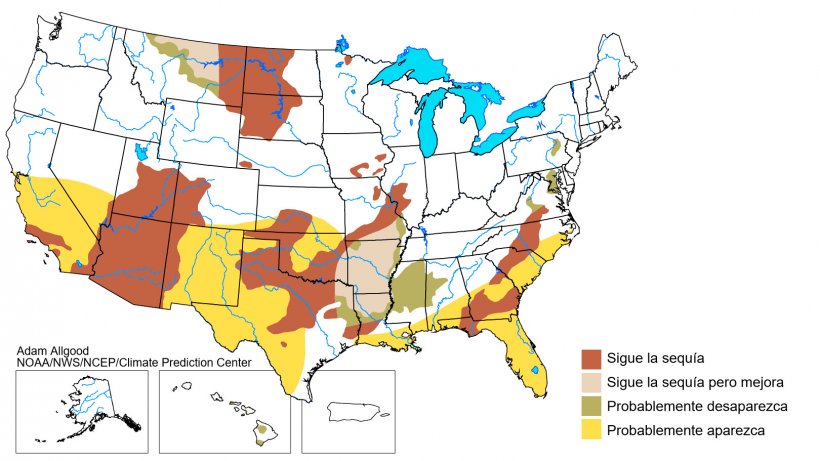

Tendencia estacional de sequía en EEUU: 21 de diciembre de 2017 - 31 de marzo de 2018

El aumento de la cabaña porcina de EEUU implica un aumento de la demanda total de maíz, que se espera que se eleve alrededor del 2 % en la próxima campaña. En la figura 2 podemos observar la previsión estacional de sequía para el período actual hasta marzo de 2018. Exceptuando el impacto sobre la producción de trigo de la sequía persistente en la porción occidental de la zona superior del medio-oeste, la mayoría de áreas de producción de maíz parecen razonablemente seguras de momento. Sin embargo será importante seguir consultando esta previsión para finales de 2018 y principios de 2019. Si no sucede nada grave, parece probable que el pienso siga siendo barato, por lo que la bola de cristal permite ver.