La semana pasada viajé a Lima - Perú al Congreso Internacional de Porcicultura CIPORC 2023, evento al que fui invitado en calidad de ponente para realizar una conferencia magistral referente a la coyuntura económica del sector porcicultor a nivel global. En el marco del evento y aprovechando la cercanía con los demás ponentes y asistentes, dentro de los que se encontraban diferentes líderes y actores de la cadena porcina peruana, sostuve conversaciones con algunos de ellos para entender algunas particularidades que había identificado al analizar previamente los indicadores fundamentales de la porcicultura del Perú.

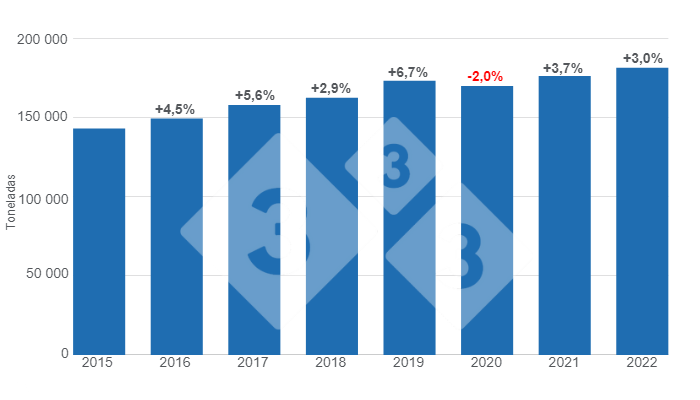

Antes de entrar en detalles cualitativos, quisiera empezar contextualizando el sector porcicultor peruano a la luz de lo que indican los resultados de sus principales variables. En primer lugar, tenemos que el inventario total de porcinos ha aumentado alrededor de un 5% en los últimos 8 años, consolidando en 2022 un total de 3 370 745 cabezas (cb) de las cuales se estima que 150 000 cb corresponden a hembras reproductoras. Por otro lado, entre 2015 y 2022, la producción de carne de cerdo pasó de 142 927 a 181 405 toneladas(t), lo que significa un incremento en el periodo de 26,9% con una tasa promedio de crecimiento interanual de 3,5% (Gráfico 1). En cuanto a la ubicación geográfica de la actividad, tenemos que esta se concentra principalmente en las regiones de la costa y la sierra, siendo los departamentos de Lima, La Libertad, Ica, Arequipa y Huánuco los epicentros de la producción nacional, con una participación de más del 70% del total del país.

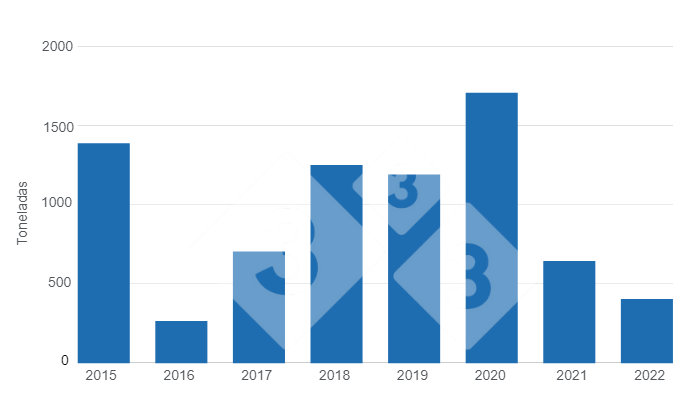

Respecto a las importaciones, tenemos que el volumen más alto que ingresó al país durante los últimos 8 años se alcanzó en 2020 con 1707 t y representó tan solo el 1% del consumo aparente. Sin embargo, entre 2020 y 2022 las importaciones han ido cayendo paulatinamente, registrando en el último año un volumen de tan solo 404 t, siendo este el valor más bajo desde 2016 (Gráfico 2).

El comportamiento de las importaciones me llamó mucho la atención, pues contrario a lo que ha sucedido en otros países de LATAM cuyas compras de carne de cerdo en el exterior se dispararon en los últimos años, en Perú, el volumen de importaciones ha venido cayendo a pesar de que el país cuenta con diferentes tratados de libre comercio con grandes exportadores como Estados Unidos y Canadá que podrían eventualmente aprovechar este mercado. Precisamente, en una conversación que sostuve con el ingeniero Augusto Torero, consultor independiente y ponente que estuvo encargado de exponer la coyuntura del sector porcicultor peruano, me explicaba que el mercado de importaciones en el Perú es muy particular, ya que los tipos de cortes que se comercializan en el país, no son muy especializados como los que ofrecen los grandes exportadores, y que además la forma de comercialización al interior del país aún no es tan tecnificada y exclusiva de las carnicerías o grandes superficies como sucede en otros países como Colombia por ejemplo.

Igualmente, el ingeniero me comentó que por un tema de tradición y preferencias gastronómicas los consumidores eligen generalmente los mismos cortes para su consumo, lo que podría llevarnos a pensar que tanto el tema cultural, así como el de informalidad en la comercialización podría estar generando cierta “barrera natural” que de una manera u otra pone freno a las importaciones. Y en este punto es importante mencionar desde ASOPORCI actualmente se lidera una campaña de fomento al consumo, la cual entre sus objetivos se encuentra el dar a conocer y posicionar toda una amplia gama de cortes de carne de cerdo que además de generar un valor agregado en la comercialización podrían ayudar a diversificar y dinamizar el mercado interno y por qué no, facilitar en un futuro el acceso a los mercados externos.

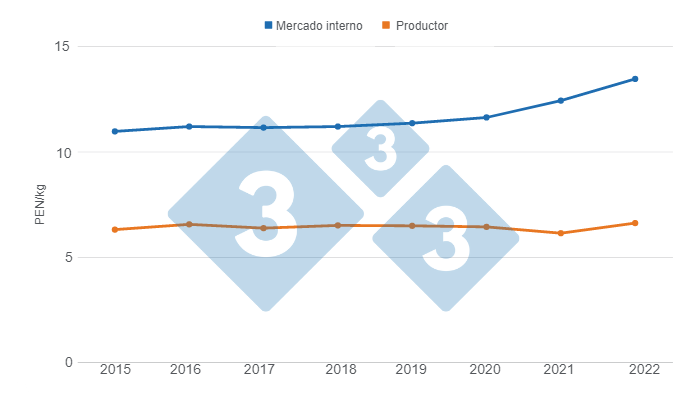

Quisiera referirme por último al tema precios, pues en los últimos años, además de ser de los más altos de la región si hacemos la comparación en USD/kg, no han presentado una volatilidad importante y se han mantenido sobre los mismos niveles, entre PEN 6 y PEN 7/kg para el productor y entre PEN 11 y 13/kg para el consumidor (Gráfico 3), por lo que al calcular el IPOD, que es un indicador que mide el encarecimiento de un producto agropecuario desde que sale de manos del productor hasta que llega al consumidor final, tenemos que el precio de la carne de cerdo se multiplica tan solo 1,84 veces, lo que podría explicarse, en gran parte, por el modelo de comercialización informal, que mencioné más arriba, y que también nos daría indicios de que la intermediación para la venta de carne de cerdo en Perú no es tan significativa como en otros países como Colombia y Costa Rica, cuyo IPOD para la carne de cerdo indica que el precio se multiplica aproximadamente 2,5 veces.

Finalmente, fue muy esclarecedor y gratificante poder contar con este espacio de interacción como lo fue el CIPORC 2023 para conocer más de cerca las particularidades de la porcicultura peruana, pues, si bien, a nivel regional podría decirse que apuntamos hacia un mismo objetivo que es fortalecer, posicionar y hacer crecer nuestro sector porcicultor desde todos los frentes, es necesario conocer esos detalles que nos permitan tener un concepto más profundo de la actividad y así poder contribuir, a través del análisis económico, con el cumplimiento de nuestro objetivo. La porcicultura peruana va encaminada por una senda de crecimiento muy amplia y en constante desarrollo, lo que le permitirá una evolución significativa en los próximos años.

By Charly the Economist