Cereales

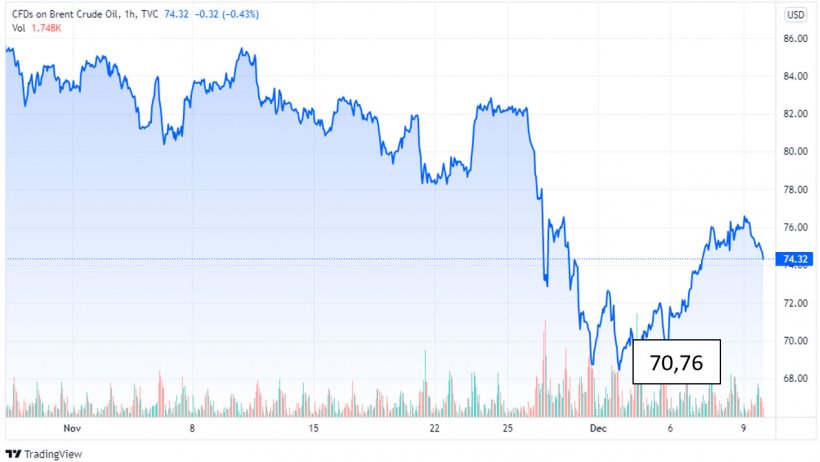

Durante este mes de noviembre, el precio del barril de Brent ha caído con firmeza un 16,2%, hasta los 70,8 $.

Esta bajada del precio se da tras la aparición de la nueva variante del Covid-19, la ómicron, que hace resurgir el temor a una caída consumo y una menor movilidad. El mercado también se ha visto presionado después del anuncio del pasado 23 de noviembre por parte de los EEUU y China, donde dijeron que liberarían parte de sus reservas.

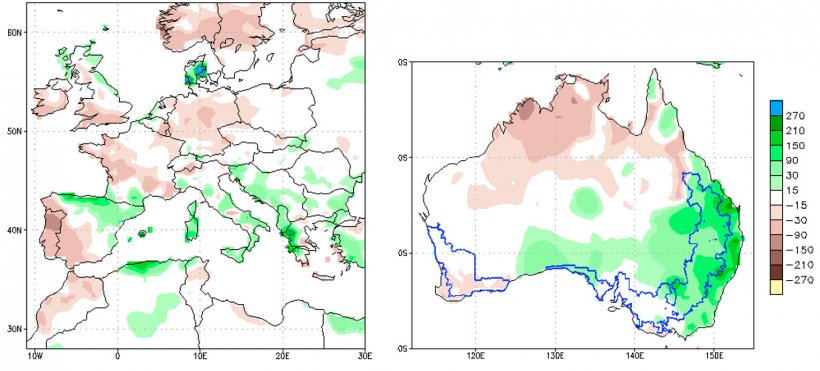

A nivel meteorológico, en la mayor parte de Europa las condiciones climáticas han sido favorables, lo que ha permitido un buen progreso de las siembras de invierno y una buena implantación y desarrollo temprano de los cereales de invierno y de la colza. Aunque la sequía en la Republica Checa, Eslovaquia, el sur de Ucrania y el norte de Rumania ha provocado retrasos en el avance de las siembras de los cultivos de invierno. Por otro lado, las condiciones han sido mayormente favorables para la recolección de los cultivos de verano.

Y debemos destacar que las persistentes precipitaciones en Australia, especialmente en el este del país, hacen temer por las calidades de los trigos, lo que afectaría, principalmente, a la calidad del trigo panificable.

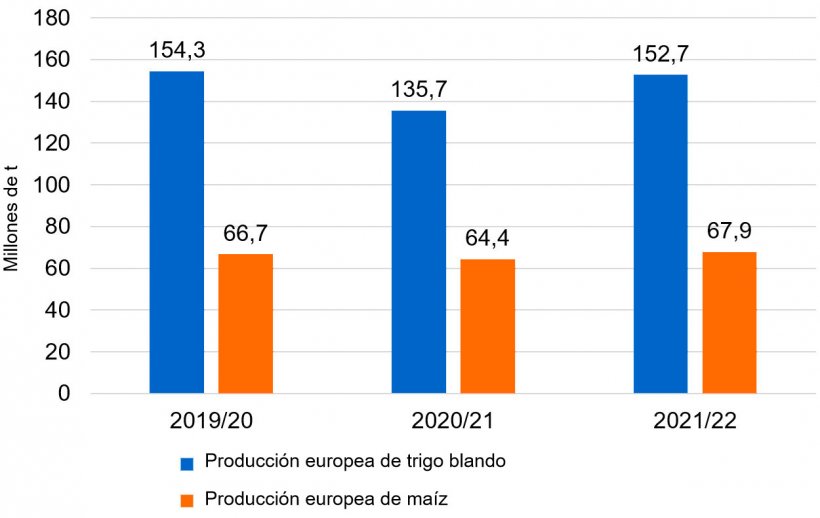

En el informe de noviembre del USDA, reflejado en la tabla 1, vemos que la cosecha mundial de trigo para el 2021/22 se reduce en 600 mil t, aunque sigue 600 mil t por encima del 20/21. Esta caída de la producción a nivel mundial se debe a la reducción de la producción en la UE (-1,7 Mt), mientras que se recupera en Rusia (+2 Mt). La cosecha europea se sitúa 17 Mt por encima de la previa, debido a los incrementos de la producción en Francia (6,5 Mt), Rumania (4,4 Mt) y Bulgaria (2,3 Mt), mientras que se reduce en España en 374 mil t.

Tabla 1. Previsión del USDA de noviembre 2021 de la producción de cereales y variación respecto a la previsión de octubre (Mt).

| 2020/2021 | 2021/2022 | |

|---|---|---|

| Producción mundial (Mt) | ||

| Trigo | 774,7 = | 775,3 0,6 |

| Maíz | 1119,0 3,5 | 1204,6 6,4 |

| Producción europea (Mt) | ||

| Trigo | 135,7 = | 152,7 1,7 |

| Maíz | 64,4 = | 67,9 1,6 |

La previsión de la cosecha mundial de maíz para el 2021/22, este mes, se incrementa en 6,4 Mt, muy por encima de la producción de la campaña previa (+85,6 Mt). Este aumento se debe principalmente a la subida de la producción en la UE (+1,6Mt), Argentina (+1,5 Mt) y los EEUU (+1,1 Mt). Cabe destacar que se estiman unas importaciones de maíz por parte de China de 26 Mt, de las cuales se calculan unas 11 Mt ya comprometidas de los EEUU.

Para la campaña 2020/21, el USDA, mantiene la cosecha mundial de trigo en 774,7 Mt, 12,4 Mt por encima del 19/20, con una cosecha europea de trigo que sube en 100 mil tm a 135,7 Mt, cerca de 19 Mt menos en un año, principalmente por las reducciones en Francia (-10,6 Mt), el Reino Unido (-5,94 Mt) y Alemania (-893 mil tm), mientras que en España se espera que la producción se recupere en 2,14 Mt.

Y para el maíz, la cosecha mundial 20/21, sube en 3,5 Mt, 661 mil tm por debajo del 19/20, principalmente por la subida de la producción en Argentina (+500 mil tm). Destacamos que las exportaciones en Brasil caen en 2,5 Mt, mientras que en Argentina suben en 1 Mt y las importaciones en la UE-28 en 400 mil t a 14,6 Mt y las chinas en 1,5 Mt a 29,5 Mt.

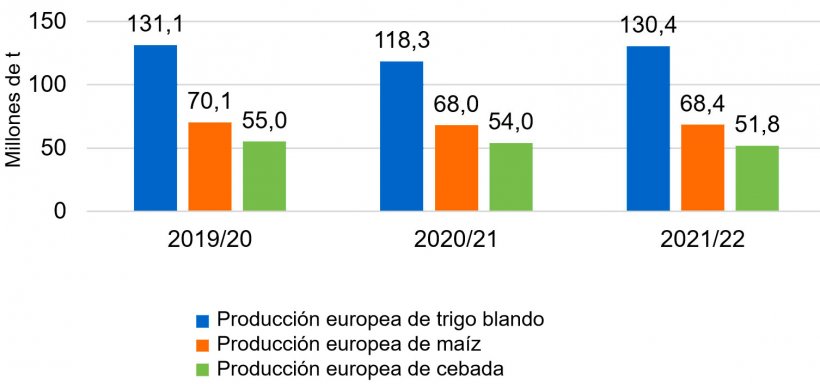

Este mes, la Comisión Europea prevé una recuperación de la producción de trigo blando, para la campaña 2021/22, de 100 mil t, hasta los 130,4 Mt (12,1 Mt por encima de este año) y la del maíz gana 600 mil t a 68,4 Mt (400 mil t sobre el 2020/21), mientras que la de cebada pierde 100 mil t a 51,8 Mt (quedando 2,2 Mt por debajo de esta campaña).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 284€/t (4 euros más desde octubre) para el disponible en el puerto de Tarragona, el trigo sobre los 327 €/t para el disponible en el puerto de Tarragona (25 euros sobre la cotización del mes pasado), y, la cebada destino Lleida en unos 309€/t (9 euros más en un mes y 22 euros por encima del maíz destino Lleida).

Este incremento en los precios del trigo, la cebada y el maíz se dan con una gran volatilidad a nivel internacional, una demanda de trigo sostenida a nivel internacional, con las dudas sobre la calidad de la cosecha de trigo australiana tras las lluvias, la posible imposición de nuevos aranceles a la exportación del trigo ruso, la retención de la cebada en el interior, junto a la falta de interés de los fabricantes por la cebada y con la paralización de la cosecha del maíz por las lluvias.

El precio del trigo nacional se sitúa 6 euros por debajo de puerto, con la falta de disponibilidad y la dificultad de los medios de transporte, y, el maíz nacional se encuentra 3 euros por encima del de puerto, con la paralización de la cosecha por las lluvias.

Oleaginosas

Este mes, el precio de la harina de soja se incrementa 24 €/t a 428 €/t, con una demanda exportadora sostenida en los EEUU y la debilidad del euro frente al dólar. El precio de la harina de colza aumenta 20 €/t hasta los 340 €/t, con una oferta que sigue siendo limitada, y, el de la harina de girasol 20 €/t a 325 €/t.

Durante este mes de octubre, el precio del aceite de palma sigue aumentando su precio con firmeza en 70 €/t, con la subida de los futuros, y el del aceite de soja en 60 €/t, con unos futuros que suben por el interés de la compra del oilshare (compra de aceite/venta de harina), mientras que el de la grasa animal baja en 5 €/t, buscando su sitio en la fórmula.

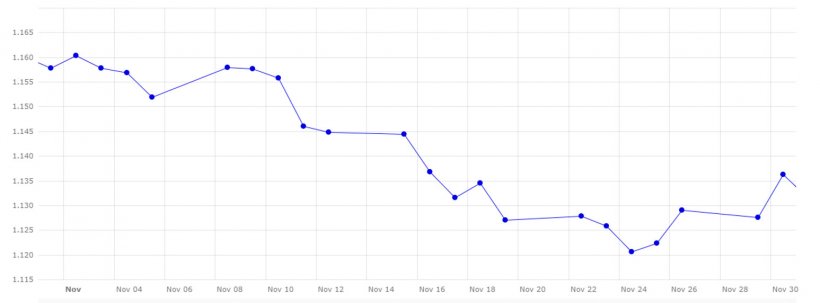

Durante el mes de noviembre, el euro se debilita frente al dólar, con una depreciación de un 1,9%. El euro empezaba el mes situado en 1,1578, para terminar cerrando en 1,1363.

Esta debilidad del euro frente al dólar se ha dado por las siguientes noticias:

- Una inflación en los EEUU de un 6,2%, que hace que la Reserva Federal empiece a retirar los estímulos económicos.

- El posible incremento de los tipos de interés, que se esperaba para el 2023.

- Y la aparición de la nueva variante del Covid-19, la ómicron, que añade debilidad a nuestra moneda.

Durante este próximo mes de diciembre, deberemos seguir atentos a cómo avanza el aumento de los casos de covid-19, con la nueva variante ómicron, y las nuevas restricciones en Europa, y ver cómo afecta todo ello en la economía, la demanda, la logística de las materias primas, las bolsas y los tipos de cambio.

Así mismo, deberemos estar pendientes de la evolución de los precios del petróleo, la energía y los biocombustibles, que siguen presionando al alza el precio de los aceites vegetales. También seguiremos la inflación y los recortes de los estímulos económicos por parte de la FED y el BCE, que pueden fortalecer aún más el dólar y seguir encareciendo nuestras importaciones. Y, en el próximo informe mensual del USDA, de la evolución de las cosechas de trigo en el hemisferio sur y de los ajustes en las producciones de maíz y soja.