Contexto global

Luego de la última crisis, que a mitad de 2022 llevó los precios del maíz y la soya a sus valores más altos registrados desde 2012, se empezó a evidenciar una tendencia bajista para los precios de estas dos materias primas, la cual se mantiene hasta la actualidad y que estaría apoyada, en gran parte, por una mayor oferta, derivada de las recuperaciones y aumentos en los rendimientos de las cosechas de los grandes productores mundiales como veremos a continuación.

Una robusta oferta de maíz presiona los precios internacionales a la baja

En los últimos 3 años, la proyección de la cosecha mundial de maíz ha girado en torno a los 1200 millones de toneladas (Mt) anuales, cifra que es mucho mayor a la media de las 5 campañas anteriores (1139 Mt). Asimismo, el comercio internacional del grano se ha mantenido en cifras cercanas a las 200 Mt y unos stocks finales que superan los 300 Mt en cada campaña. Si bien, los grandes productores mundiales han transitado por diferentes coyunturas en los últimos años que han generado grandes variaciones en sus rendimientos y volúmenes de cosecha, lo cierto es que, en suma, la oferta de maíz se ha sostenido año tras año y sigue siendo robusta, respondiendo a las demandas del grano ya sea para la fabricación de alimento o como biocombustible.

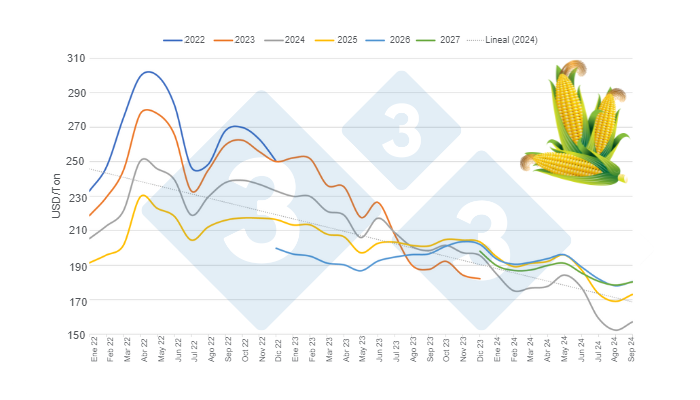

Respecto a los precios del grano, tenemos que la media de los futuros consolidados en lo corrido de septiembre de 2024 da cuenta de USD 157,1/Ton para los contratos con vencimiento este mismo año, en tanto que los más lejanos se encuentran en el rango de entre USD 173 y USD 180/Ton. Ahora bien, si comparamos el promedio general de los contratos transados en septiembre (USD 172,7/Ton) respecto al mismo mes de 2022 (USD 245,3/Ton), evidenciamos una caída de alrededor de 30 % en los precios internacionales del maíz en los últimos dos años.

Crecimiento sostenido de la producción de soya favorece el relajamiento de los precios

La cosecha mundial de soya ha venido creciendo de forma sostenida en los últimos 3 años, de hecho, para el ciclo 2024/25 se estima que se alcance una cifra récord, que ascendería a 429,2 Mt y que estaría apoyada por el aumento de la producción de la oleaginosa en Brasil, Estados Unidos y Argentina. Lo anterior, también ha favorecido un mayor flujo del comercio internacional con el aumento de las exportaciones y el sostenimiento de las importaciones. Asimismo, se prevé que en este último ciclo se alcancen unos abundantes stocks finales a nivel mundial, los cuales crecerían un 20% frente a la campaña anterior a alcanzando los 135 Mt.

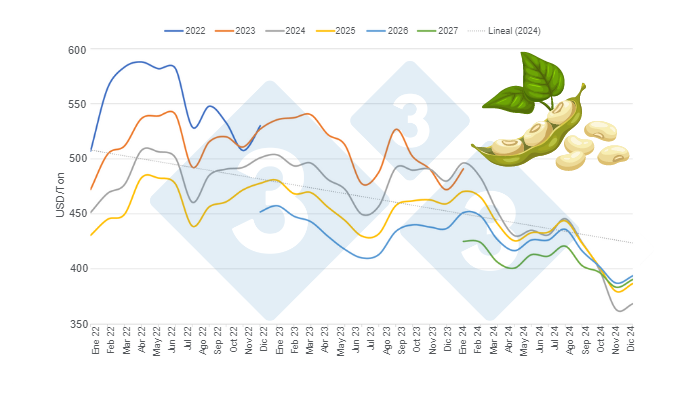

Al igual y como sucede con el maíz, el panorama de los precios de la oleaginosa también es a la baja. De hecho, el promedio de los futuros transados en lo corrido de septiembre de 2024 da cuenta de USD 368,4/Ton para los contratos con vencimiento este mismo año, mientras que, los de liquidación en los años siguientes oscilan en el rango de entre USD 387 y USD 394/Ton. En ese sentido, la media general de los contratos de septiembre (USD 385,0/Ton) comparada con el mismo mes de 2022 (USD 501,1/Ton), registra una baja de aproximadamente 23 % en los valores de la soya.

Efectos y particularidades en nuestra región

La abundante oferta de materias primas de los últimos años ha generado una caída paulatina de sus precios internacionales, lo cual ha favorecido directamente los costos de producción de la porcicultura en nuestra región, ya que la mayoría de los países que la integran son dependientes de las importaciones de maíz y soya. Lo anterior representa un gran alivio, ya que veníamos de unos años con unos márgenes demasiado ajustados y grandes pérdidas para los porcicultores por causa de los altos precios del alimento para cerdos.

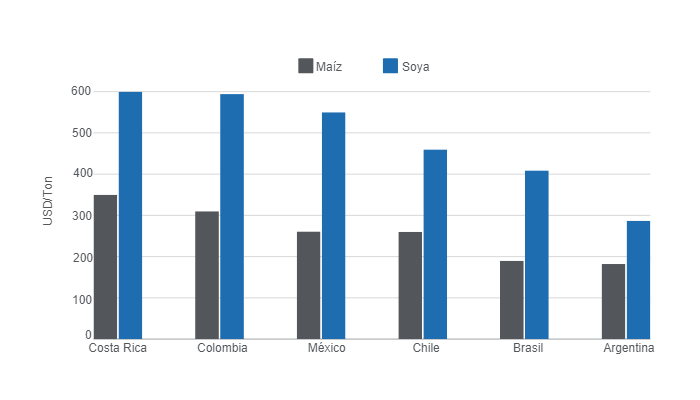

Si bien, el abaratamiento de las materias primas implica un relajamiento de los costos de producción a nivel general, si comparamos los precios internados del maíz y la soya, encontramos grandes diferencias entre los países de la región. Por un lado, tenemos a Brasil y Argentina con una ventaja competitiva que incluso los posiciona como grandes productores a nivel global y cuyos precios internos para el grano y la oleaginosa son los más bajos de la región como observamos en el siguiente gráfico.

Por otro lado, para los países que dependen en gran parte o casi que totalmente de materias primas importadas, se observan unos precios internos más elevados que podrían explicarse, en cierta medida, con los costos de internación, pues estos incluyen los seguros, los fletes marítimos y terrestres, los gastos administrativos, los aranceles, la tasa de cambio y otros rubros que comprenden la logística de la operación internacional.

Sumado a esto, hay que tener en cuenta el efecto que tiene la intermediación dentro del encarecimiento de los costos, tanto de las materias primas como del alimento en sí, ya que, si los porcicultores pequeños o medianos no están asociados o no pertenecen a algún grupo de importadores de estos commodities, incurren en costos más elevados al tener que recurrir a intermediarios, en tanto que, aquellos que están organizados y compran “en bloque”, presentan mayores ventajas tanto en precios como en márgenes de maniobra ante posibles eventualidades externas.

A manera de conclusión

Hasta el momento, las estimaciones para las campañas de maíz y soya 2024/25 son muy positivas y auguran que la oferta de materias primas continuará siendo robusta, lo cual, desde el punto de vista de las expectativas racionales, los precios internacionales prolongarían la tendencia bajista que vienen describiendo. No obstante, teniendo en cuenta la sensibilidad de los granos y las oleaginosas ante choques externos y más aún con la incertidumbre económica, geopolítica y climática que caracteriza los tiempos actuales e incluso con las sorpresas que podría traer la demanda de China, el panorama podría virar de un momento a otro hacia la volatilidad de los precios.

Si bien, para la mayoría de porcicultores de países latinoamericanos que dependen de materias primas importadas para la fabricación de su alimento, los costos logísticos son prácticamente fijos y difíciles de optimizar, quizá la reducción o supresión de la intermediación y la formación de grupos asociativos para la compra de materias primas en el mercado internacional podría marcar una diferencia sustancial en los costos de producción, ya que no solo se pueden obtener precios más favorables, sino que esto hace aún más asequible la utilización de instrumentos financieros como las opciones, las cuales con una inversión relativa, podrían eventualmente protegernos ante la incertidumbre de un mercado que está expuesto a tantas externalidades.

By Charly the Economist