Termina 2021 con una gran volatilidad en los mercados y precios históricamente elevados

10-ene-2022 (hace 3 años 2 meses 19 días)

En el 2021 el COVID-19 se ha mantenido presente en nuestras vidas y los mercados se han mostrado frágiles ante la pandemia y el calentamiento global, que ha generado fenómenos meteorológicos sin precedentes, todo ello ha generado subidas en todos los precios de las materias primas, con gran volatilidad de los mercados, alcanzando los 800 €/t la colza y el trigo cruzando el umbral psicológico de los 300 €/t.

Cereales

En diciembre, el precio del barril de Brent se ha recuperado a 78,26 $, un total de un 13,7% (gráfico 1). Esta recuperación se da ante la decisión de Arabia Saudita de subir los precios a sus clientes de Asia y también por unas reservas menores a las esperadas en los EEUU. Sin embargo, la propagación de la nueva variante del COVID-19 ha hecho que los precios contengan su incremento, por el temor a nuevas restricciones.

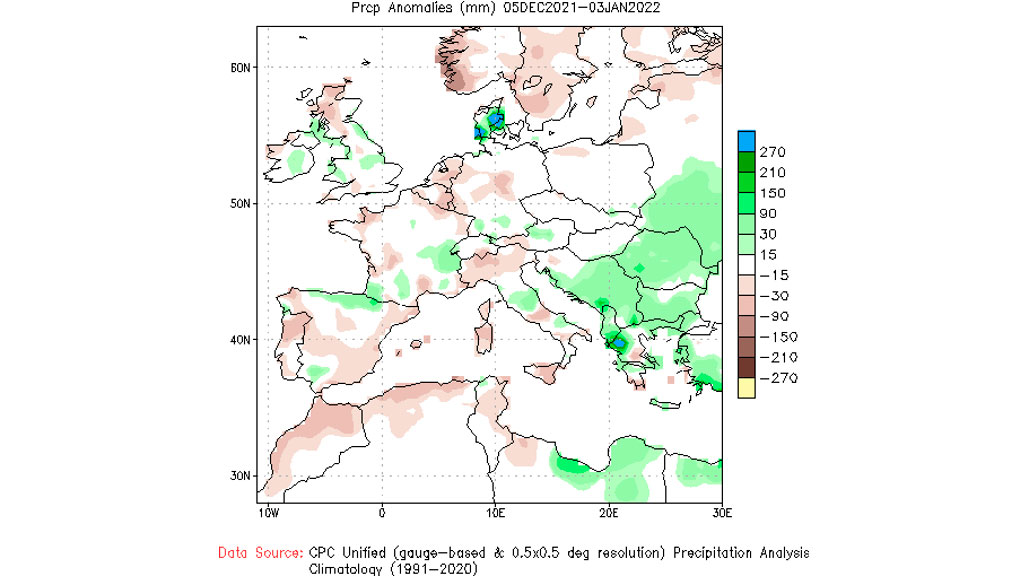

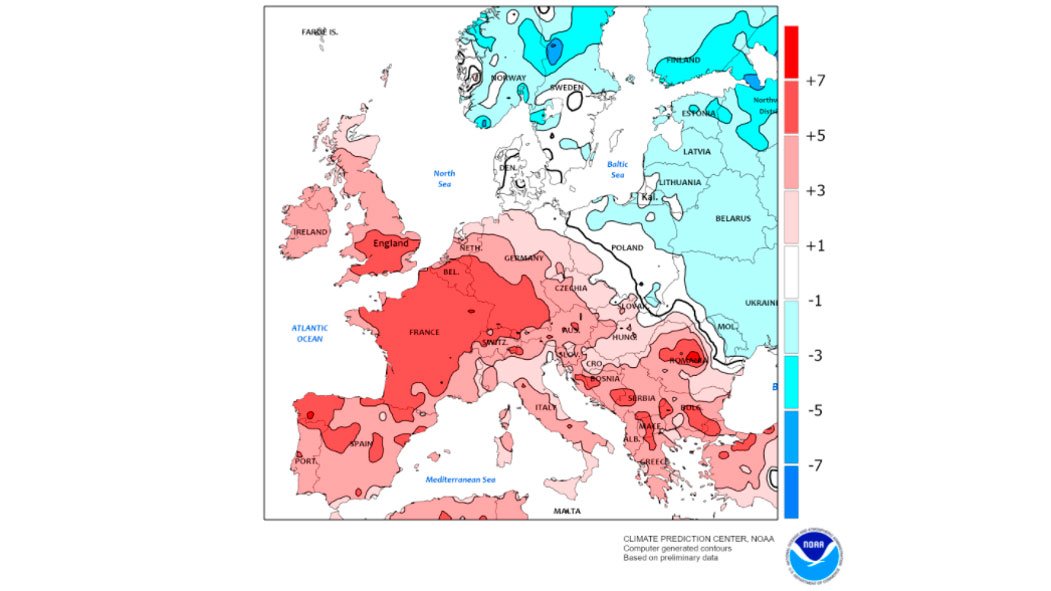

En la mayor parte de Europa las condiciones meteorológicas han sido favorables, lo que ha permitido terminar el trabajo de campo de los agricultores y un buen desarrollo de los cultivos de invierno (mapa 1).

En Francia, la persistencia de unas temperaturas más bajas de lo habitual ha afectado negativamente al desarrollo temprano de los cultivos de invierno, aunque se prevé que no haya daños por heladas.

La ola de frío prevista entre finales de diciembre y principios del próximo mes en Rusia, Ucrania y el Noreste de la UE, con los cereales de invierno poco endurecidos y la ausencia de cubierta de nieve en muchas zonas, causa preocupación en los mercados (mapa 2).

En el informe de diciembre del USDA (tabla 1) vemos que la cosecha mundial de trigo para el 2021/22 se incrementa en 2,6 Mt, 2 Mt por encima del 20/21. Esta recuperación se debe a la subida de la producción en Australia (+2,5 Mt), Rusia (+1 Mt), Canadá (+700 mil t) y la UE (+300 mil t). La cosecha europea se sitúa 16,4 Mt por encima de la previa, debido a los incrementos de la producción en Francia (6,5 Mt), Rumania (4,6 Mt), Bulgaria (2,5 Mt) y España en 214 mil t.

Tabla 1. Previsión del USDA de diciembre 2021 de la producción de cereales y variación respecto a la previsión de noviembre (Mt).

| 2020/2021 | 2021/2022 | |

|---|---|---|

| Producción mundial (Mt) | ||

| Trigo | 775,9 1,2 | 777,9 2,6 |

| Maíz | 1122,8 3,8 | 1208,7 4,1 |

| Producción europea (Mt) | ||

| Trigo | 136,6 0,9 | 153 0,3 |

| Maíz | 67,1 2,7 | 70,4 2,5 |

La previsión de la cosecha mundial de maíz para el 2021/22 aumenta en 4,1 Mt, muy por encima de la producción de la campaña previa (+85,9 Mt). Esto se debe principalmente a la subida de la producción en la UE (+2,5 Mt) y en Ucrania (+2 Mt), aunque se reduce en China (-500 mil t).

Se estiman unas importaciones de maíz por parte de China de 26 Mt, de las cuales se estiman unas 11 Mt ya comprometidas de los EEUU.

Según el USDA, en 2020/21 la cosecha mundial de trigo sube en 1,2 Mt, hasta los 775,9 Mt, 13,7 Mt por encima del 19/20,

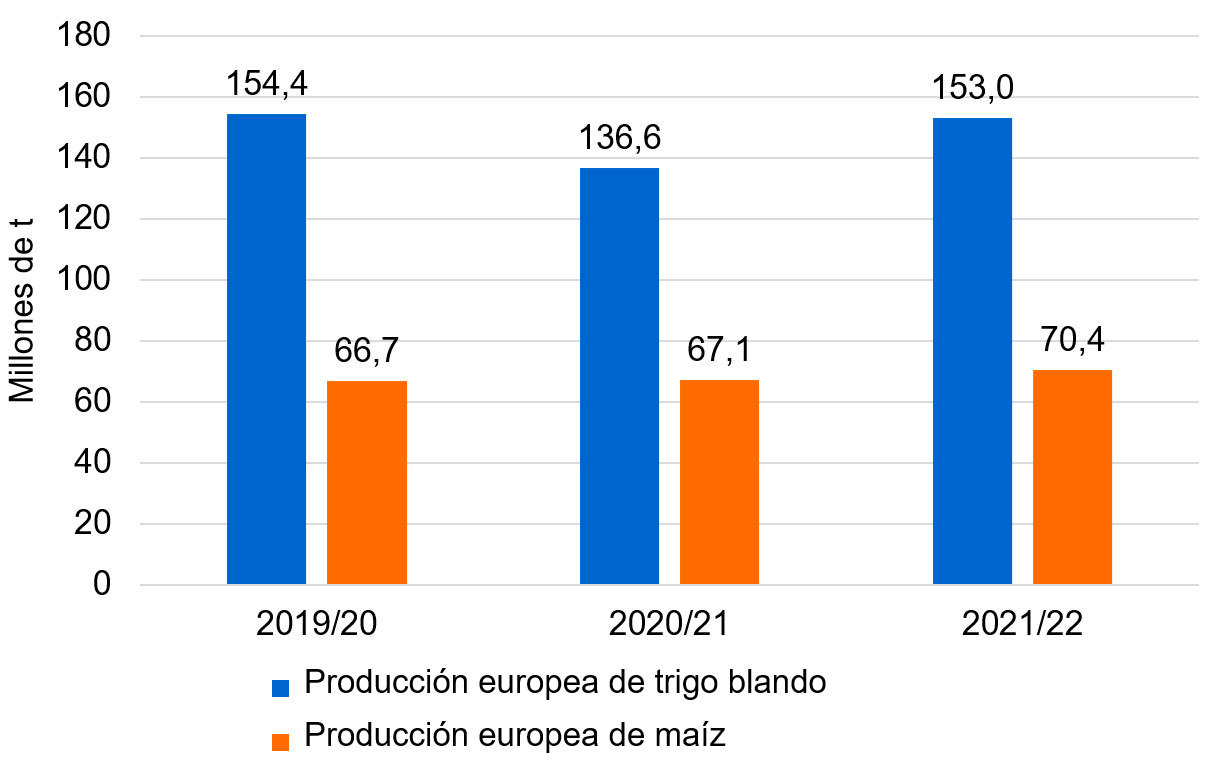

En el gráfico 2 vemos que, después de la caída de la producción del trigo blando en Europa, para el 2021/22, prevé una fuerte recuperación en 900 mil t, a 136,6 Mt, cerca de 18 Mt menos en un año, principalmente por las reducciones en Francia (-10,6 Mt), el Reino Unido (-5,94 Mt) y Alemania (-891 mil t), mientras que en España se espera que la producción se recupere en 2,10 Mt.

El maíz sube en 3,8 Mt, 350 mil t por encima del 19/20, principalmente por la subida de la producción en la UE (+2,7 Mt) y en Brasil (+1 Mt). Destacamos que las exportaciones en Brasil se recuperan en 1 Mt, mientras que las importaciones en la UE-28 bajan en 100 mil t a 14,5 Mt y las chinas siguen en 29,5 Mt.

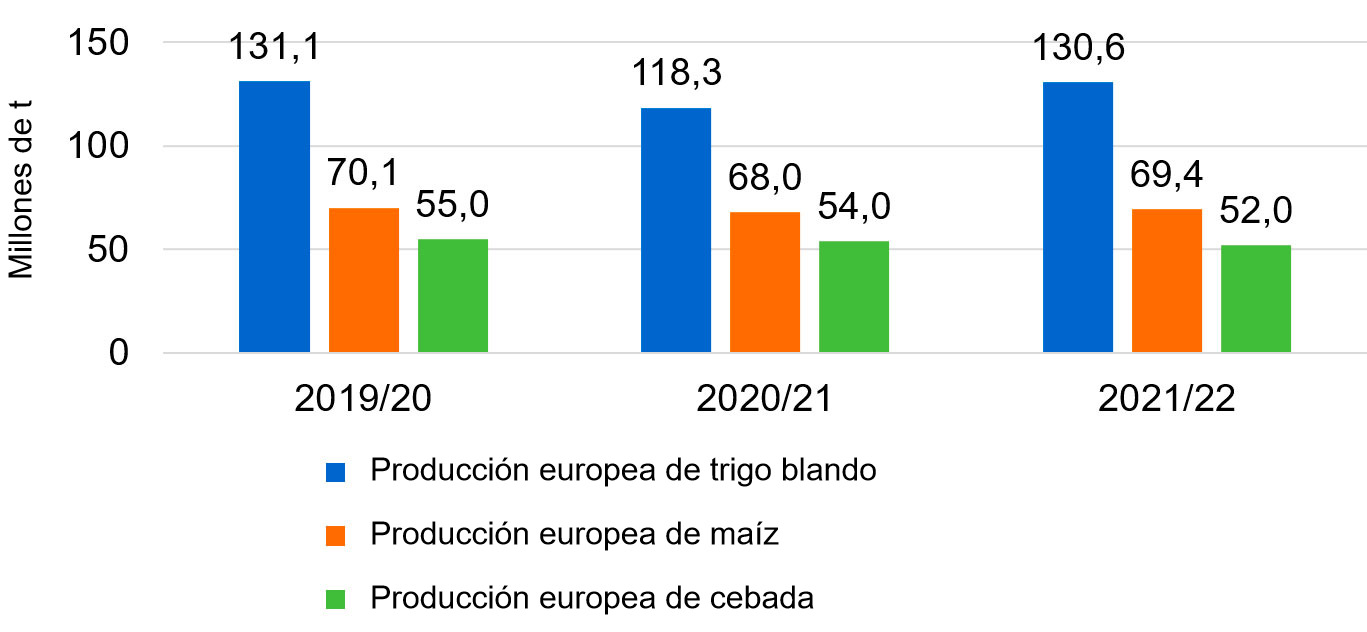

Tal como muestra el gráfico 3, la Comisión Europea prevé una recuperación, en 2021/22, de la producción de trigo blando de 200 mil t, hasta los 130,6 Mt (12,3 Mt por encima de este año), la del maíz gana 1 Mt, hasta los 69,4 Mt (1,4 Mt sobre el 2020/21) y la de cebada sube en 200 mil t, hasta los 52 Mt (quedando 2 Mt por debajo de esta campaña).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 272€/t (12 euros menos desde noviembre) para el disponible en el puerto de Tarragona, el trigo sobre los 302 €/t para el disponible en el puerto de Tarragona (25 euros menos que el mes pasado), y, la cebada destino Lleida en unos 286€/t (23 euros menos en un mes, aunque sigue 10 euros por encima del maíz destino Lleida). La causa es la reducción de los futuros, debida a la liquidación de posiciones por parte de los fondos y el poco interés por parte de los compradores, que esperan unos niveles de precio más bajos.

El precio del trigo nacional se sitúa 2 euros por encima de puerto, con la dificultad de los medios de transporte, y el maíz nacional se encuentra 4 euros por encima del de puerto.

Oleaginosas

El precio de la harina de soja se incrementa 40 €/t, hasta los 468 €/t, con poca oferta y con el temor a una caída de la futura producción en el sur de Brasil y en Argentina, debida a un déficit hídrico persistente. El precio de la harina de colza aumenta 32 €/t, hasta los 372 €/t, siguiendo la subida de los precios de la harina de soja y con una oferta que sigue siendo limitada, y el de la harina de girasol 5 €/t, hasta los 330 €/t, con la fortaleza de las harinas.

Durante este mes de diciembre, el precio del aceite de palma pierde 40 €/t y el del aceite de soja 70 €/t, con la caída de los precios del petróleo y el miedo a la menor demanda de biocombustibles con el temor a una bajada de consumos con la nueva ola del covid-19, mientras que el de la grasa animal se incrementa en 35 €/t, debido a su poca disponibilidad.

Cambio euro / dólar

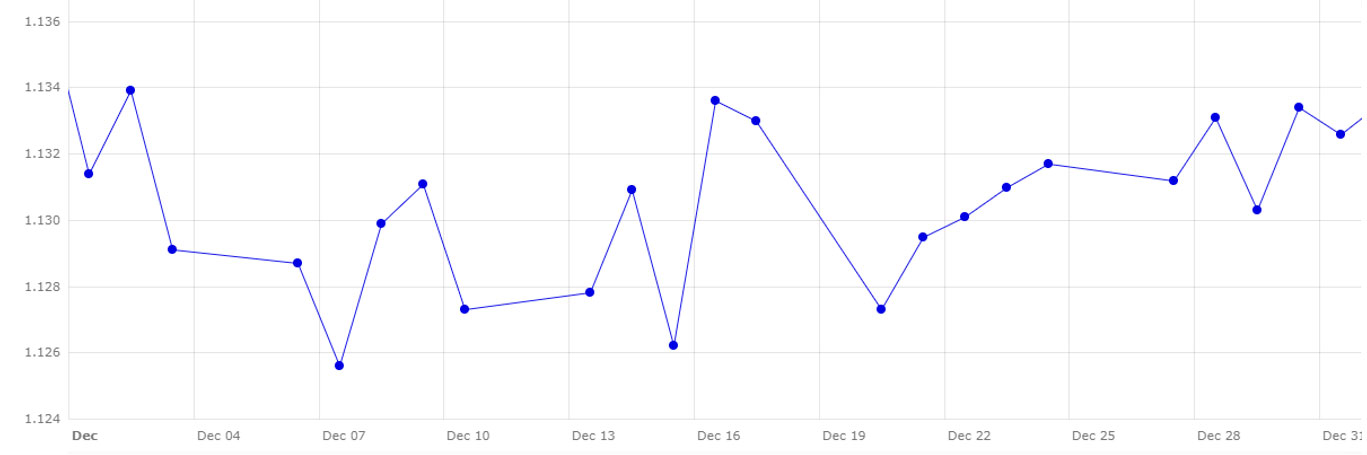

Durante el mes de diciembre, el euro se fortalece muy levemente frente al dólar (gráfico 4).

Este mes el eurodólar se ha mantenido en un rango muy lateral, con un euro muy debilitado estos últimos meses, debido principalmente:

- Una elevadísima inflación que preocupa a las principales economías mundiales, con el Banco de Inglaterra siendo el primero en subir los tipos de interés en un 0,25%.

- La Reserva Federal de los EEUU anunció una retirada más rápida de los estímulos económicos, disminuyendo la recompra de bonos y aumentando los tipos de interés durante el 2022. Sin embargo, el Banco Central Europeo, anunciaba que va a mantener los tipos de interés durante todo el 2022, y, que no los subirá hasta el 2023.

Durante este próximo mes de enero del 2022, deberemos de seguir pendientes del COVID-19, los precios de la energía, la inflación y los recortes de los estímulos económicos por parte de la Reserva Federal (que pueden fortalecer aún más el dólar y seguir encareciendo nuestras importaciones) y del próximo informe del USDA, la evolución de las cosechas de maíz y soja en Brasil y en Argentina y del nivel de exportaciones de trigo en Rusia.