La oferta y demanda de granos no lidera nuestro mercado

29 de noviembre de 2016

12-dic-2016 (hace 8 años 3 meses 22 días)En esta segunda oportunidad de interactuar con ustedes, debo expresar la dificultad que supone, el hecho de sacar conclusiones y tendencias cuando los datos que llamamos “fundamentales” (oferta y demanda mundial de las materias primas) no son los que anticipan y mueven los precios hacia un sentido lógico buscando su nivel de competencia nutricional.

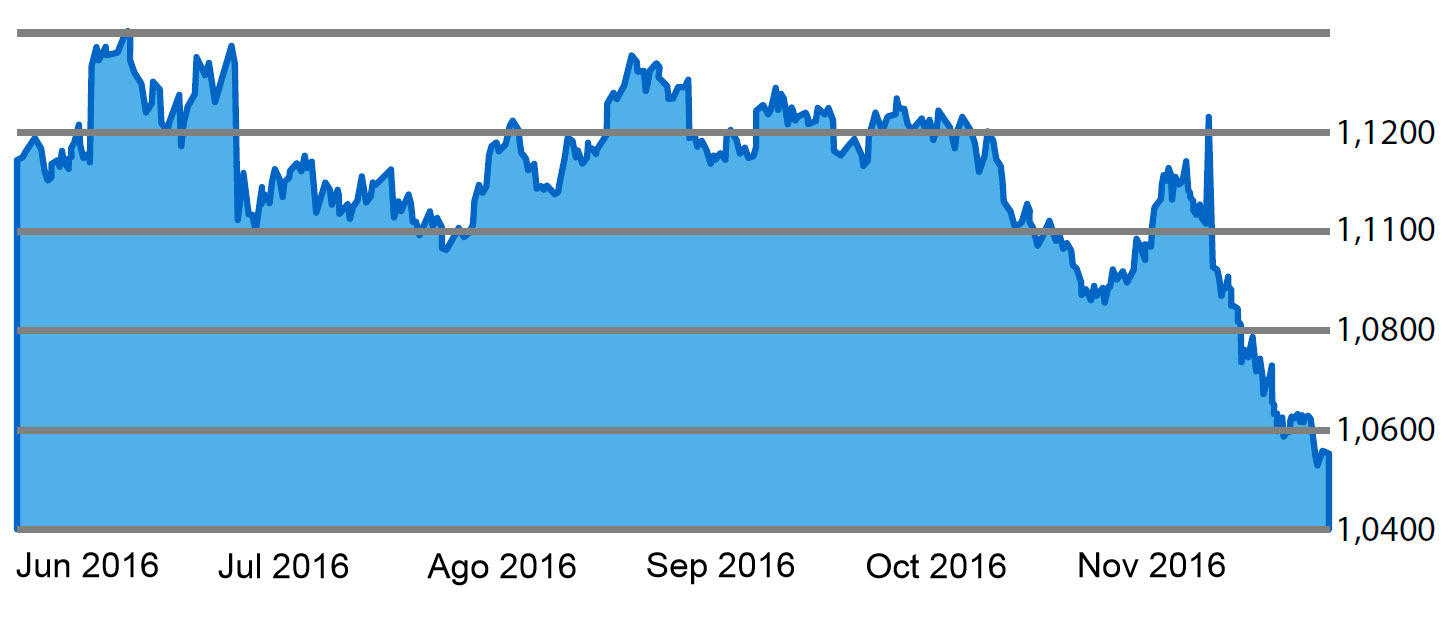

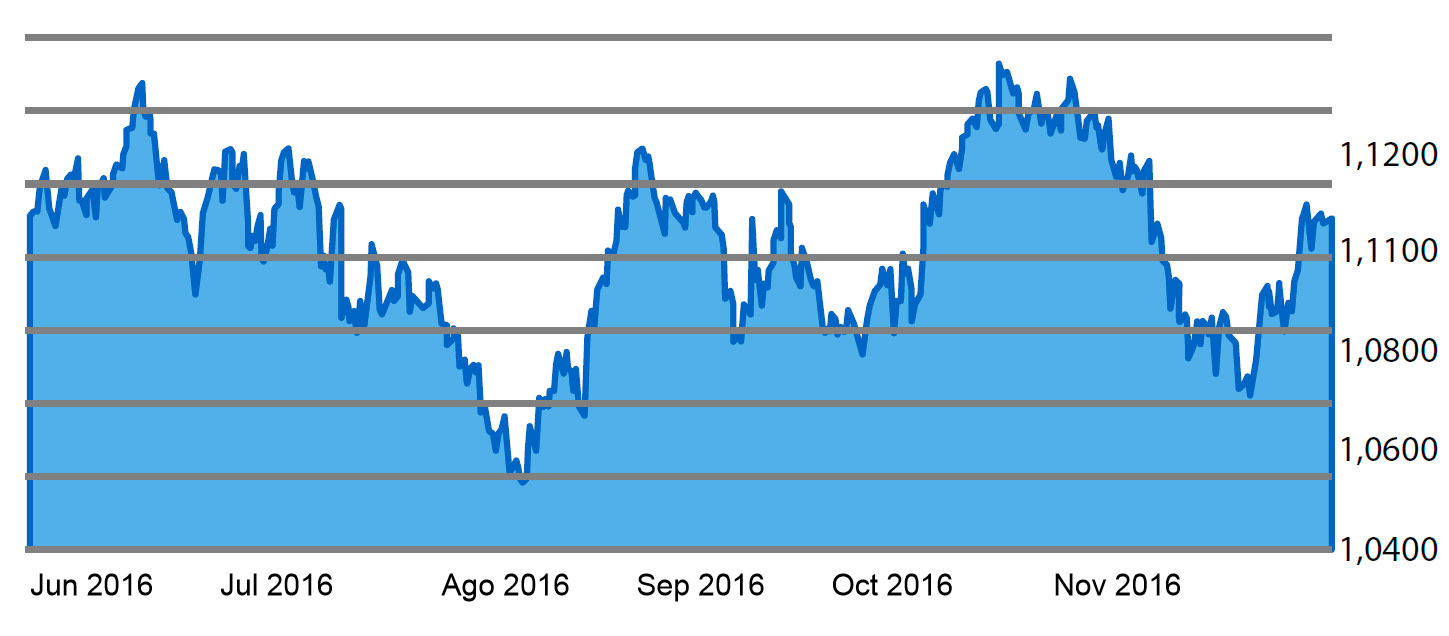

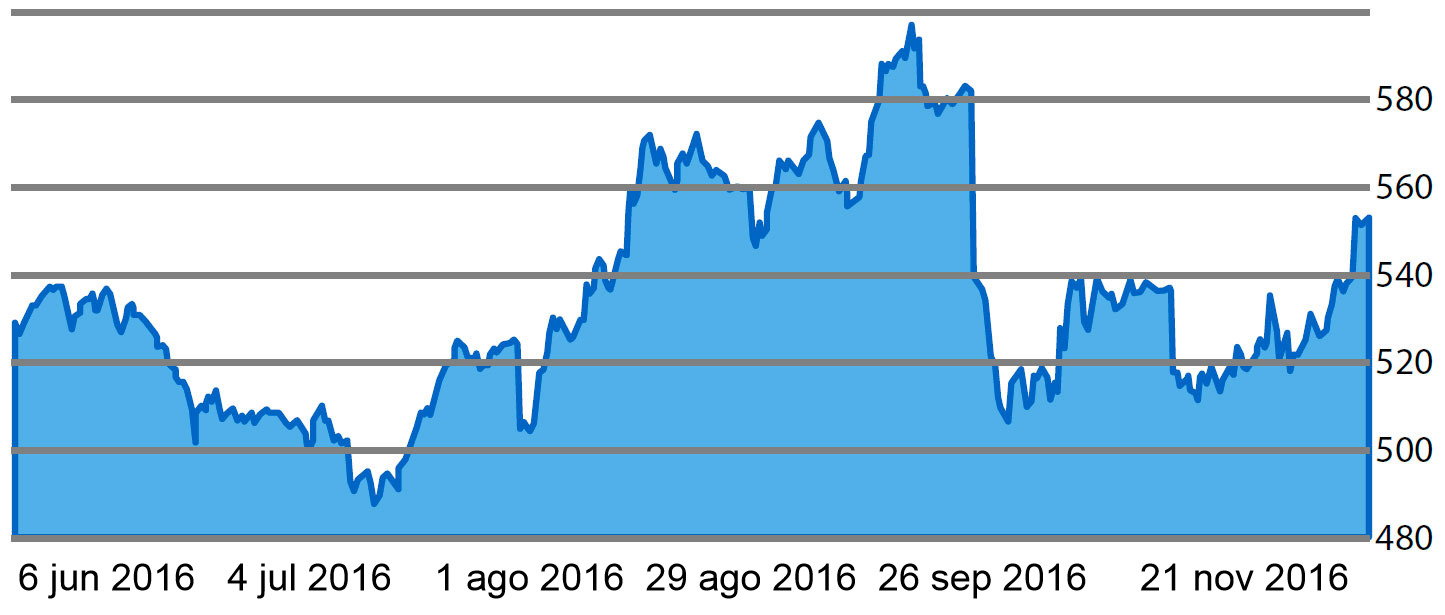

Este mes es un ejemplo claro de lo que estamos comentando. Ya dijimos el pasado mes que las cosechas de maíz y soja son récord, y las de trigo y otros cereales, son muy abundantes. Las demandas también lo son, y continuarán siéndolo. Por ello está claro que necesitamos grandes cosechas para equilibrar grandes demandas, pero… ¿por qué nuestros mercados están anticipando malas noticias climatológicas reflejándolas en subidas de precios cuando aún no se han producido? La respuesta es que los fondos de inversión están comprando en mercados refugio ante una situación de turbulencia política y el cambio de moneda €/$, ha pasado de 1,12/3 a 1,057 en pocos días (gráfico 1).

Cereales

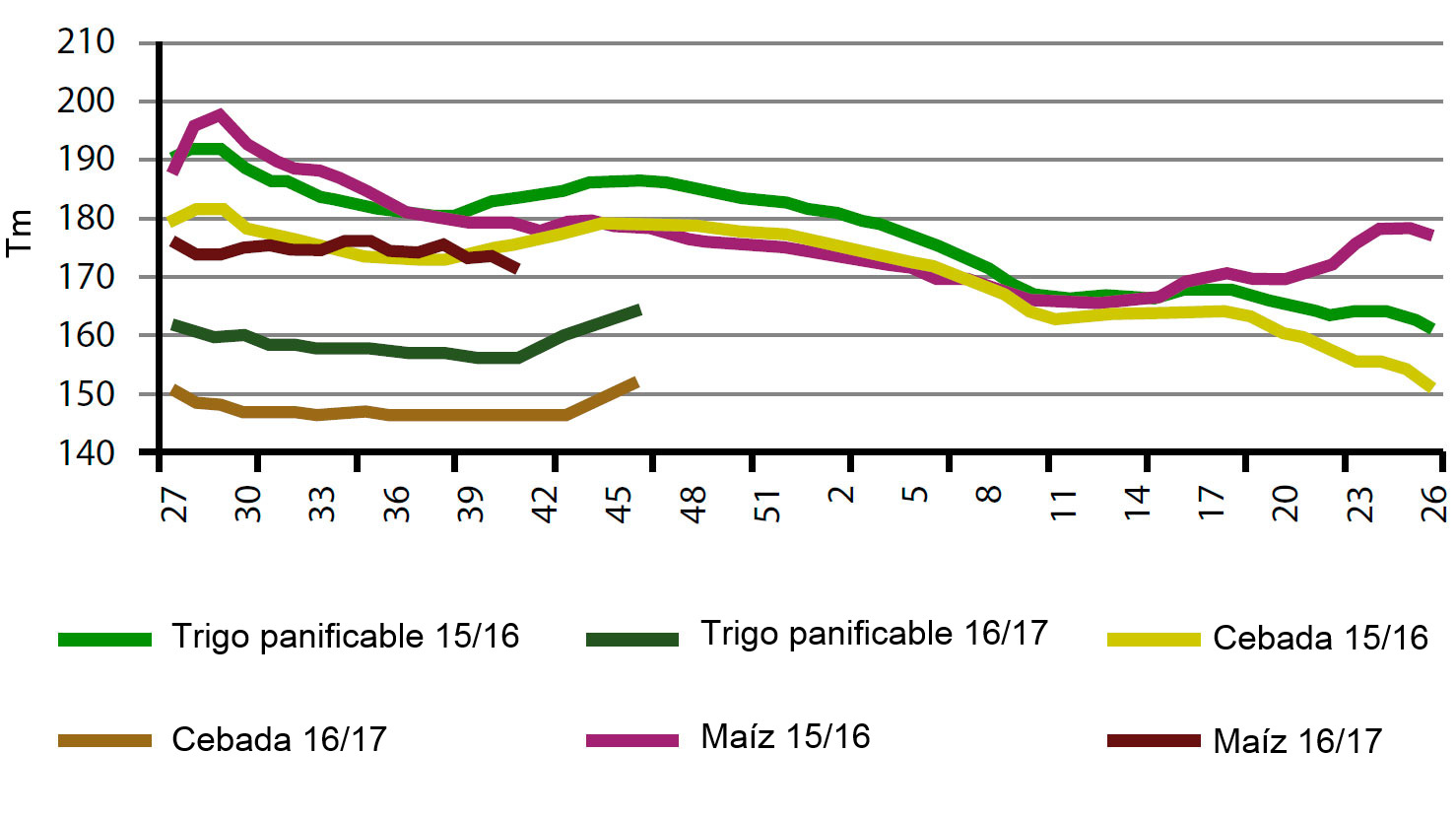

Continúan los problemas de embarques desde el este de Europa, y la liquidez en el mercado de importación no es fluida, básicamente por tres razones;

- Los programas de importación por parte de la fabricación de piensos se están terminando, ya que las coberturas de cereal para el primer semestre de 2017 es muy inferior a los programas que se hicieron para el ago/dic presente.

- Las posiciones arbitradas por parte de los operadores del interior peninsular, son muy bajas o prácticamente inexistentes. Esto merma mucho la liquidez y agudiza los momentos de carestía de mercancía física en puertos.

- Los retrasos de la cosecha nacional de maíz. Se está notando demasiado las necesidades de cubrir ventas anticipadas para este cereal con mercancías lejanas ante el retraso de las cosechas de Castilla y León fundamentalmente.

Esta situación provoca una subida neta mayor de lo real, por un lado los precios han perdido el descuento que tenían inicialmente por pesadez y sobreoferta de mercancía, han subido lo correspondiente por situación de complicaciones para la ejecución y de cambio de moneda y la necesidad de aplicar precio de reemplazo cada día en un mercado que no se opera. Ello ha elevado los precios en más de 12/14 €. Al menos 4/5 € sobre una subida razonable.

Soja

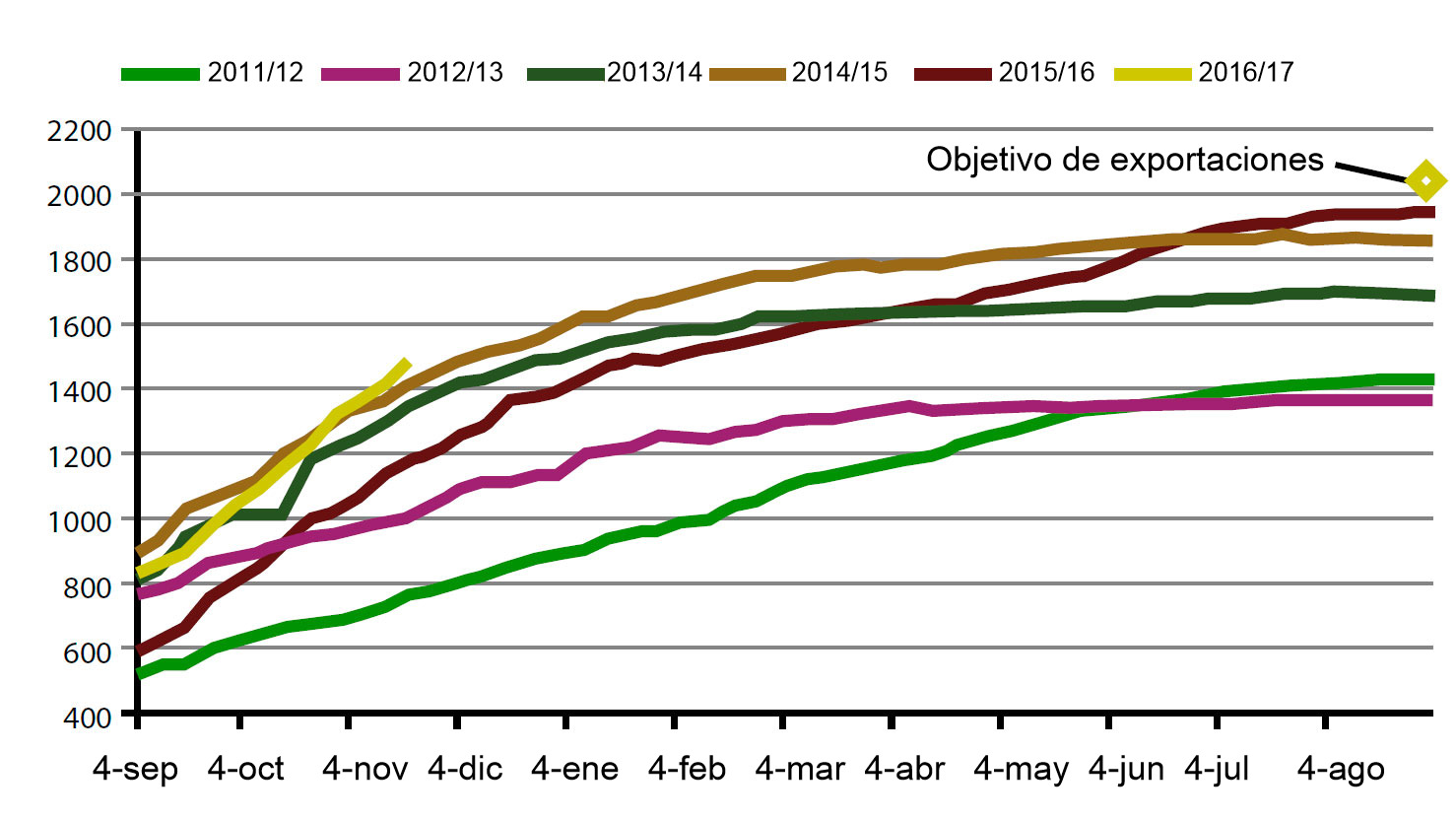

La situación de precios de soja en este momento refleja al máximo el liderazgo de agentes externos versus un balance tradicional. Tenemos una producción récord anual, con una demanda también récord y con un stock saneado y más alto que el año anterior. Además con la necesidad de exportación por parte de EEUU muy alta para cuadrar el balance previsto de stock final de cosecha, la cual hasta ahora se cumple pero que pensamos será difícil mantener el mismo ritmo semanalmente para alcanzar el objetivo (gráfico 3). Por ello podría suceder que el stock final pueda ser finalmente mayor de lo que hoy el USDA prevé, sumando Tm también al balance mundial, siendo un escenario claramente bajista.

En Sudamérica tenemos ya un 80 % de la plantación realizada con éxito en Brasil, un 30 % en Argentina y unas condiciones meteorológicas de momento más que favorables en general en todas las zonas, lo cual nos lleva de momento a esperar 102 y 55 millones de Tm respectivamente. Con permiso del efecto meteorológico “La Niña” que se prevé suave para este año.

Por ahora cabría esperar que los precios fuesen más bajos o similares a los del pasado año para las próximas fechas, (ene/mar de 2016 se trabajó entre 280 y 290 €/Tm en puertos españoles), sin embargo ¿por qué tenemos niveles tan elevados?

Una suma de factores tiene la explicación. El repunte del precio de petróleo: como ven en el gráfico 4 estamos de nuevo en cerca de los 50 centavos por barril, el repunte del aceite de palma (gráfico 5) junto con la mayor demanda para biodiésel por aumento de la EPA (Agencia de Protección del Medio Ambiente) de elevar el consumo un 7%, que arrastra hacia arriba al resto de aceites y en consecuencia a las habas de soja y como no las largas posiciones de los fondos de inversión que antes de final de año quieren un poco de rock & roll, nos ha llevado a esta tormenta perfecta.

Otras proteínas

La oferta de productos alternativos para nutrición con alto contenido de proteína es abundante y los precios no han repuntado proporcionalmente en la misma medida que la harina de soja. Colza, harina de girasol, solubles de maíz, continúan teniendo un nivel muy competitivo de precio para cuestionarnos cada día el maximizar su inclusión en nutrición con el objetivo de minimizar el coste de la alimentación.

Previsiones

Desde ahora y hasta fechas navideñas, este mercado aún puede tener un recorrido de subida soportado por la demanda que aún reste por cubrir consumos necesarios para lo que reste de diciembre y enero. A partir del 20 de diciembre entraremos en una inoperancia total por parte de los compradores, la cual resucitará a partir de las fechas festivas y que pueda alargarse hasta final de enero o mediados de febrero. Esto debe provocar un descenso en los precios de cereal no del total de la subida pero seguramente de parte de ella al menos.

Las proteínas se moverán de aquí al mes de marzo en dos tramos, el primero alcista debido a que los fondos de inversión cuadrarán sus cortas posiciones hacia final de año y el segundo alcista o bajista dependiendo del efecto “la niña” y sus posibles consecuencias en cosechas hemisferio sur. Por disponibilidad de cosechas deberían bajar los precios en Chicago entre enero y marzo una cifra importante.

Tabla 1. Previsión de precios por materia prima para el próximo mes.

| Materia prima | Rango de variación (€ / Tm) | Tendencia |

| Trigo | -1 — +5 | ↑ |

| Maiz | -4 — +3 | = |

| Cebada | 2 — +5 | ↑ |

| Soja | -10 — +15 | ↑ |

| Colza | -2 — +6 | ↑ |

| DDG | 0 — +8 | ↑ |

| Girasol | -3 — +7 | ↑ |

| Salvados | 0 — +2 | = |

| Alfalfa | -1 — +3 | = |

| Pulpa | -3 — +1 | = |