El 2023 cierra con estabilidad en los mercados de cereales

11-ene-2024 (hace 1 años 3 meses 5 días)

Cereales

En Argentina, tras la toma de posesión de Milei, el nuevo gobierno ha anunciado que estudia revisar al alza los impuestos a las exportaciones de productos agropecuarios hasta el 15 % (el trigo, el maíz y la cebada por ahora están en un 12 % y el girasol en un 7 %). Mientras que para la soya el impuesto bajaría un 3 %, a un 30 %.

Aumenta la tensión en el Mar Rojo por los ataques de los huties a los buques, que han provocado que más de 60 cargueros de diversos tipos sean desviados en torno de África, mientras que otros 75 están a la espera de recibir órdenes de su compañía naviera. Esto genera un aumento del precio del crudo y del gas.

Este mes los fletes (gráfico 1) se han mantenido respecto al mes de noviembre, aunque la situación del Mar Rojo y la sequía en el canal de Panamá amenazan con una subida de los mismos.

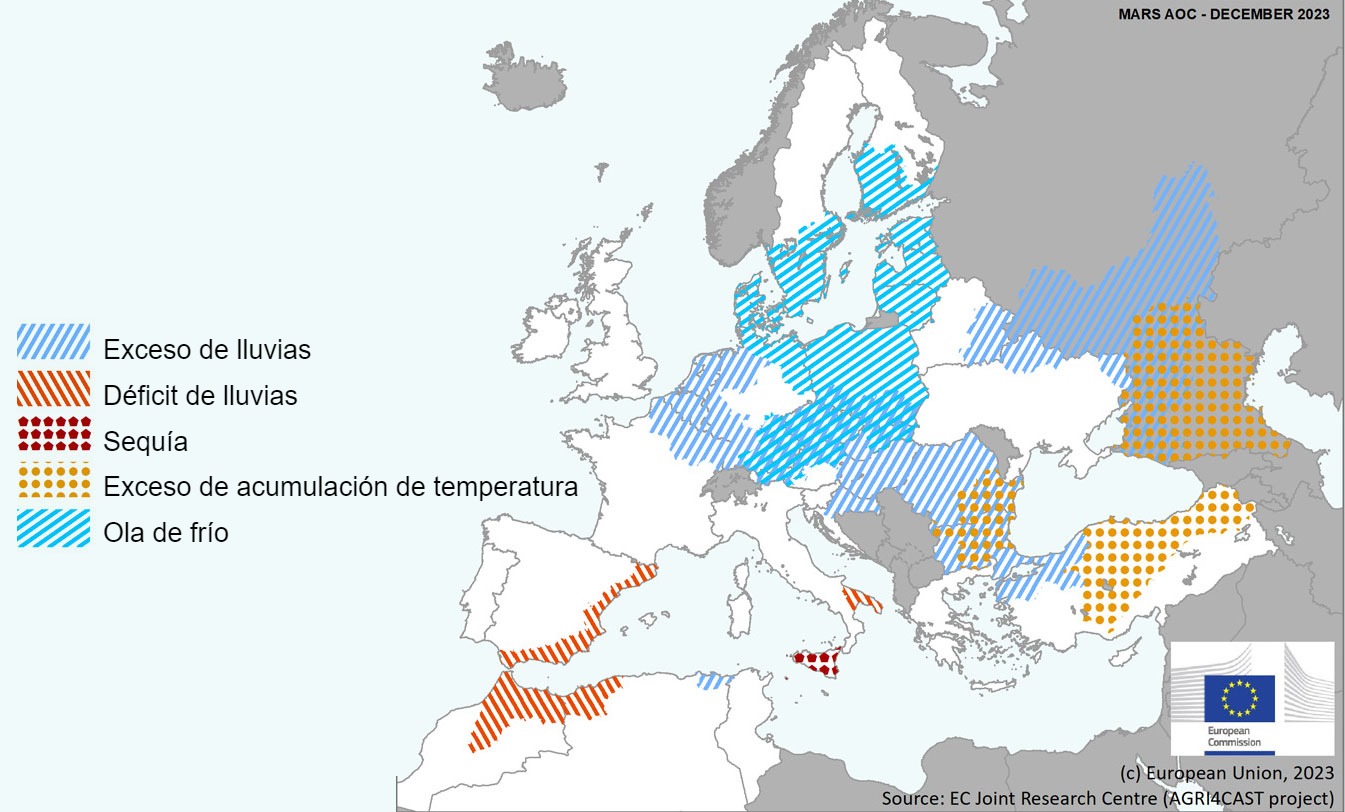

Este mes las temperaturas bajaron en gran parte del centro y norte de Europa, alcanzando valores negativos, con unos cultivos de invierno aún vulnerables a heladas, debido a las siembras tardías. Esta caída de las temperaturas, junto a unos niveles elevados de agua en el suelo podrían haber causado daños en los cultivos de invierno en el norte de Alemania, Dinamarca, el sur de Suecia y el norte de Polonia.

Por otro lado, se observa un déficit de agua en la costa mediterránea de España y el sur de Italia. En la zona del Magreb, la persistente sequía afecta negativamente a los cultivos de trigo y cebada.

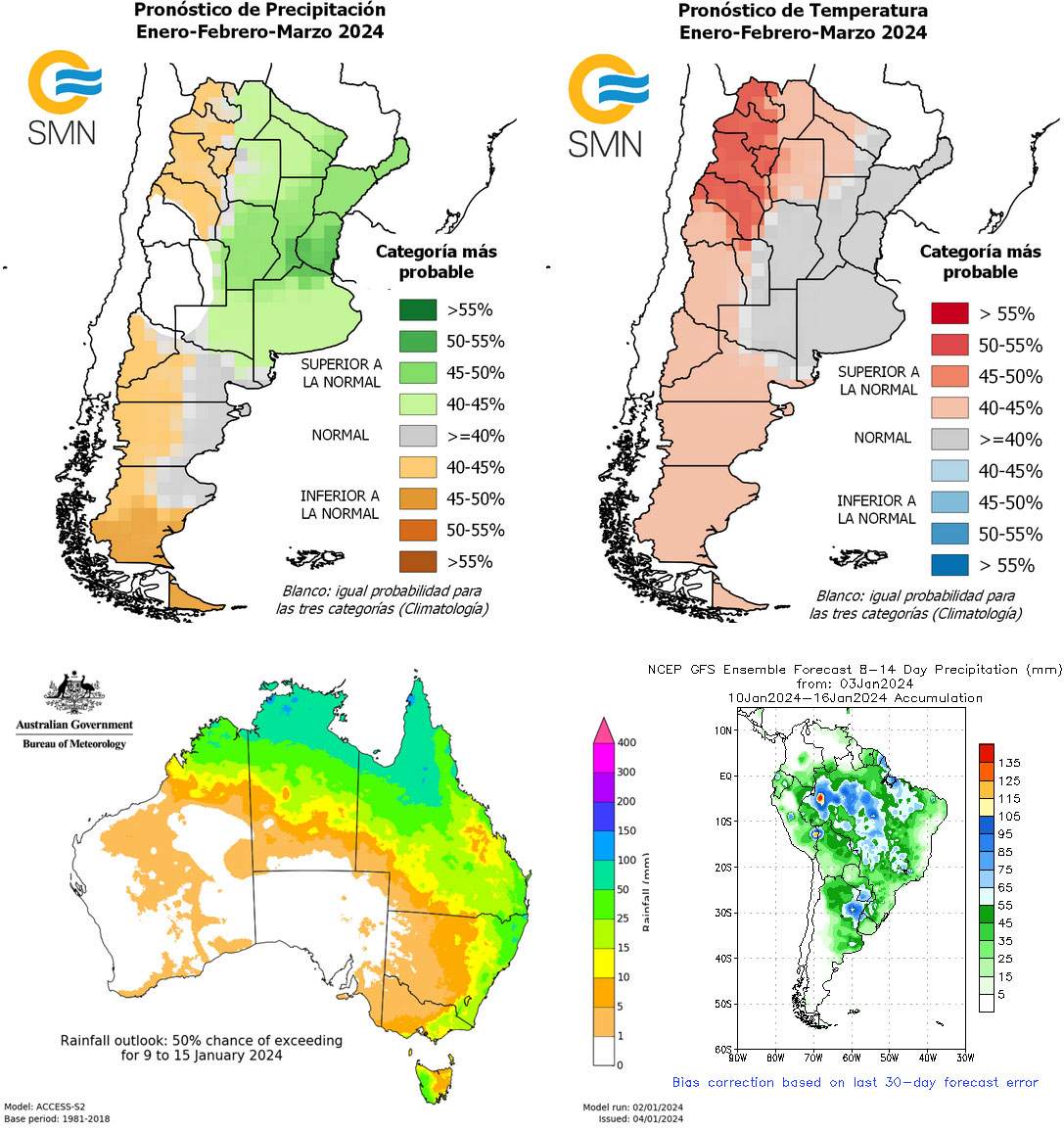

En Australia siguen las lluvias, lo que permite recuperar los cultivos de cebada y trigo. En Argentina, las condiciones climáticas se mantienen estables siendo favorables para los cultivos. En Brasil las lluvias siguen siendo escasas, especialmente en el norte y centro del país.

El petróleo inició diciembre subiendo a un máximo tras los recortes de producción por parte de la OPEP+ y la prima de riesgo geopolítico en el Mar Rojo. Aunque la falta de unanimidad entre el tamaño de los recortes por parte de los países de la OPEP+, un aumento de la oferta en otros países y la incertidumbre de la demanda de China impulsaron a la baja los precios. Luego se recuperaron con la decisión de la FED de mantener los tipos de interés y anunciar posibles bajadas en 2024, junto con los ataques huties a buques petroleros en el Mar Rojo.

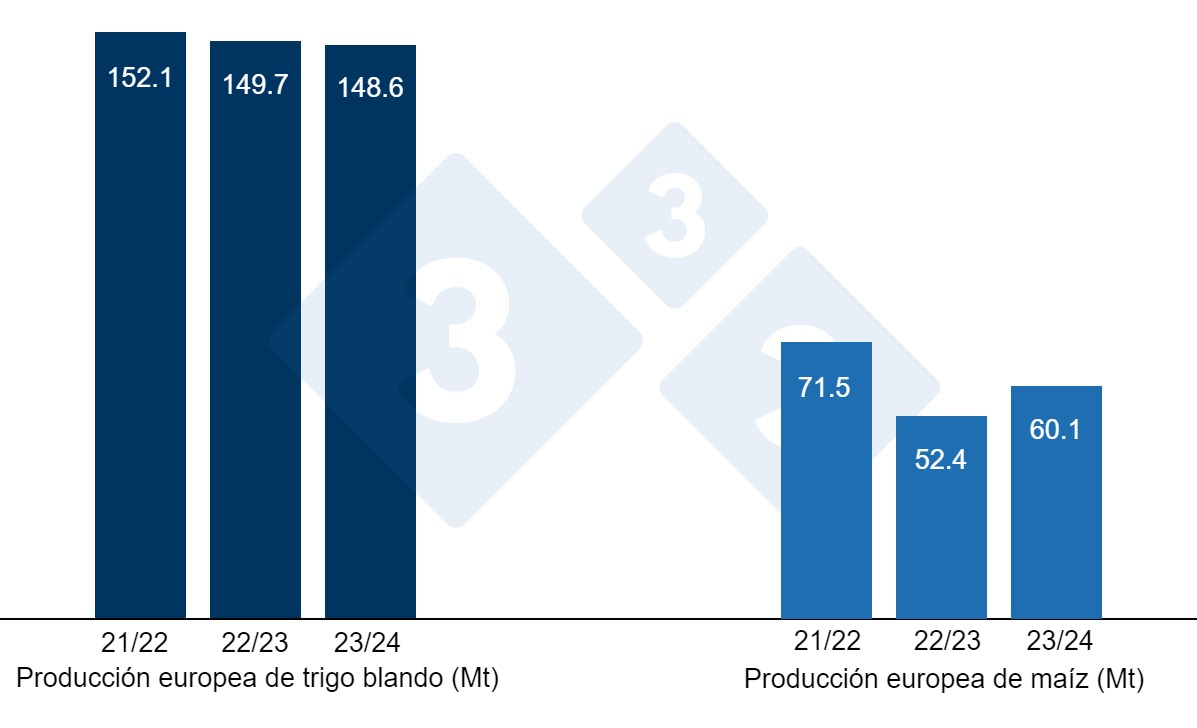

En el informe de octubre del USDA (tabla 1), para la campaña 2023/24, se revisa al alza la producción mundial de trigo en 1 Mt hasta los 783 Mt (6.7 Mt bajo el nivel del 22/23), principalmente por la subida de la producción en Australia (+1 Mt) y en Canadá (+1 Mt), mientras cae en Brasil (-1 Mt).

Para 2023/24 se recupera la producción mundial de maíz en 1.3 Mt, hasta los 1222,1 Mt, (64.9 Mt por encima de hace un año) y es récord, por la subida de la producción en Ucrania (+1 Mt) y en la UE (+0,3 Mt).

Destacamos que las importaciones de la UE siguen estables en 24.5 Mt, siendo el primer importador a nivel mundial, y las de China en 23 Mt, respecto al mes pasado.

Tabla 1. Previsión del USDA de diciembre 2023 de la producción de cereales y variación respecto a la previsión de noviembre 2023 (Mt).

| 2022/2023 | 2023/2024 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 789.7 | 0.2 | 783.0 | 1.0 |

| Maíz | 1157.2 | 0.1 | 1222.1 | 1.3 |

| Producción Europea (Mt) | ||||

| Trigo | 149.7 | 0.0 | 148.6 | 0.0 |

| Maíz | 52.4 | 0.1 | 60.1 | 0.3 |

Según el USDA en el 2022/23 la cosecha mundial de trigo sube en 200 000 t, hasta los 789.7 Mt (9.7 Mt por encima del 21/22), con el incremento en Australia (+0.9 Mt) y la del maíz en 0.1 Mt hasta los 1157.2 Mt, destacando que las importaciones de la UE se reducen en 300 000 t hasta los 23.2 Mt, mientras que las de China siguen en 18.7 Mt.

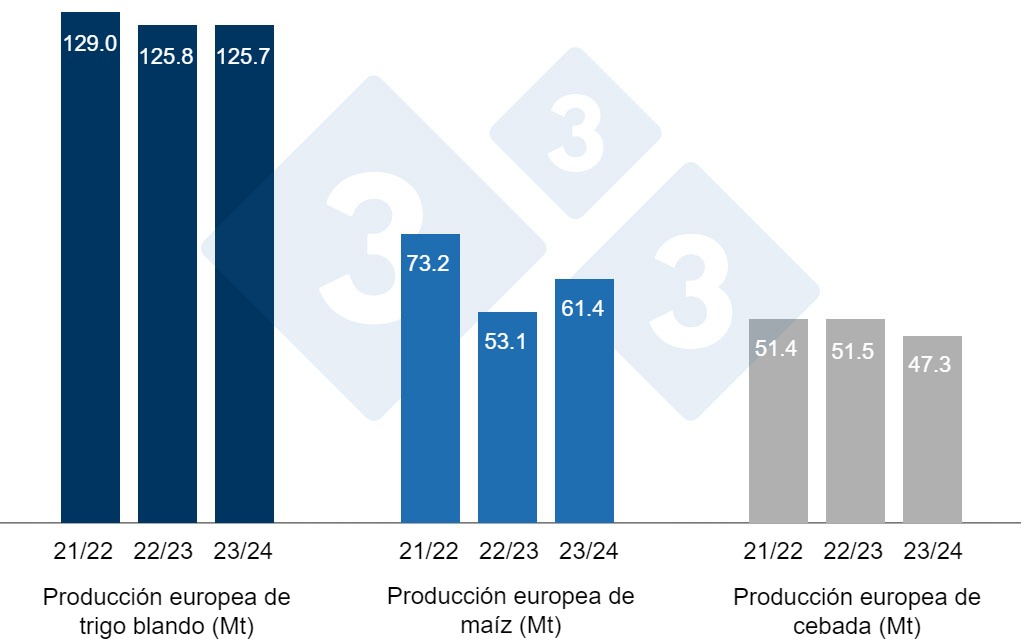

Tal como muestra el gráfico 4, este mes la Comisión Europea revisa al alza la producción de trigo blando en 100 000 t hasta los 125.7 Mt, la de maíz en 1.5 Mt hasta los 61.4 Mt y la de la cebada en 400 000 t hasta los 47,3 Mt para la campaña 2023/24. La producción del maíz sigue situada muy por encima de los niveles de producción del 22/23, mientras que la del trigo y la de la cebada se encuentran por debajo, en especial la cebada.

Siguen estables los niveles de producción para la campaña 2022/23, en 125.8 Mt el trigo blando; 53.1 Mt el maíz y 51.5 Mt la cebada.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa

sobre los EUR 217/t (2 euros menos que en noviembre) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 229/t para el disponible en el puerto de Tarragona (2 euros por encima del nivel del mes pasado) y la cebada destino Lleida en unos EUR 234/t (5 euros más en un mes y 7 euros por encima del nivel del maíz destino Lleida). El precio del maíz disminuye por la falta de demanda a nivel mundial y con una buena disponibilidad en los puertos, mientras que el del trigo aumenta debido al interés comprador por su competitividad a nivel proteico con la harina de soya y el de la cebada siguiendo la subida del trigo, aunque queda fuera de las formulaciones.

El precio del trigo nacional se sitúa 10 euros por encima del de puerto, en EUR 239/t, con la oferta de trigo francés al mismo nivel y el maíz nacional se encuentra 10 euros sobre el del de puerto y con oferta del francés al mismo nivel, EUR 227/t.

Oleaginosas

El precio de la harina de soya se revisa a la baja en EUR 73/t a EUR 523/t, el de la harina de girasol en EUR 4/t a EUR 334/t y el de la harina de canola en EUR 6/t a EUR 332 /t, con la caída de los futuros, la venta de las posiciones por parte de los fondos por las posibles ayudas a la exportación por parte del gobierno de Argentina, la mejora del clima en Sudamérica y un volumen de exportaciones en los EE.UU superior al nivel del año pasado por estas fechas.

Durante este mes de diciembre, el precio del aceite de soya pierde con fuerza EUR 174/t a EUR 910/t, con la bajada de los futuros por la venta de posiciones por parte de los fondos, una mayor disponibilidad en el mercado nacional y la mejora de la producción de habas en Argentina y el del aceite de palma EUR 24/t a EUR 894/t, siguiendo la caída del aceite de soya, mientras que la grasa animal sigue estable en EUR 850/t, buscando su sitio en las formulaciones.

Cambio euro / dólar

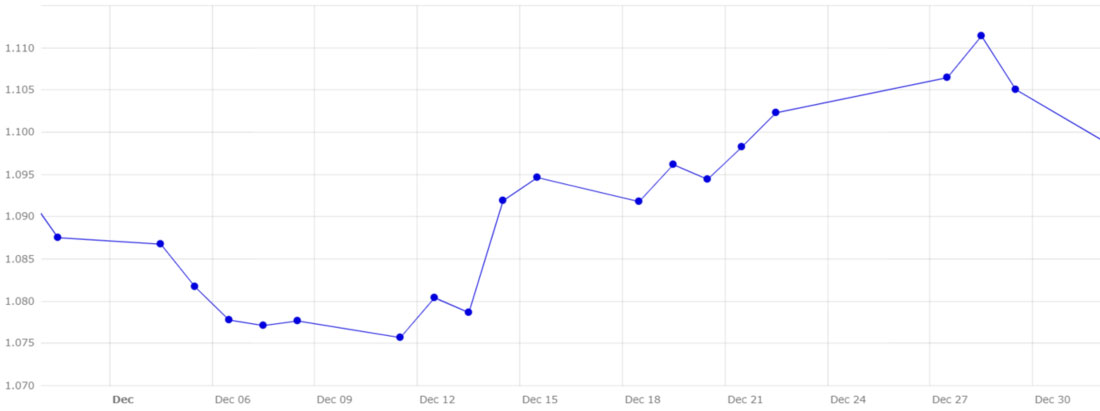

Durante el mes de diciembre, el euro se fortalece frente al dólar (gráfico 5).

Este mes el eurodólar se ha fortalecido en un 1.61%, situándose en 1.1050, con la decisión de la FED de mantener los tipos de interés y hablar de bajadas de estos durante el 2024, mientras que el BCE mantuvo sus tipos de interés, pero afirma que no contempla bajarlos en el 2024.

Durante el siguiente mes, deberemos seguir de cerca la evolución del conflicto en Gaza y de la guerra entre Rusia y Ucrania, así como la situación en el Mar Rojo, con su directa repercusión sobre los precios del petróleo. También seguiremos el clima en el hemisferio sur, donde son necesarias más lluvias en el centro y norte de Brasil y el próximo USDA, del 12 de enero, donde veremos los ajustes finales a la cosecha de maíz y habas de soya de los EE.UU.