Weather Market

12-jul-2023 (hace 1 años 9 meses 7 días)

Cereales

El 9 de junio se publicó el reglamento de no desforestación 2023/1115, que se basa en frenar el efecto que produce sobre la deforestación mundial el consumo de ciertos productos en la UE, por lo que impone requisitos a la importación, exportación, producción y comercialización de éstos. Deberán de cumplir las siguientes condiciones:

- Son libres de deforestación después del 31 de diciembre del 2020.

- Han sido producidos de conformidad con la legislación pertinente en el país de producción.

- Están amparados por una declaración de diligencia debida (información sobre la geolocalización del producto, la evaluación del riesgo de la zona (bajo, medio o alto) y sobre las mitigaciones de riesgo realizadas).

Para ello, se requiere una trazabilidad total hasta el agricultor durante los últimos 5 años.

En nuestros mercados este reglamento afecta a la soja y a la palma, aunque también esta afectando al cacao, café y ganado bovino.

El pasado 30 de junio, el USDA publicaba su reporte sobre las intenciones de siembra y los inventarios finales en los EE.UU. Tal y como se refleja en la tabla 1, para el maíz se estima que las siembras para el 2023 se incrementen hasta los 94.09 millones de acres, frente a los 91.85 esperados por el mercado. Mientras que, para la soya, se prevé que la superficie caiga a 83.50 millones de acres, 4.16 millones de acres menos a los esperados. Y para el trigo total, la superficie se prevé en 49,62 millones de acres, algo por debajo de lo esperado.

Tabla 1. Intenciones de siembra e inventarios finales en los EEUU (fuente: USDA 30/06/2023).

| Inventarios trimestrales USDA (billones de bushels) | |||

|---|---|---|---|

| USDA junio 2023 | Promedio estimado | USDA junio 2022 | |

| Maíz | 4.106 | 4.255 | 4.349 |

| Habas de soja | 0.796 | 0.812 | 0.968 |

| Trigo | 0.580 | 0.611 | 0.698 |

| Intenciones de siembra 2023 USDA (millones de acres) | |||

|---|---|---|---|

| USDA junio 2023 | Promedio estimado | USDA junio 2022 | |

| Maíz | 94.096 | 91.853 | 89.921 |

| Habas de soja | 83.505 | 87.673 | 88.325 |

| Trigo | 49.628 | 49.656 | 47.092 |

| Trigo de invierno | 37.005 | 37.312 | 34.006 |

| Otros trigos | 11.140 | 10.508 | 11.110 |

| Trigo duro | 1.483 | 1.774 | 1.976 |

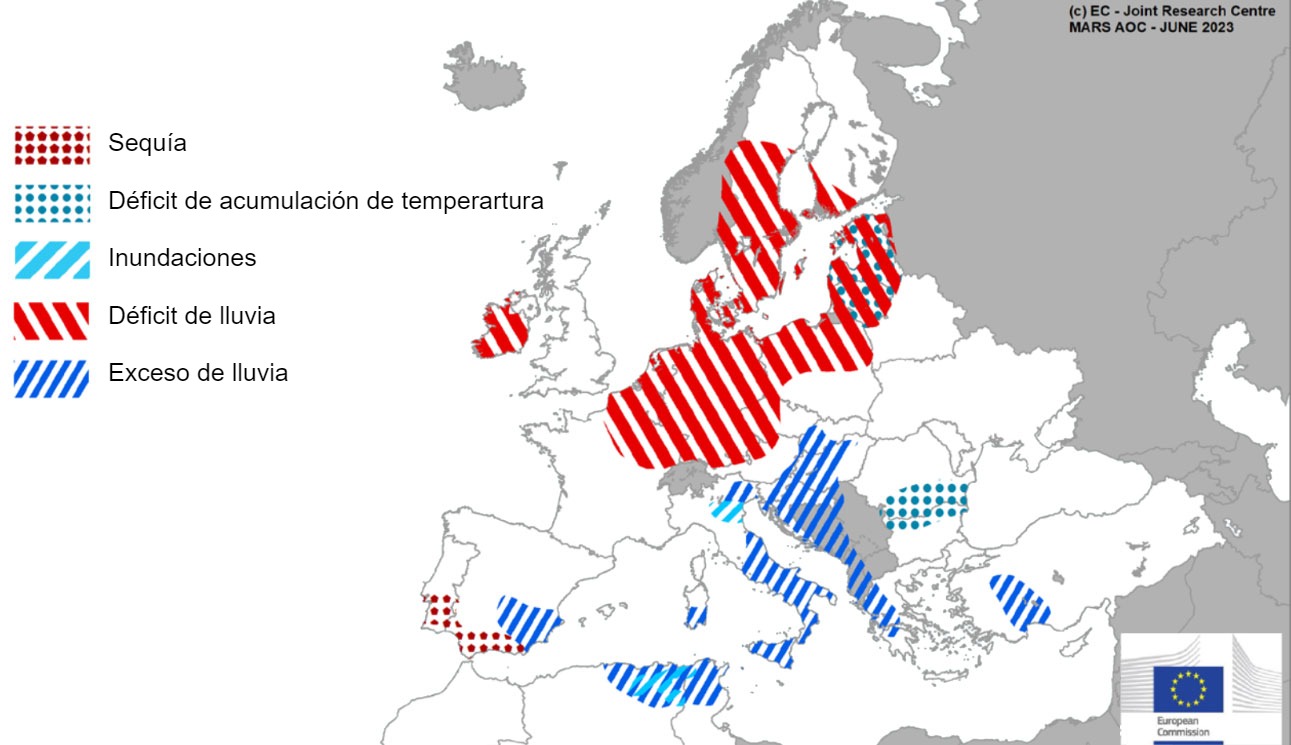

Este mes, las condiciones prolongadas de sequía terminan en la mayor parte de la Península Ibérica, aunque las lluvias han llegado demasiado tarde para los cultivos de invierno y primavera. En gran parte del norte, el centro-norte y noreste de Europa las condiciones cálidas y secas agotaron las reservas de humedad del suelo, afectando negativamente al potencial de rendimiento de los cultivos. Mientras que hubo un superávit de lluvias en el sur y norte de Italia, Hungría, Croacia y Eslovenia, cosa que ha impactado negativamente en los cultivos de invierno, debido a las inundaciones en estas zonas y a un aumento de plagas.

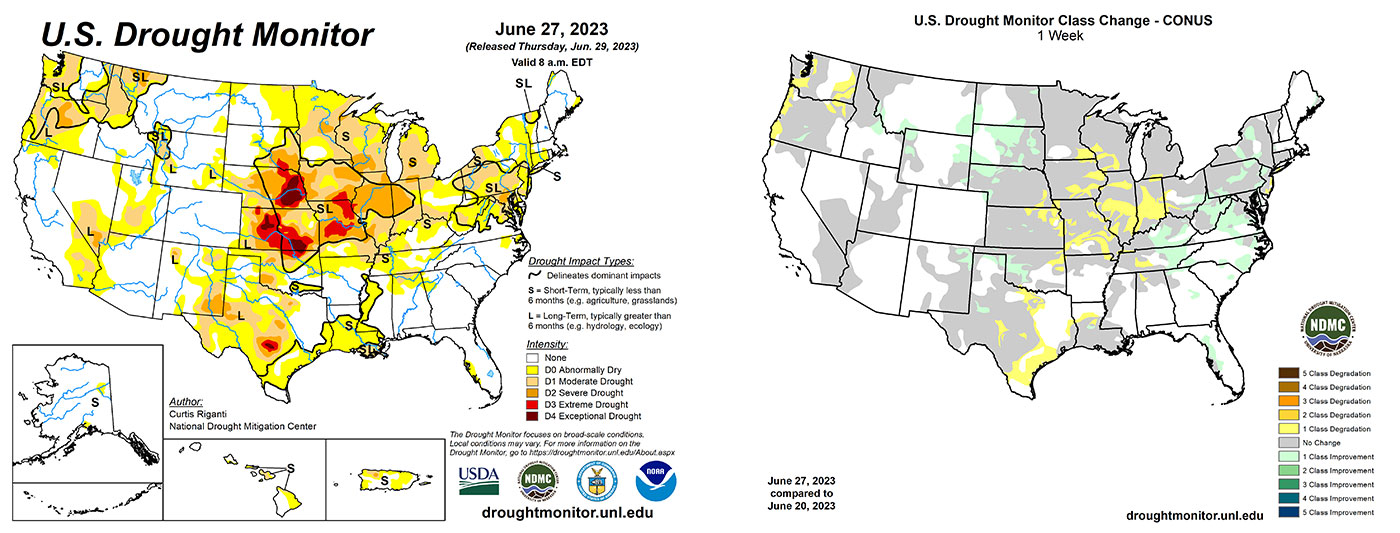

En los EE.UU, los mercados han entrado de lleno en el denominado Weather Market, cuando los pronósticos climatológicos a corto y medio plazo pueden hacer subir o bajar las cotizaciones de los futuros en función de cómo afecten en el rendimiento y desarrollo de los cultivos, especialmente maíz y soya.

Si bien la situación de sequía aún persiste en buena parte del Cinturón de Maíz, las lluvias caídas a final de mes y principio de julio, junto con unos pronósticos a 6 y 10 días mostrando lluvias abundantes en las zonas de cultivo, han cambiado el ánimo de los mercados, en un momento en el que el maíz entra en su fase de polinización.

Los precios de petróleo empezaban el mes de junio siendo alcistas, debido a las intenciones de Arabia Saudí de recortar más la producción. Aunque ha sido un mes con una volatilidad muy elevada, lo que generaba una subida cuando el dólar estaba más débil y la producción más limitada y una bajada cuando el mercado se centraba más en la caída de la demanda por parte de China y porque las subidas de los tipos de interés han lastrado las economías mundiales.

En el informe de junio del USDA (tabla 2), para la campaña 2023/24, se revisa muy al alza la producción mundial de trigo, en 10.4 Mt, hasta los 800.2 Mt, 11.7 Mt sobre el 22/23 y siendo una cifra récord, principalmente, por el incremento de la producción en Rusia (+3.5 Mt), en India (+3.5 Mt), en la UE (+1.7 Mt), en Ucrania (+1 Mt) y en los EE.UU (+200 000 t).

Y la producción mundial de maíz, para el 2023/24, aumenta en 3.2 Mt hasta los 1222.8 Mt, 72.1 Mt más en un año y siendo récord, por la subida de la producción en Ucrania (+2.5 Mt).

Destacamos que las importaciones de la UE se revisan al alza en 2.5 Mt hasta los 22.5 Mt, respecto al mes pasado, mientras que las de China se mantienen en 23 Mt.

Tabla 2. Previsión del USDA de junio 2023 de la producción de cereales y variación respecto a la previsión de mayo 2023 (Mt).

| 2022/2023 | 2023/2024 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 788.5 | 0.2 | 800.2 | 10.4 |

| Maíz | 1150.7 | 0.5 | 1222.8 | 3.2 |

| Producción Europea (Mt) | ||||

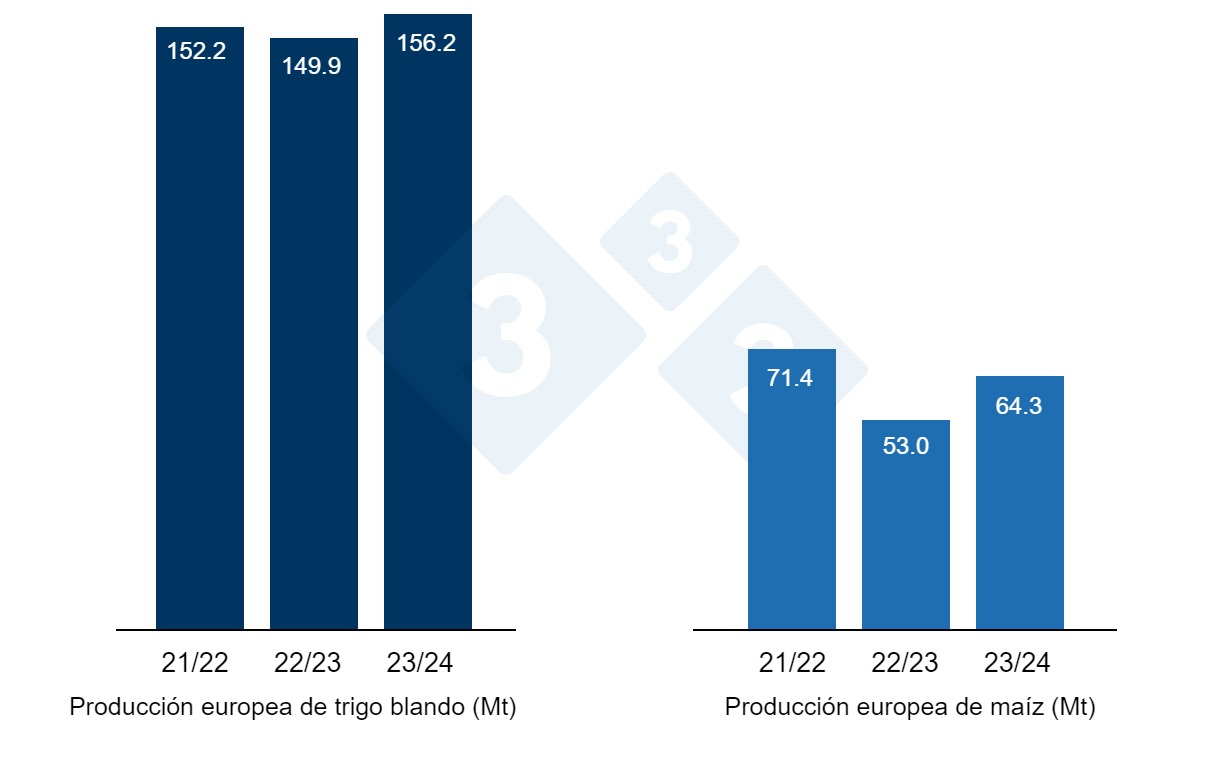

| Trigo | 149.9 | 0.0 | 156.2 | 1.7 |

| Maíz | 53.0 | 0.0 | 64.3 | 0.0 |

Según el USDA, en el 2022/23, la cosecha mundial de trigo se incrementa en 200 000 t hasta los 788.5 Mt, 8.3 Mt por encima del 21/22, y la del maíz en 500 000 t hasta los 1150.7 Mt; destacando que las importaciones de la UE se mantienen en 24.5 Mt y las de China en 18 Mt. Las exportaciones de los EEUU caen en 1.3 Mt y las de Argentina en 2 Mt, mientras que las de Brasil suben en 2 Mt y las de Ucrania en 1.5 Mt.

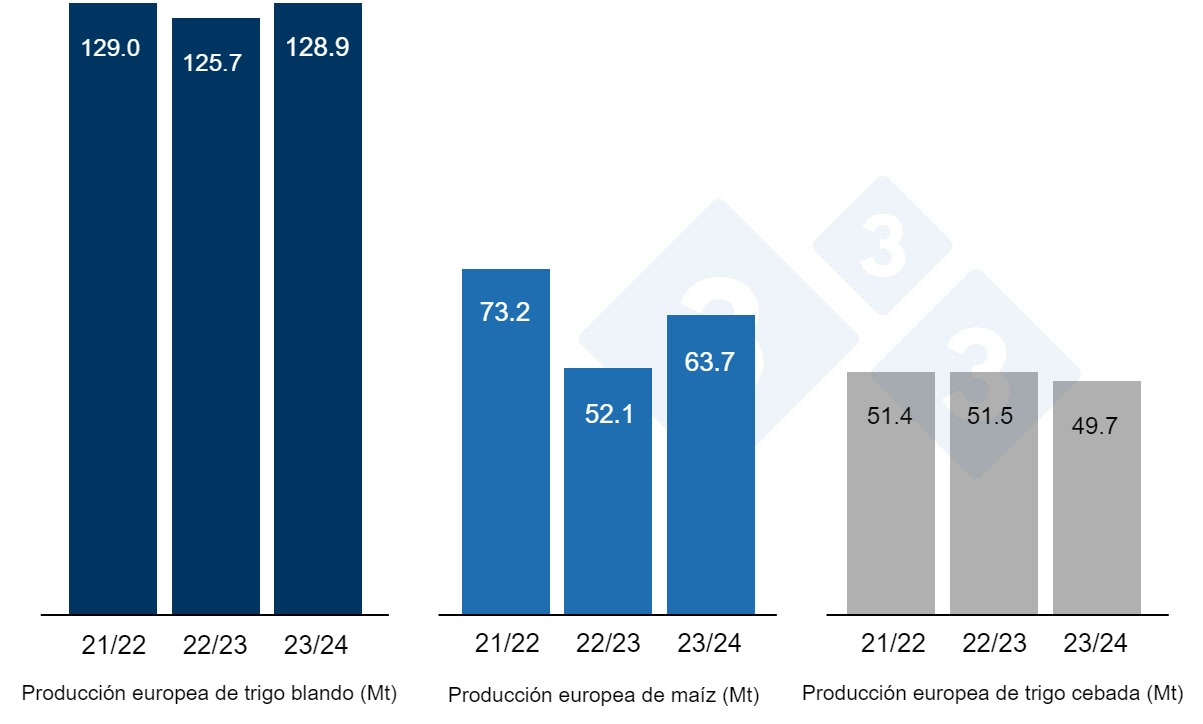

Tal como muestra el gráfico 3, la Comisión Europea, este mes, para la campaña 2023/24, revisa a la baja la producción de trigo blando en 2.6 Mt a 128.9 Mt, la de maíz en 400 000 t a 63.7 Mt y la de cebada en 2.3 Mt a 49.7 Mt, aunque tanto el trigo, como especialmente el maíz, siguen muy por encima de los niveles de producción de este año, mientras que la cebada se sitúa por debajo.

Y para la campaña 2022/23, mantiene la producción de trigo blando en 125.7 Mt, la de maíz en 52.1 Mt y la de cebada en 51.5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 243/t (EUR 5 menos que en mayo) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 250/t para el disponible en el puerto de Tarragona (EUR 3 por debajo del nivel del mes pasado) y la cebada destino Lleida en unos EUR 235/t (EUR 20 menos en un mes y EUR 18 por debajo del nivel del maíz destino Lleida). Los precios de los cereales se reducen debido al poco movimiento en el mercado y hacemos hincapié en la cebada, que cae con firmeza debido a que está buscando su sitio en la formulación.

El precio del trigo nacional se sitúa EUR 9 por encima del de puerto, y volvemos a tener oferta de trigo francés, situándose en EUR 256/t y el maíz nacional se encuentra EUR 10 sobre el del de puerto y sin oferta del francés.

Oleaginosas

El precio de la harina de soya se revisa a la baja en EUR 5/t a EUR 479/t y el de la harina de girasol en EUR 2/t a EUR 323/t, siguiendo la caída de los futuros por la compra del oilshare (compra de aceite/venta de harina) por parte de los fondos que regularizan sus posiciones tras el informe del EPA y con un pronóstico más húmedo en los EE.UU para las primeras semanas de julio. Este mes, seguimos sin oferta de harina de canola, debido a la falta de disponibilidad en el puerto.

Durante este mes de junio, el precio del aceite de soya gana con firmeza EUR 124/t hasta los EUR 1009/t y el del aceite de palma EUR 35/t hasta los EUR 970/t, siguiendo la subida de los futuros por la regularización de las posiciones por parte de los fondos, mientras que el de la grasa animal baja EUR 15/t a EUR 875/t.

Cambio euro / dólar

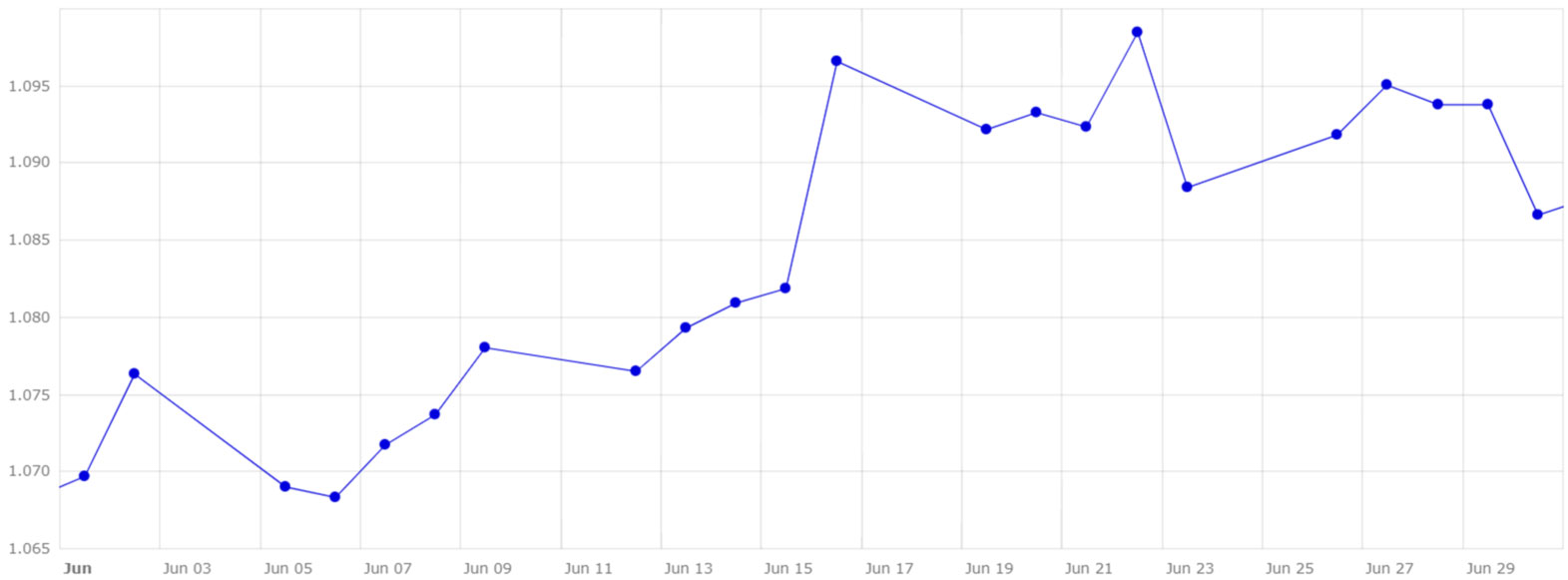

Durante el mes de junio, el euro se fortalece frente al dólar (gráfico 4).

Este mes, el eurodólar se ha incrementado en un 1.6%, situándose en 1.0866, por la aversión al riesgo en los mercados, debido a datos de la economía estadounidense que indicaban que la FED podría seguir aumentando los tipos de interés y el aumento de la tasa de desempleo en los EEUU, todo ello ha reforzado la subida de los tipos del BCE.

Durante el siguiente mes, deberemos seguir de cerca el clima en los EE.UU: si las lluvias han mitigado la falta de humedad de los suelos generada por la sequía en el cinturón del maíz. También estaremos pendientes de si el próximo 18 de julio se renueva el corredor de granos, de la evolución de la economía, la actividad de los fondos de inversión y del próximo reporte del USDA, que se publicará el miércoles 12 de julio.