El clima seco y la volatilidad rigen los mercados

10-oct-2022 (hace 2 años 6 meses 14 días)

Cereales

Seguimos en un mercado donde prima la volatilidad, con los temores sobre la continuidad del corredor de los granos en Ucrania que, como mínimo, debería seguir activo hasta finales de noviembre y, con miedo a una posible recesión económica a nivel mundial, junto a una caída de la demanda.

El pasado 30 de septiembre, el USDA publicaba su informe sobre los inventarios y la producción de trigos en los EEUU. Tal y como se refleja en la tabla 1, el inventario del maíz se sitúa por debajo de las expectativas, mientras que las habas de soja se sitúan por encima y los trigos en línea con lo esperado. Se prevé una producción de trigos menor a lo esperado por el mercado.

Tabla 1. Inventarios y producción de trigos en los EEUU. (fuente: USDA 30/09/2022)

| Inventarios trimestrales USDA (billones de bushels) | |||

|---|---|---|---|

| USDA septiembre 2022 | Estimado promedio | USDA junio 2022 | |

| Maíz | 1.377 | 1.512 | 4.346 |

| Habas de soja | 0.274 | 0.242 | 0.971 |

| Trigo | 1.766 | 1.776 | 0.660 |

| Intenciones de siembra 2022 USDA (millones de acres) | |||

|---|---|---|---|

| USDA septiembre 2022 | Estimado promedio | USDA agosto 2022 | |

| Trigo total | 1.650 | 1.778 | 1.783 |

| Trigo de invierno | 1.104 | 1.191 | 1.198 |

| Trigo HRW | 0.531 | 0.573 | 0.576 |

| Trigo SRW | 0.337 | 0.379 | 0.381 |

| Trigo blando | 0.236 | 0.238 | 0.240 |

| Trigo de primavera | 0.482 | 0.514 | 0.512 |

| Trigo duro | 0.064 | 0.074 | 0.074 |

A nivel europeo, en Hungría y Rumania los cultivos de verano se han visto negativamente afectados por dos olas de calor consecutivas.

En Francia, las condiciones climáticas calurosas y secas de los últimos meses han hecho que la cosecha del maíz, que ya ha empezado, confirme unos rendimientos decepcionantes (lo podemos ver en la tabla 2).

Y en la mayor parte del norte de Europa, el déficit de agua ha generado retrasos en las siembras de invierno.

En España, las condiciones de estrés hídrico generan ciertas preocupaciones para los cultivos de la próxima campaña, debido a la sequedad de los suelos, que necesitaran unas lluvias más abundantes de lo habitual.

Tabla 2. Condiciones de cultivo en Francia a 30 de septiembre del 2022 (fuente: FranceAgriMer 30/09/2022)

| Condiciones de los cultivos en Francia | ||

|---|---|---|

| Buena + Muy buena (semana 38 de 2022) |

Buena + Muy buena (semana 38 de 2021) |

|

| Maíz | 41 % | 58 % |

En septiembre, el precio del petróleo registra una tendencia bajista, debido a los signos de recesión en las principales economías mundiales, los confinamientos en China y la fortaleza del dólar, todo ello hace que el mercado tema por una bajada de la demanda (gráfico 1).

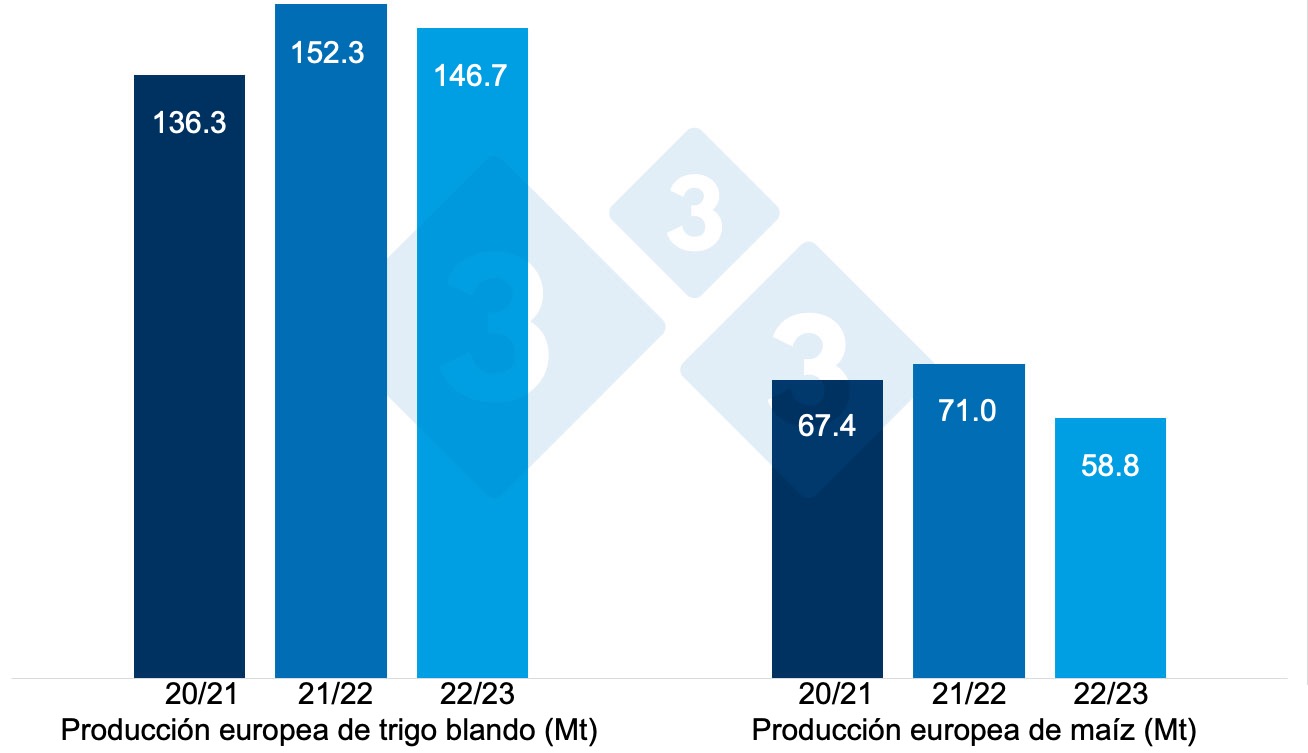

El informe de septiembre del USDA (tabla 3) para la campaña 2022/23 incrementa la producción mundial de trigo en 4.3 Mt hasta los 783.9 Mt, 4 Mt sobre el 21/22, principalmente por la recuperación en Rusia (+3Mt) y en Ucrania (+1Mt).

Y la producción mundial del maíz, para el 2022/23, disminuye en 7 Mt a 1172.6 Mt, 47.2 Mt menos en un año, por la caída en los EEUU (-10.5Mt) y en la UE (-1.2Mt), mientras que se incrementa en China (+3Mt) y en Ucrania (+1.5Mt). Destacamos que en los EE.UU el consumo en etanol se reduce en 1.3 Mt, el consumo animal en 2.5 Mt y las exportaciones en 2.5 Mt.

Tabla 3. Previsión del USDA de septiembre 2022 de la producción de cereales y variación respecto a la previsión de agosto 2022 (Mt).

| 2021/2022 | 2022/2023 | |||

|---|---|---|---|---|

| Producción mundial (Mt) | ||||

| Trigo | 779.9 | 0.7 | 783.9 | 4.3 |

| Maíz | 1219.8 | 1.0 | 1172.6 | 7.0 |

| Producción europea (Mt) | ||||

| Trigo | 152.3 | 0.0 | 146.7 | 0.0 |

| Maíz | 71.0 | 0.0 | 58.8 | 1.2 |

Según el USDA, en 2021/22 la cosecha mundial de trigo aumenta en 700 mil t hasta los 779.9 Mt, 5.4 Mt por encima del 20/21. Y para el maíz en 1 Mt hasta los 1219.8 Mt, destacando que las importaciones de la UE se revisan al alza en 2.5 Mt hasta los 18.5 Mt, mientras que las de China siguen estables en 23 Mt.

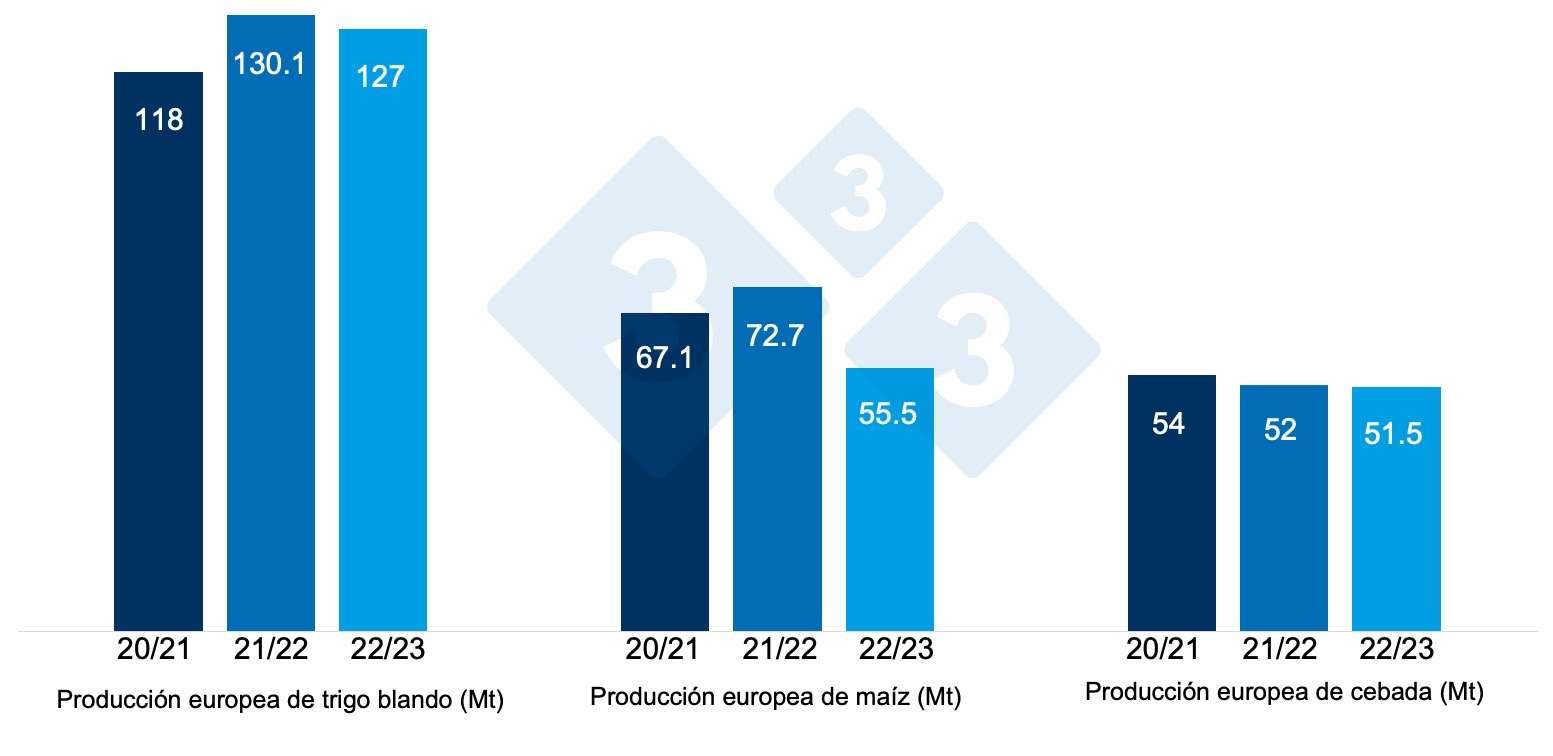

Tal como muestra el gráfico 3, la Comisión Europea, este mes, para la campaña 2022/23, aumenta la producción de trigo blando en 1 Mt hasta los 127 Mt y la de la cebada en 1.1 Mt hasta los 51.5 Mt, mientras que reduce la del maíz en 3.8 Mt a 55.5 Mt, todas por debajo de los niveles de producción de este año. Para la campaña 2021/22, prevé que la producción de trigo blando siga estable en 130,1 Mt (12.1 Mt por encima de la campaña pasada), la de la cebada en 52 Mt (quedando 2 Mt por debajo del 20/21) y la del maíz en 72.7 Mt (5,6 Mt sobre el 2020/21).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 332/t (18 euros menos que en agosto) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 363/t para el disponible en el puerto de Tarragona (13 euros sobre el nivel del mes pasado) y la cebada destino Lleida en unos EUR 344/t (12 euros más en un mes y 2 euros por encima del nivel del maíz destino Lleida). La recuperación del precio del trigo se da por la incertidumbre sobre la continuidad del corredor del Mar Negro y los problemas logísticos en el puerto de Tarragona y la subida del precio de la cebada la ocasiona, principalmente, la poca oferta en el mercado (tanto el nacional como internacional), mientras que el precio del maíz se reduce por una mayor disponibilidad en el puerto de Tarragona, por las llegadas de maíz brasileño y por la presión de la nueva cosecha que ya está arrancando.

El precio del trigo nacional se sitúa 7 euros por encima del de puerto, sin oferta de trigo francés ya que no cotiza con los niveles de precio tan elevados y el maíz nacional se encuentra 10 euros sobre el del de puerto y tampoco tenemos oferta del francés.

Oleaginosas

El precio de la harina de soja se revisa al alza en 10 €/t, hasta los EUR 585/t, con poca disponibilidad en la zona de Cataluña, junto a la caída de producción de habas a nivel mundial y el precio de la harina de girasol sube EUR 10/t hasta los EUR 375/t, siguiendo el aumento de la soya y en el contexto actual de crisis, siendo Ucrania el principal productor de girasol a nivel mundial. Seguimos sin oferta de harina de colza, por falta de disponibilidad.

Durante este mes de agosto, el precio del aceite de soja gana EUR 10/t y el de la grasa animal EUR 130/t, mientras que nos quedamos sin oferta de aceite de palma para el disponible, debido a que la que hay está toda vendida y se prevé que no llegue más aceite de palma hasta finales de octubre. El precio del aceite de soya sube por la bajada en la producción de soya a nivel global, junto a los temores de una crisis energética en Europa, y, el de la grasa animal debido a su poca disponibilidad tanto en España como en Europa y a su posible uso como combustible este invierno.

Cambio euro / dólar

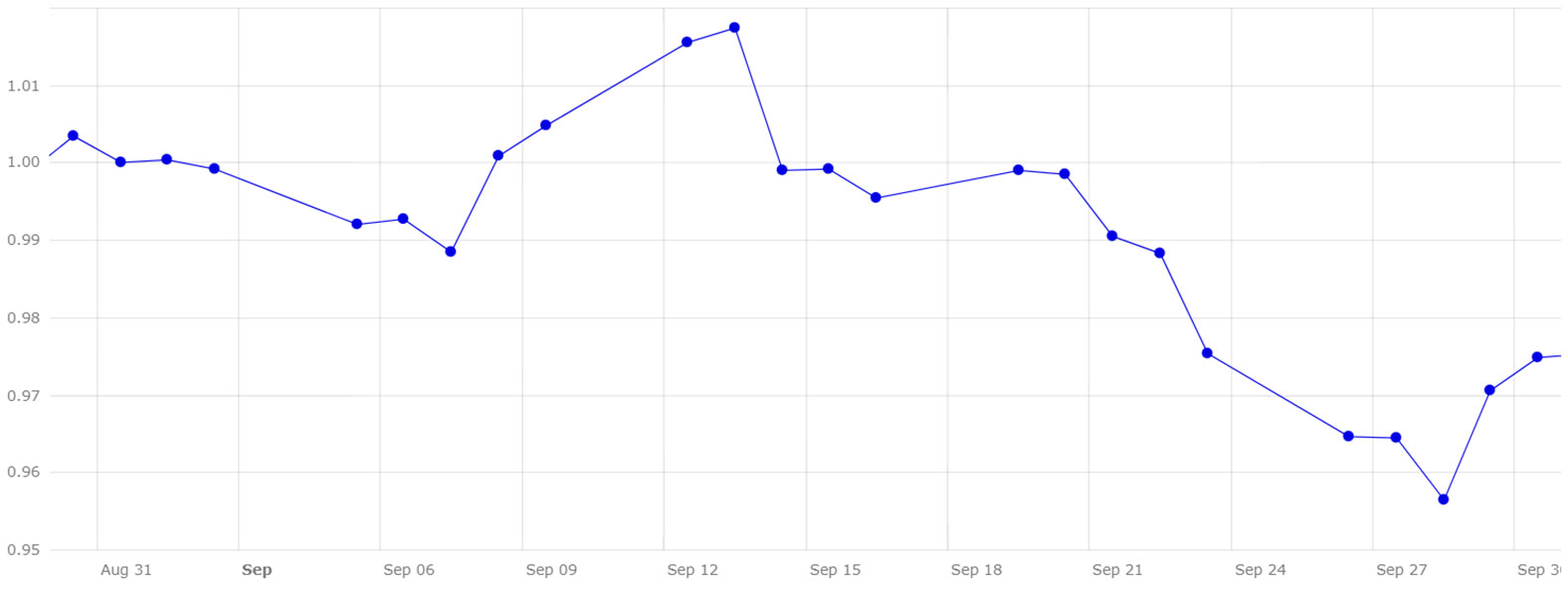

Durante el mes de septiembre, el euro se debilita frente al dólar (gráfico 4).

Este mes, el eurodólar ha caído en un 2.6%, llegando a alcanzar su nivel más bajo de los últimos 20 años el lunes día 26, situándose en 0.9646, todo esto a pesar de que el BCE aumentará los tipos de interés en la misma proporción que la FED, que los subía en 75 puntos básicos y anunciaba más subidas.

Para las próximas semanas, estaremos pendientes del avance de la cosecha de maíz y soya en los EE.UU y de la de maíz y girasol en Europa, también del corredor del Mar Negro y su continuidad, de los precios de la energía, si la FED y el BCE siguen subiendo los tipos de interés y del próximo informe del USDA del 12 de octubre, ¿seguirán los recortes en la producción de maíz y habas de soya en los EE.UU y de maíz y girasol en Europa?