El mercado sigue por las nubes

11-may-2022 (hace 2 años 11 meses 8 días)

Cereales

Sigue el conflicto armado entre Rusia y Ucrania, provocando una gran volatilidad en el mercado, con unos precios muy elevados y la reducción del consumo de los cereales.

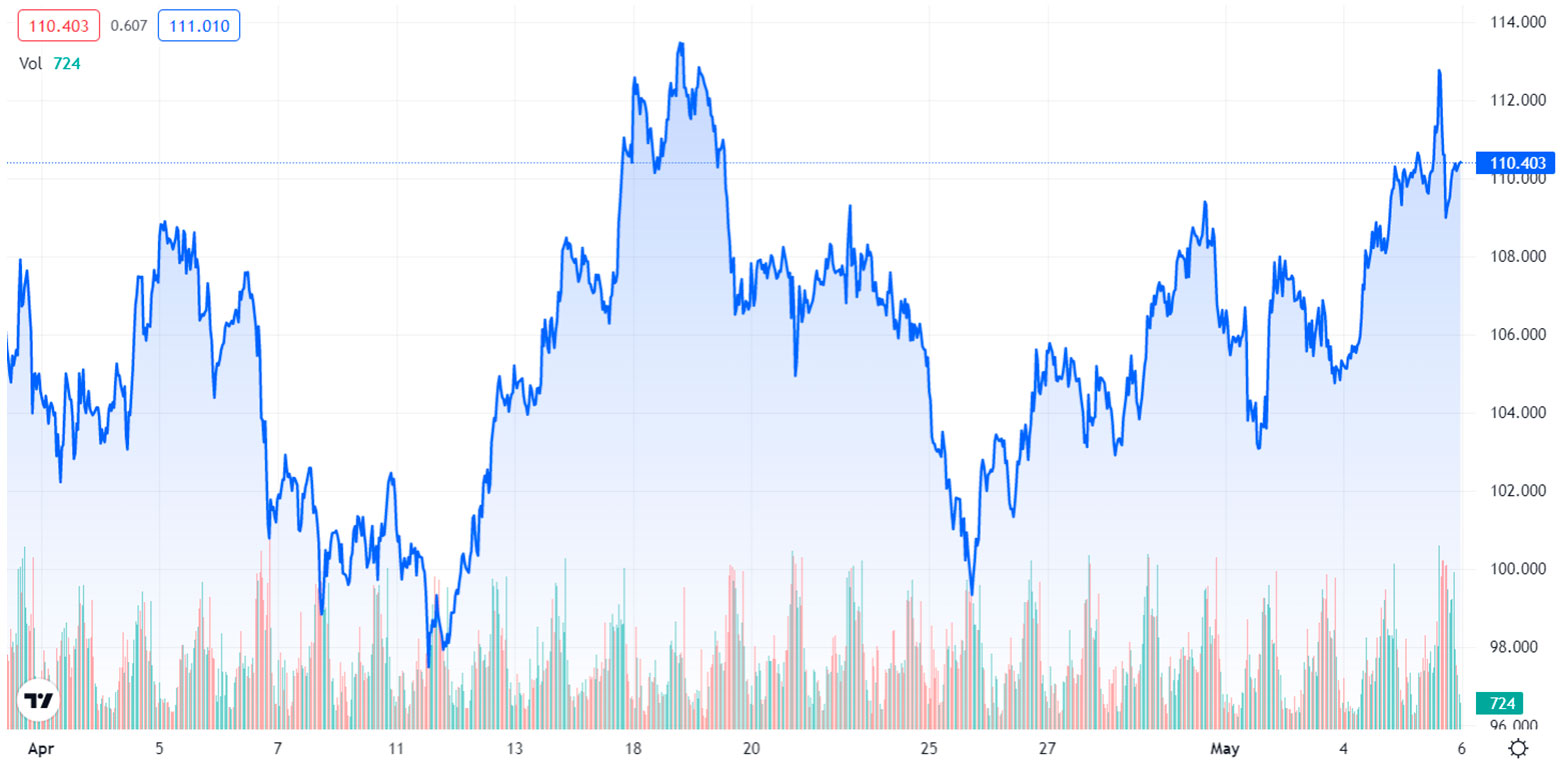

En abril, el precio del barril de Brent ha estado expuesto a una gran volatilidad, con la afectación de las sanciones a Rusia, importante exportador de petróleo a nivel internacional (gráfico 1).

El rublo ruso (gráfico 2), este mes, vuelve a fortalecerse frente al dólar, con una balanza de pagos positiva y un valor de exportaciones de crudo que supera sus importaciones de bienes y servicios. Mientras que la hryvnia ucraniana (gráfico 3) se mantiene más o menos al mismo nivel del mes pasado.

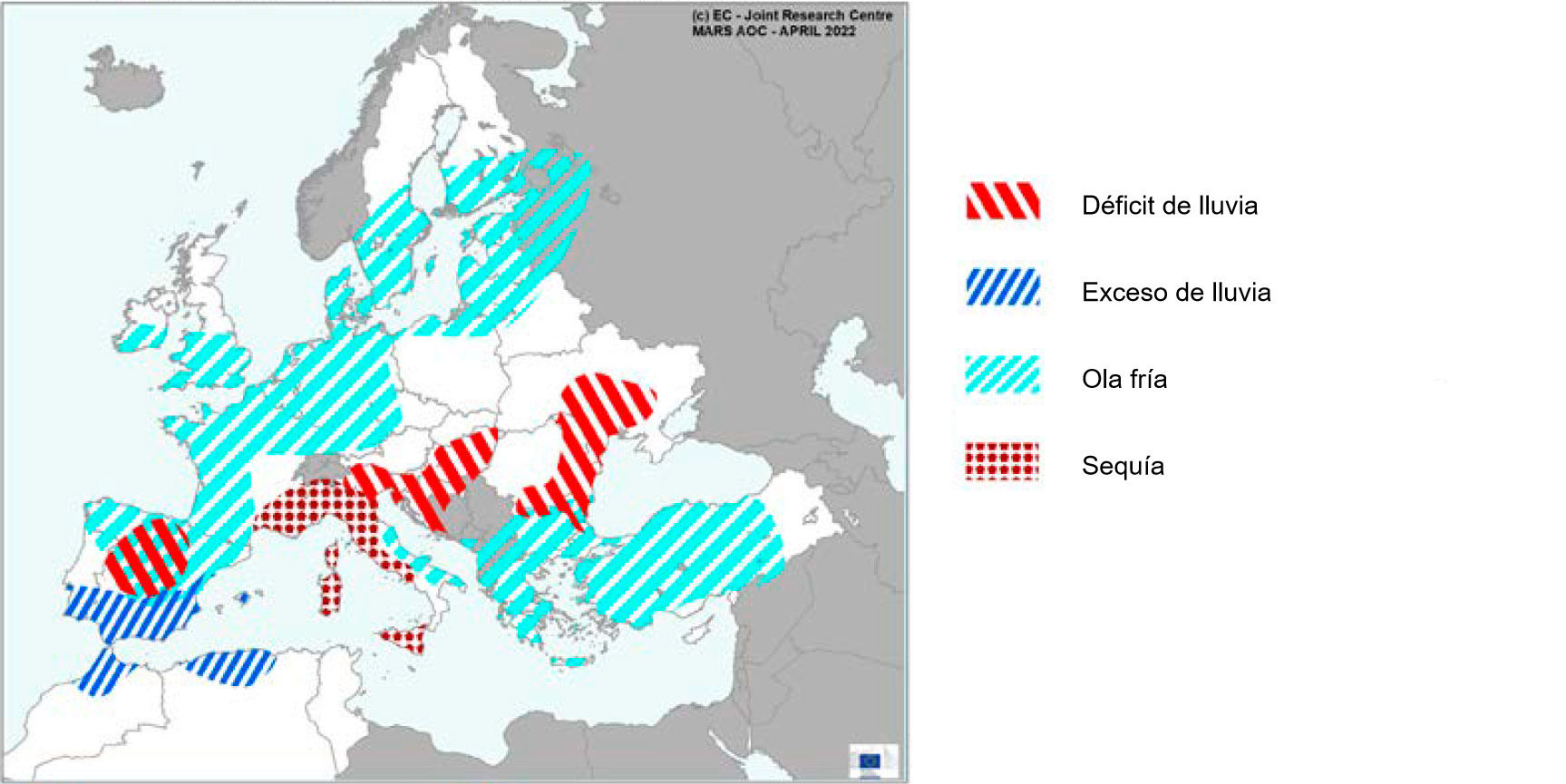

Persisten las temperaturas más bajas de lo habitual en Bulgaria, Grecia y Turquía, lo que retrasa el desarrollo de lo cultivos, pero por el momento no hace temer por su rendimiento.

Las lluvias mejoran la humedad del suelo en el centro de España, mientras que llegan tarde en Marruecos y Argelia, donde los cultivos ya se encontraban castigados por la sequía.

Por otro lado, persiste la sequía en el sureste de Francia y el norte, el centro y el suroeste de Italia, lo que afecta negativamente al crecimiento de los cultivos de invierno.

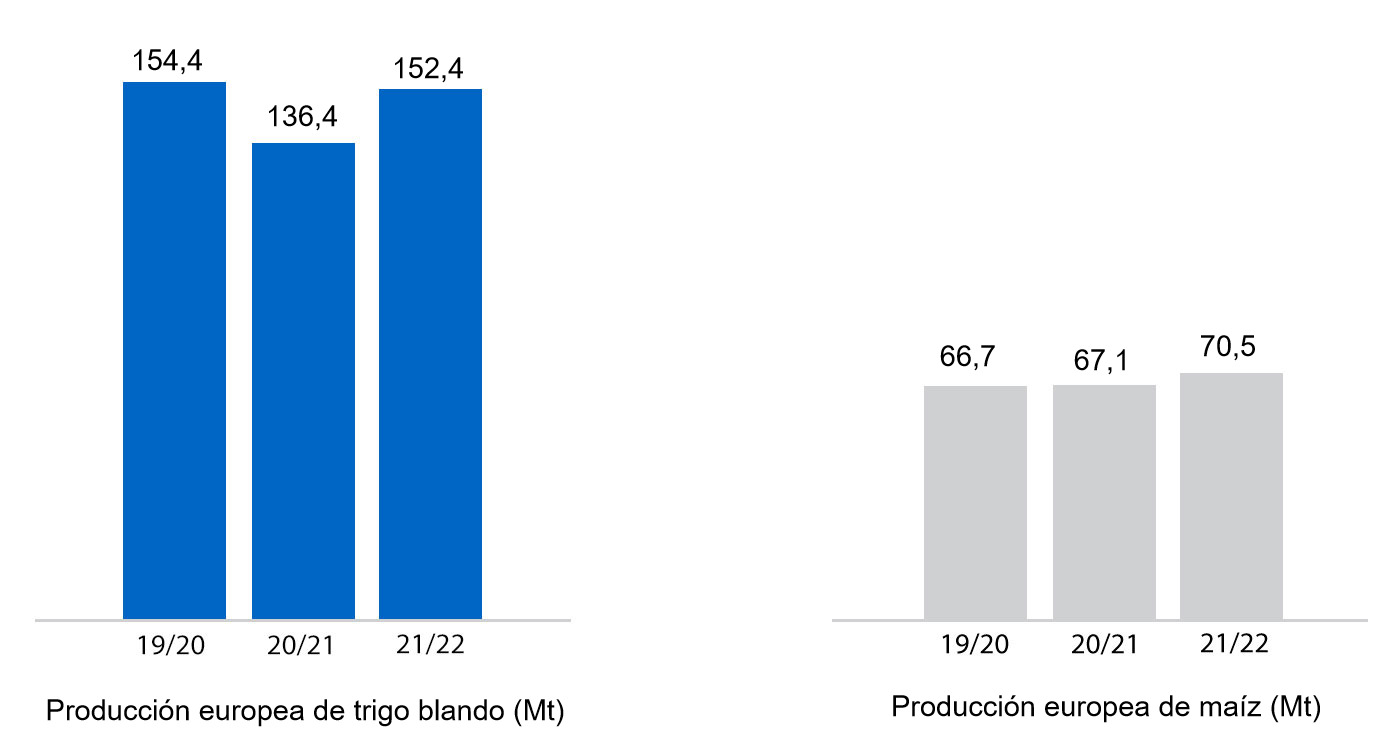

En el informe de abril del USDA (tabla 1), vemos que la cosecha mundial de trigo para el 2021/22 se incrementa en 300 mil t, 2,5 Mt por encima del 20/21.

Esta recuperación se da por la subida de la producción en Argentina (+500 mil t). La cosecha europea se sitúa 16 Mt por encima de la previa, debido a los incrementos de la producción en Francia (6,5 Mt), Rumania (4,6 Mt), Bulgaria (2,5 Mt) y España en 214 mil t.

| 2020/2021 | 2021/2022 | |||

|---|---|---|---|---|

| Producción mundial (Mt) | ||||

| Trigo | 776,3 | 0,3 | 778,8 | 0,3 |

| Maíz | 1125,9 | 2,6 | 1210,5 | 4,4 |

| Producción europea (Mt) | ||||

| Trigo | 136,4 | -0,2 | 152,4 | -0,6 |

| Maíz | 67,1 | 0,0 | 70,5 | 0,7 |

La previsión de la cosecha mundial de maíz para el 2021/22 sube 4,4 Mt, situándose muy por encima de la producción de la campaña previa (+84,6 Mt). Esto se debe principalmente a la subida de producción en Brasil (+2 Mt) y en la UE (+700 mil t).

Se estima que las importaciones de maíz por parte de China caigan en 3 Mt a 23 Mt.

Según el USDA, en 2020/21 la cosecha mundial de trigo aumenta en 300 mil t a 776,3 Mt, 13,9 Mt por encima del 19/20. Y para el maíz sube en 2,6 Mt hasta los 1125,9 Mt, destacando que las exportaciones en Argentina se recuperan en 300 mil t, mientras que las importaciones en la UE-28 continúan en 14,5 Mt y las chinas en 29,5 Mt.

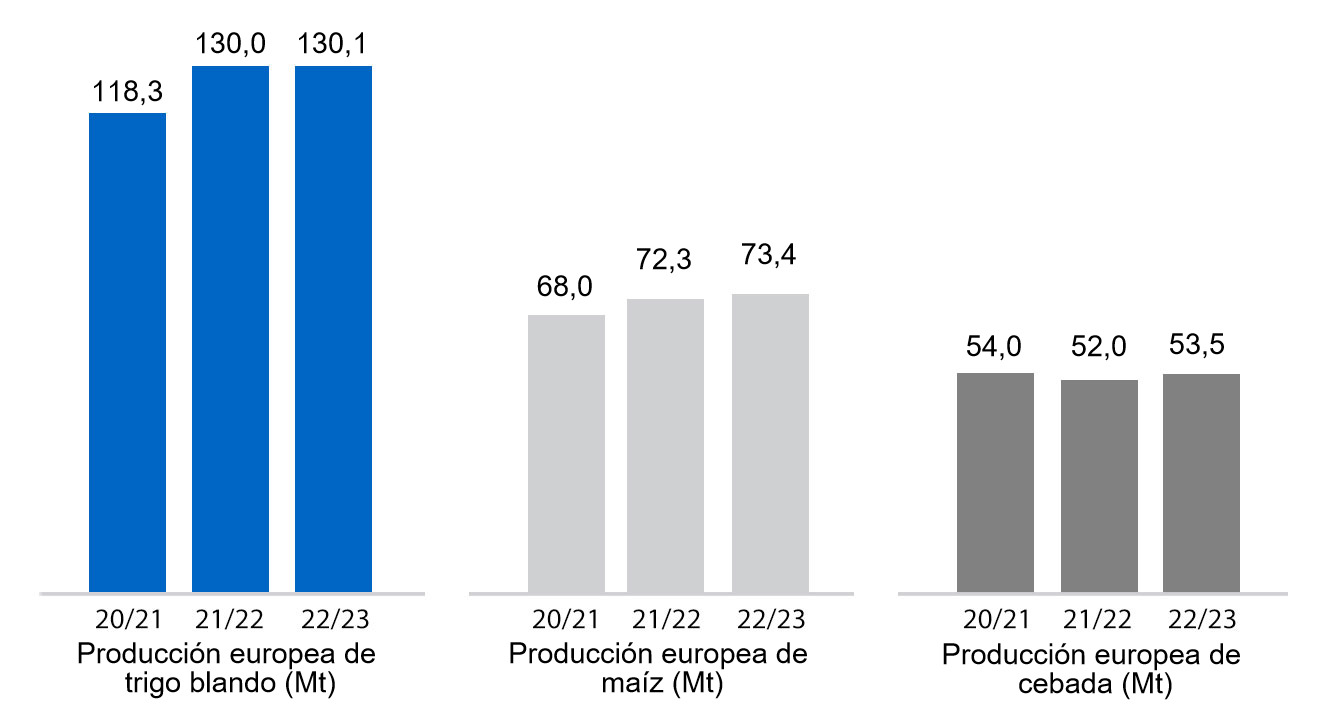

Tal como muestra el gráfico 5, la Comisión Europea, este mes, para la campaña 2022/23, reduce la producción de trigo blando en 1,2 Mt a 130,1 Mt, la del maíz en 600 mil t a 73,4 Mt y la de la cebada en 100 mil t a 53,5 Mt, aunque todas siguen algo por encima de los niveles de producción de este año. Para la campaña 2021/22, prevé que la producción de trigo blando se mantenga en 130 Mt (11,7 Mt por encima de este año) y la de cebada en 52 Mt (quedando 2 Mt por debajo del 20/21), mientras que la del maíz cae en 200 mil t a 72,3 Mt (4,3 Mt sobre el 2020/21).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa

sobre los 365€/t (30 euros menos desde marzo) para el disponible en el puerto de Tarragona, el trigo sobre los 410 €/t para el disponible en el puerto de Tarragona (5 euros sobre el nivel del mes pasado), y la cebada destino Lleida en unos 380€/t (5 euros menos en un mes y 7 euros por encima del maíz destino Lleida). La caída del precio del maíz se da por el incremento de la producción a nivel mundial, a pesar de que en el mercado sigue habiendo una gran volatilidad, debido al conflicto bélico entre Rusia y Ucrania, que ha paralizado los flujos comerciales de Ucrania, siendo este un gran exportador.

El precio del trigo nacional se sitúa 18 euros por debajo del nivel del puerto, con el francés al mismo nivel, a un mes de la nueva cosecha a nivel nacional, y, el maíz nacional se encuentra 8 euros sobre el del de puerto y 2 euros bajo el nivel del francés.

Oleaginosas

El precio de la harina de soya disminuye 48 €/t, hasta los 601 €/t, con la caída de los futuros por la compra del oilshare, dada la firmeza de los aceites. El precio de la harina de girasol se reduce 35 €/t hasta los 445 €/t, siguiendo la bajada de la harina de soya, a pesar de estar en el contexto actual de crisis, y siendo Ucrania el principal productor de girasol a nivel mundial, mientras que no tenemos oferta de harina de canola, por falta de disponibilidad.

Durante este mes de abril, el precio del aceite de palma gana con firmeza 227 €/t más, el del aceite de soya se incrementa con fuerza 299 €/t y el de la grasa animal 150 €/t, todo ello con la firmeza de los precios del petróleo y el anuncio de Indonesia de prohibir las exportaciones de palma.

Cambio euro / dólar

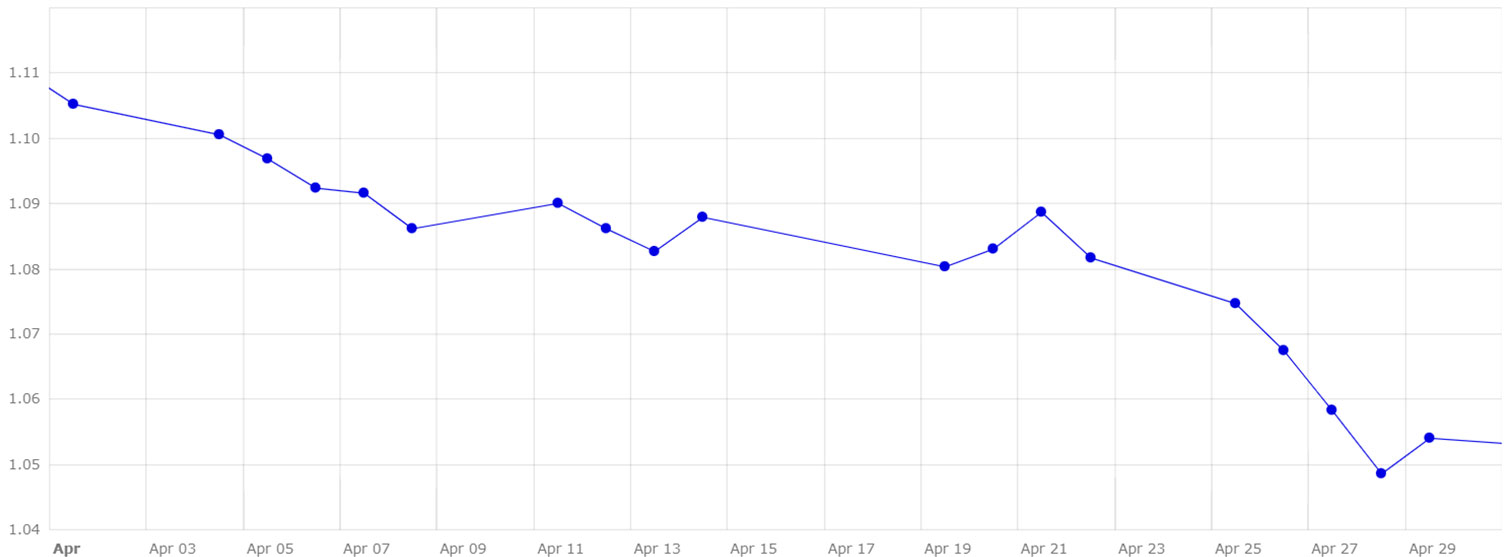

Durante el mes de abril, el euro se sigue debilitando con fuerza frente al dólar (gráfico 6).

Este mes el eurodólar ha caído en un 4.6%, con las expectativas de una subida más firme en los tipos de interés por parte de la Reserva Federal de los EEUU en un 6.5%, lo que hace que el dólar se fortalezca. Mientras que el Banco Central Europeo reducirá los estímulos y cesará la recompra de los bonos antes del verano y, en junio, estudiará si sube los tipos de interés.

Durante este próximo mes de mayo, deberemos de seguir pendientes del COVID-19, el conflicto bélico entre Rusia y Ucrania, de la evolución de los precios del petróleo y la energía, las restricciones a la exportación de la palma en Indonesia, del clima, tanto en Sudamérica como en el continente europeo y del próximo reporte del USDA del 12 de mayo, donde se publicarán las primeras estimaciones para la campaña 2022/23.