El martes día 6 de junio nos despertábamos con la noticia de Ucrania acusando a Rusia de haber bombardeado y derribado la presa de Nova Kajovka, aunque ellos lo niegan. El derrumbamiento de la presa puede provocar un desastre medioambiental y humano, con zonas y cultivos inundados y miles de evacuados.

La presa de Nova Kajovka tenía una importancia estratégica en el conflicto, ya que hacia el noreste mantenía el nivel del embalse que provee agua para la refrigeración a la central nuclear más importante de Europa, la de Zaporiyia, bajo control ruso, pero también abastecía agua a la península de Crimea, anexionada por Rusia en el 2014. El gobernador de ocupación de este territorio ha advertido del riesgo de que el caudal del canal del norte de Crimea, que abastece al 85% de ese territorio desde el Dniéper, pueda caer en los próximos días como consecuencia de la voladura de la infraestructura, lo que provocaría carencias entre la población y problemas en los cultivos del norte de la península.

El Gobierno de Ucrania afirma que el riesgo de inundación afecta a un total de 80 poblaciones. Ucrania cifra en más de 40 000 los afectados, de los cuales 25 000 se encontrarían en la ribera sur controlada por Rusia.

Destacamos que las consecuencias que se pueden derivar del derribo de la presa de Nova Kajovka son un aumento del conflicto armado, lo que puede afectar negativamente al corredor de Ucrania, junto a una pérdida del 8% del área cultivable en Ucrania, lo que sería un indicador alcista para los precios del trigo, aunque no para el maíz ya que en Brasil tenemos unas cosechas récord.

Cereales

Seguimos con una gran volatilidad, con un mercado internacional presionado a la baja en un contexto de recesión y unas buenas previsiones de cosecha para el 2023/24, junto a la renovación del corredor de Ucrania durante dos meses más (18 de julio), mientras que a nivel nacional la sequía hace mella en las estimaciones de producción, lo que nos llevará a importar una cantidad récord de cereal en el 23/24.

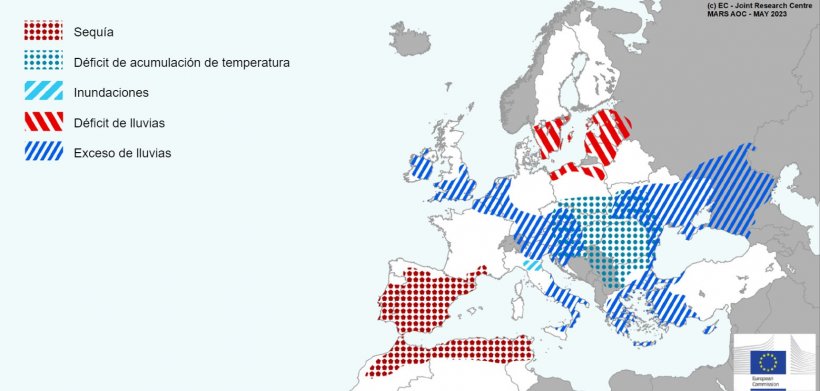

Las condiciones prolongadas de sequía en la Península Ibérica y las regiones del Magreb han afectado gravemente a los potenciales de rendimiento de los cultivos de invierno. Y los potenciales de rendimiento de los cultivos de verano en España y Portugal también se revisan a la baja, destacando que los impactos reales de la sequía pueden reflejarse más en las áreas sembradas que en los rendimientos.

El Ministerio de Agricultura, Pesca y Alimentación, para el 2023, estima una producción de trigo blando de 5.4 Mt, de trigo duro de 677 000 t y de cebada de 6.8 Mt. Destacando que estas previsiones del cuaderno de marzo, debido a la severa sequía, se verán reducidas.

Los precios de petróleo empezaban el mes de mayo en su máximo, debido al recorte de producción anunciado por la OPEP+, y seguidamente caía a, su mínimo mensual tras la subida de los tipos por parte de la FED. Y desde este mínimo se inició una tendencia alcista, limitada por el aumento a la aversión al riesgo y una menor demanda de China.

En el informe de mayo del USDA (tabla 1), se publican las primeras estimaciones para la campaña 2023/24, situando la producción mundial de trigo en 789.8 Mt, 1.5 Mt sobre el 22/23, principalmente, por el aumento de la producción en la UE (+4.6 Mt), Argentina (+7 Mt) y Canadá (+3.2 Mt), mientras que se reduce en Rusia (-10.5 Mt), Australia (-10 Mt) y Ucrania (-4.4 Mt).

Y la producción mundial de maíz, para el 2023/24, se prevé en 1219.6 Mt, 69.4 Mt más en un año, por el incremento en los EEUU (+39 Mt), Argentina (+17 Mt) y la UE (+11.3 Mt), mientras cae en Ucrania (-5 Mt) y Brasil (-1 Mt).

Destacamos que las importaciones de la UE se revisan a la baja en 4.5 Mt a 20 Mt, respecto al 22/23, mientras que las de China subirían en 5 Mt hasta los 23 Mt.

Tabla 1. Previsión del USDA de mayo 2023 de la producción de cereales y variación respecto a la previsión de abril 2023 (Mt).

| 2022/2023 | 2023/2024 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 788.3 | 0.7 | 789.8 | - |

| Maíz | 1150.2 | 5.7 | 1219.6 | - |

| Producción Europea (Mt) | ||||

| Trigo | 149.9 | 0.1 | 154.5 | - |

| Maíz | 53.0 | 0.0 | 64.3 | - |

Según el USDA, en el 2022/23, la cosecha mundial de trigo se reduce en 700 000 t a 788.3 Mt, 8 Mt por encima del 21/22, mientras que la del maíz se recupera en 5.7 Mt, hasta los 1150.2 Mt, por la subida en Brasil (+5 Mt), y, destacando que las importaciones de la UE se mantienen en 24.5 Mt y las de China en 18 Mt, y las exportaciones de Brasil aumentan en 3 Mt, mientras que las de los EE.UU caen en 1.9 Mt.

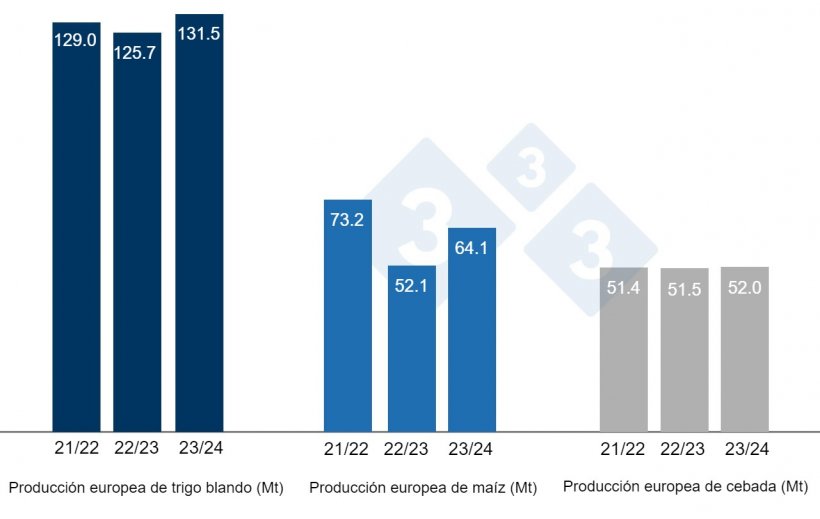

Tal como muestra el gráfico 3, la Comisión Europea, este mes, para la campaña 2023/24, revisa al alza la producción de trigo blando en 1.3 Mt hasta los 131.5 Mt, mientras que disminuye la de maíz en 300 000 t a 64.1 Mt y la de cebada en 200 000 t a 52 Mt, aunque siguen todas muy por encima de los niveles de producción de este año, especialmente la del maíz.

Y para la campaña 2022/23, baja la producción de trigo blando en 200 000 t a 125.7 Mt, mientras que mantiene la de maíz en 52.1 Mt y la de cebada en 51.5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa

sobre los EUR 248/t (EUR 12 menos que en abril) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 253/t para el disponible en el puerto de Tarragona (EUR 17 por debajo del nivel del mes pasado), y la cebada destino Lleida en unos EUR 255/t (EUR 25 menos en un mes y EUR 3 por debajo del nivel del maíz destino Lleida). Los precios caen debido al poco interés por parte de los compradores y a las producciones récord que se esperan a nivel mundial para la próxima campaña.

El precio del trigo nacional se sitúa EUR 10 por encima del de puerto, sin oferta de trigo francés, y el maíz nacional se encuentra EUR 10 sobre el del de puerto y también sin oferta del francés.

Oleaginosas

El precio de la harina de soya se revisa a la baja, en EUR 18/t a 484/t, y el de la harina de girasol, en EUR 35/t a 325/t, siguiendo la caída de los futuros y presionados por la venta de las posiciones de los fondos y la producción récord de habas de soja en Brasil. Este mes, seguimos sin oferta de harina de canola, debido a la falta de disponibilidad en el puerto.

Durante este mes de mayo, el precio del aceite de soya gana EUR 5/t hasta los EUR 885/t, mientras que el del aceite de palma pierde con fuerza, EUR 95/t a EUR 935/t, y el de la grasa animal se mantiene a EUR 890/t. El precio del aceite de palma cae debido a los elevados inventarios en los mercados de destino y el incremento de la producción en origen, todo ello junto a la debilidad del complejo de los aceites vegetales.

Cambio euro / dólar

Durante el mes de mayo, el euro se deprecia frente al dólar (gráfico 4).

Este mes, el eurodólar se ha reducido en un 2.6%, situándose en 1.0683, a pesar de las subidas de los tipos de interés tanto en del BCE como de la FED. Los datos del mercado laboral en los EE.UU, la inflación subyacente al alza, el debate político sobre la capacidad de endeudamiento del Gobierno en los EE.UU, la inflación europea al alza, Alemania entrando en recesión y la aversión al riesgo en los mercados, generan la depreciación del euro frente al dólar.

Durante el siguiente mes, deberemos estar pendientes de si el bombardeo a la presa de Nova Kajovka tiene consecuencias negativas en el corredor de Ucrania, del clima a nivel mundial y español donde, en algunas zonas, las lluvias están teniendo efectos negativos en la poca cosecha que ya teníamos. Y también seguiremos de cerca la evolución de la economía, la actividad de los fondos de inversión, si la Comisión Europea implanta medidas para limitar o compensar la entrada de cereal ucraniano a Europa, y del próximo reporte del USDA, que se publicará el viernes 9 de junio.