Cereales

Las negociaciones sobre la introducción de aranceles aduaneros entre Estados Unidos y sus socios comerciales siguen trayendo incertidumbre y volatilidad a nuestros mercados.

El presidente estadounidense introdujo derechos de aduana de hasta el 25 % sobre las importaciones de aluminio y acero procedentes de la Unión Europea, y la Comisión Europea respondió a este ataque reactivando los aranceles a las importaciones de productos estadounidenses, que se pusieron en marcha en 2018 y 2020, entre los que se encuentra el maíz, con un arancel del 25 %.

Además de esta lista de productos, la Comisión Europea publicó una lista suplementaria que se sometería a votación. Después de la deliberación la Comisión Europea, a 09 de abril de 2025, aprobaba derechos de aduana de hasta el 25 % sobre los siguientes productos de Estados Unidos:

- Maíz (reglamento 2018), que entraría en vigor el día 15 de abril y se aplicaría a la fecha del Bill of Landing del barco.

- Granos secos de destilería con solubles (DDGs) y otros cereales (no el sorgo), que entraría en vigor el 16 de mayo.

- Soya y almendras, que entraría en vigor el 01 de diciembre.

Aunque estos aranceles estaban aprobados, estábamos a la espera de la publicación oficial del reglamento y, a 10 de abril, estos aranceles se han visto aplazados durante los próximos 90 días, durante los que la Comisión Europea negociará con los Estados Unidos. Este paso se daba después de que el 09 de abril por la tarde, el presidente de Estados Unidos, Donald Trump, anunciara una pausa de 90 días en la aplicación de aranceles a aquellos países que no habían tomado represalias comerciales contra su plan arancelario.

La rebaja del castigo arancelario supondrá que, prácticamente todos los socios comerciales de Estados Unidos, incluida la Unión Europea, serán penalizados, a partir de hoy, 11 de abril y durante los próximos tres meses, sólo con un arancel reducido del 10 %, el mismo que comenzó a aplicarse el pasado sábado, 05 de abril.

Debemos destacar que la guerra comercial entre los Estados Unidos y China sigue un camino en paralelo, después de que China el pasado 09 de abril anunciara que eleva del 34 % al 84 % los aranceles a los bienes procedentes de Estados Unidos, en respuesta al gravamen adicional del 50 % anunciado el 08 de abril por Donald Trump, que situaba el total de tasas a los bienes chinos al 104 %. Con lo que el mandatario afirmó que, ante la falta de respeto que en su opinión China ha mostrado a los mercados, eleva al 125 % los aranceles que le impone a ese país "con efecto inmediato", frente al 104 % actual.

El pasado 31 de marzo el USDA publicaba su informe de superficies e inventarios en los Estados Unidos (Tabla 1).

Tabla 1. Intenciones de siembra e inventarios en los Estados Unidos

| Inventarios trimestrales USDA (billones de bushels) | |||

|---|---|---|---|

| USDA marzo 2025 | Promedio estimado | USDA marzo 2025 | |

| Maíz | 8151 | 8151 | 8347 |

| Soya | 1910 | 1901 | 1845 |

| Trigo | 1237 | 1215 | 1087 |

| Intención de siembra 2025 USDA (billones de acres) | |||

|---|---|---|---|

| USDA marzo 2025 | Promedio estimado | USDA marzo 2025 | |

| Maíz | 95 326 | 94 361 | 90 036 |

| Soya | 83 495 | 83 762 | 86 510 |

| Trigo | 45 350 | 46 475 | 47 498 |

| Trigo invierno | 33 315 | 33 966 | 34 135 |

| Trigo primavera | 10 020 | 10 531 | 11 335 |

| Trigo duro | 2015 | 2004 | 2028 |

Fuente: USDA, 2025

La superficie sembrada de maíz para el 2025/26 se estima en 95.3 millones de acres (Macres), es decir, 38.6 millones de hectáreas (Mha), un aumento de un 5 %, superando las expectativas del mercado. Sin embargo, la superficie sembrada de trigo es de 45.4 Macres (18.35 Mha), lo que supone una caída de un 2 %, por debajo de lo que esperaba el mercado y siendo la segunda superficie más baja desde 1919.

La superficie sembrada de soya se revisa a la baja en un 4 %, situándose en 83.5 Macres (33.8 Mha).

Este mes los fletes (Gráfico 1) procedentes de Bulgaria y Estados Unidos han subido USD 1 respecto a sus niveles de hace un mes, mientras que los de Ucrania y Brasil han aumentado USD 2.

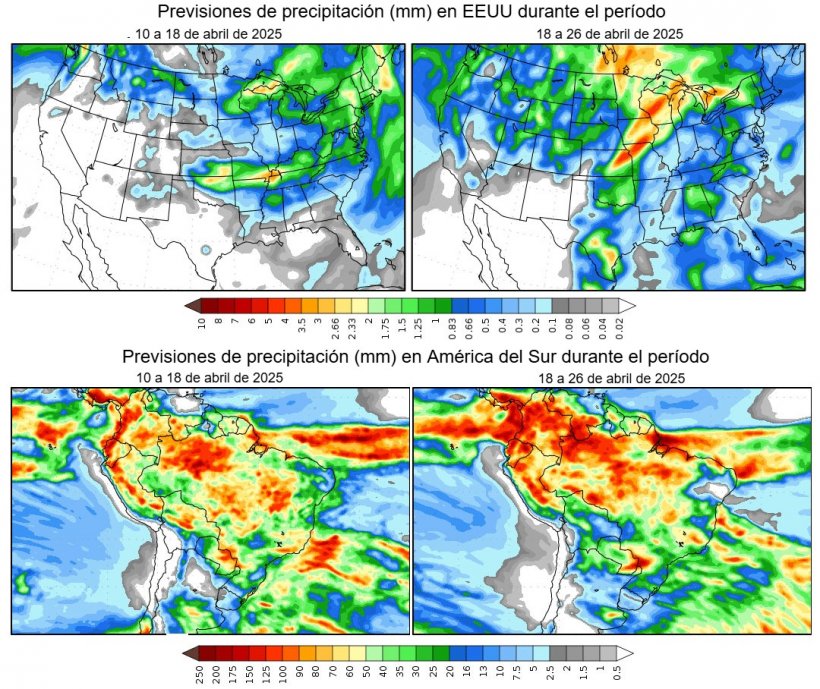

En Europa, las condiciones siguen siendo secas en el norte del continente y húmedas en el sur, lo que podría empezar a afectar a los cultivos.

El Mar Negro ha empezado a recibir algo de lluvia, que no ha sido muy abundante recientemente.

En Estados Unidos, las zonas productoras de trigo HRW siguen secas, especialmente en Kansas, pero las de SRW están expuestas a inundaciones, debido a las fuertes lluvias previstas para esta semana, que también podrían retrasar la siembra de maíz y de soya.

En Sudamérica, el clima es más favorable para la cosecha y el desarrollo de los cultivos. En Argentina, los pronósticos de 6 a 10 días muestran tiempo seco para el norte y sur del país, lo que permitirá que sigan avanzando con su cosecha. En Brasil, se prevén lluvias por encima de lo normal en la zona del centro, sur y este del país, lo que beneficia al desarrollo del maíz de la Safrinha.

El petróleo inició el mes de marzo en USD 73.59, para terminar, cerrando en USD 65.48 (un descenso de un 11% en algo más de un mes).

Esta caída se da principalmente por las tensiones geopolíticas entre los Estados Unidos y China, con la guerra comercial, el aumento de las tensiones en el Medio Oriente, después de que Israel rompiera el alto al fuego después de dos meses, y con un alto al fuego entre Rusia y Ucrania que sigue estando lejos, a pesar del cese temporal de los ataques contra instalaciones energéticas.

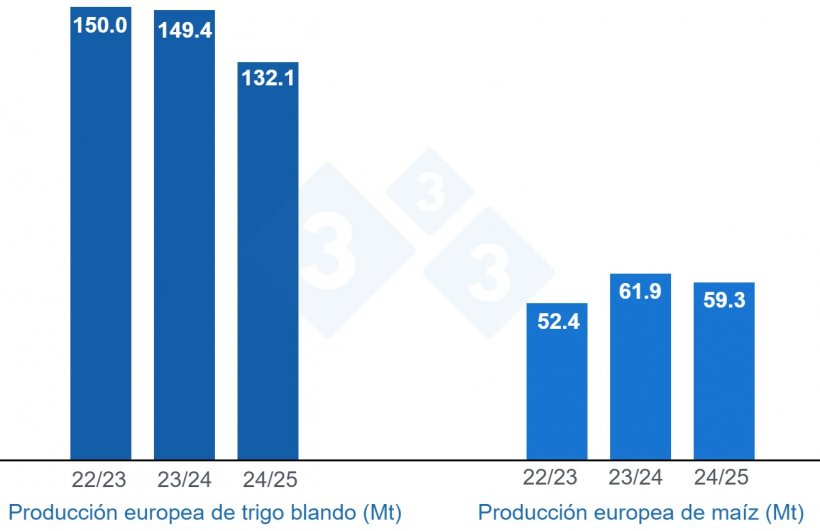

En el informe de marzo, el USDA (Tabla 2), para la campaña 2024/25, revisa a la baja la producción mundial de trigo en 400 000 toneladas (t) a 796.9 millones de toneladas (Mt), 5.3 Mt por encima de este año, por la caída de la producción en la UE (-300 000 t).

Y la producción mundial de maíz, para la campaña 2024/25, se incrementa en 900 000 t hasta los 1215.1 Mt, 14.2 Mt por debajo de hace un año, por la subida de la producción en la UE (+1.3 Mt). Destacamos que las importaciones de la UE suben en 500 000 t hasta los 20 Mt, mientras que las de China siguen en 8 Mt, siendo el tercer importador mundial, por detrás de México y de la UE.

Tabla 2. Previsión del USDA de la producción de cereales de abril 2025 y variación respecto a la previsión de marzo 2025 (Mt).

| 2023/2024 | 2024/2025 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 791.6 | 0.4 | 796.9 | 0.4 |

| Maíz | 1229.3 | 1.2 | 1215.1 | 0.9 |

| Producción Europea (Mt) | ||||

| Trigo | 149.7 | 0.7 | 132.1 | 0.3 |

| Maíz | 62.0 | 0.1 | 59.3 | 1.3 |

Según el USDA, en el 2023/24, la cosecha mundial de trigo aumenta en 400 000 t hasta los 791.6 Mt, 1,1 Mt por encima del 22/23, y la del maíz 1.2 Mt hasta los 1229.3 Mt, 65.1 Mt más en un año. Destacamos que las importaciones de la UE se mantienen estables en 19.5 Mt y las de China en 23.5 Mt.

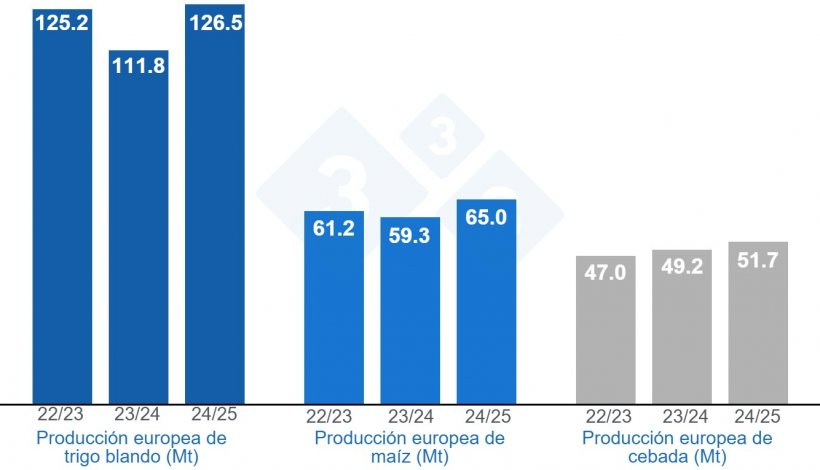

Tal como muestra el Gráfico 4, la Comisión Europea publica este mes sus primeras estimaciones para la campaña 2025/26, situando la producción de trigo blando en 126.5 Mt (14.7 Mt por encima de la del 24/25), la del maíz en 65 Mt (5.7 Mt más en un año) y la de la cebada en 51.7 Mt (2.5 Mt sobre la producción de este año).

Y para la campaña 2024/25, disminuye la producción de trigo blando en 100 000 t a 111.8 Mt, la del maíz en 200 000 t a 59.3 Mt y la de la cebada en 200 000 t a 49.2 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 238/t (6 euros por debajo del mes de febrero) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 238/t para el disponible en el puerto de Tarragona (11 euros por debajo del nivel del mes de febrero y quedando al mismo nivel que el maíz), y, la cebada destino Lleida en unos EUR 226/t (12 euros menos que en febrero y 9 euros por debajo del nivel del maíz destino Lleida). Los precios de los cereales bajan con la caída de los futuros, un euro fortalecido que presiona a la baja los precios de importación, la venta de posiciones por parte de los fondos, la estabilización del clima en Sudamérica y una mayor oferta a nivel nacional.

El precio del trigo nacional se sitúa 7 euros por encima del de puerto, en EUR 245/t, con un trigo francés al mismo nivel. El maíz nacional se encuentra 3 euros por debajo del nivel del de puerto, con la oferta del maíz francés también en EUR 235/t.

Oleaginosas

El precio de la harina de soya baja EUR 15/t a EUR 344/t, con los fondos vendiendo contratos y alcanzando posiciones cortas cercanas a récords históricos, y una demanda débil combinada con una buena oferta que deja al mercado con una sensación bajista. El de la harina de canola se mantiene en EUR 270/t, sostenido por un balance ajustado en Europa, mientras que el de la harina de girasol gana EUR 2/t hasta los EUR 278/t, con fuertes lluvias en Argentina que ponen en peligro el cultivo.

Durante marzo y principios de abril, el precio del aceite de soya pierde EUR 117/t a EUR 1130/t, con un euro muy firme y la venta de posiciones por parte de los fondos. El del aceite de palma EUR 126/t a EUR 1170/t, con la fortaleza del euro frente al dólar y con las exportaciones de Malasia disminuyendo desde noviembre, mientras que el de la grasa animal se mantiene en EUR 1130/t.

Cambio euro / dólar

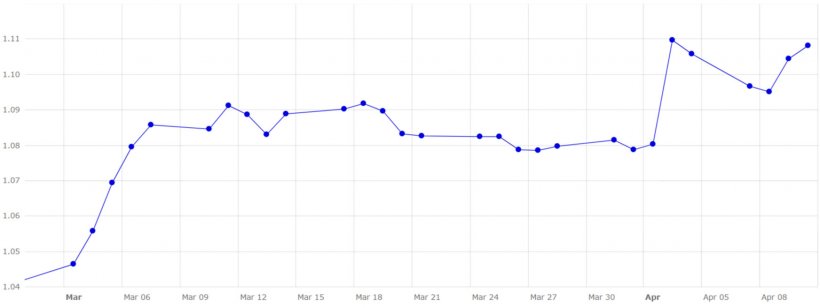

Durante este último mes y medio, el euro se aprecia frente al dólar (Gráfico 5).

El eurodólar se incrementa en un 5.90 %, situándose en 1,1082, en un momento con mucha volatilidad y cautela en los mercados financieros, debido a los aranceles del presidente de los Estados Unidos, Donald Trump.

El recrudecimiento de la guerra comercial podría llevar a Estados Unidos a la recesión (por eso cae el dólar), pero también a otras muchas economías.

Durante el siguiente mes, deberemos seguir de cerca la evolución de la guerra comercial entre los Estados Unidos y sus socios comerciales, así como la evolución de los conflictos geopolíticos y su afectación a la moneda y el petróleo. La evolución del clima en Europa, los Estados Unidos y Sudamérica, ahora que entramos en el Weather Market (aunque con la guerra arancelaria ha quedado en un segundo plano) y la evolución de los fondos, estando muy largos para el maíz, mientras que están muy cortos para la harina de soya y el trigo (tanto en Chicago, como en Euronext). Así como el próximo informe del USDA del 12 de mayo, con las primeras estimaciones de producción para la campaña 2025/26.