El acuerdo entre China y EEUU no serena los mercados

06-feb-2020 (hace 5 años 1 meses 27 días)

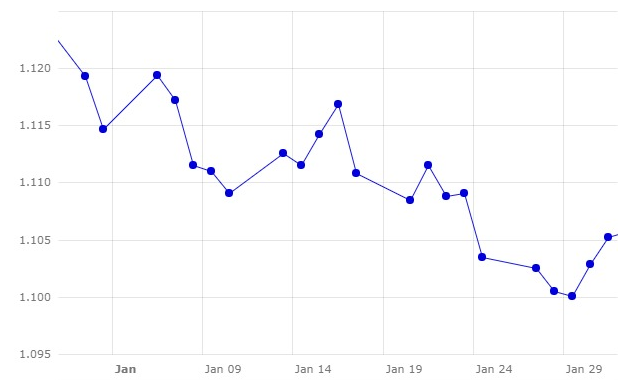

Durante este mes de enero, el euro se ha debilitado frente al dólar en un 1,26%. Esta debilidad en el euro, se debe a una economía europea que no termina de avanzar, junto con los temores por una desaceleración económica mundial y la extensión del coronavirus, que ha hecho que los inversores busquen activos seguros denominados en dólares, fortaleciendo así la moneda.

El pasado 15 de enero se firmaba la primera fase del acuerdo comercial entre China y los EEUU, por el que China se comprometía a comprar e importar un promedio anual de al menos 40 mil millones de dólares en productos agrícolas, alimentarios y mariscos de origen estadounidense. Una suma que ascendería a unos 80 mil millones de dólares en dos años. Aunque China también dejó claro que compraría según la demanda y el mercado, como lo ha estado demostrando durante este mes, dónde ha comprado habas de soja brasileñas y maíz ucraniano en lugar de productos de origen estadounidense. Lo que ha hecho que el mercado tenga ciertas dudas sobre la materialización de las compras.

Por otro lado, el pasado 31 de enero se materializó el Brexit. Durante el mes de febrero veremos como le puede afectar al mercado y si las importaciones de cereal del Reino Unido se verán afectadas.

A nivel meteorológico, este mes de enero ha sido más cálido de lo habitual en la mayor parte de Europa. Estas condiciones junto al exceso de agua y las siembras tardías hacen que los cultivos en el sur de Suecia, Alemania, Polonia, los países Bálticos, Bielorrusia, el noreste de Rusia y la Ucrania occidental sean vulnerables al daño por las heladas, aunque por el momento no está pronosticada ninguna ola de frío en estas zonas.

Cereales

Para esta campaña 2019/20, según el USDA, la cosecha mundial de trigo disminuye en 1,02 Mt hasta los 764,39 Mt, principalmente por la bajada de producción en Rusia (-1 Mt) y Australia (-500 mil t), mientras que la producción volvería a subir en Europa hasta los 154 Mt (+500 mil t con respecto al mes de diciembre).

Para el maíz, en 2019/20, la cosecha mundial se revisa al alza en 2,2 Mt hasta los 1110,84 Mt, principalmente por el aumento en los EEUU (+800 mil t) y en Europa (+400 mil t). En Brasil y Ucrania, principales orígenes para España, se siguen esperando unas cosechas récord de 101 Mt y 35,5 Mt, respectivamente.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 184 €/t (11 € más que en diciembre) para el disponible en el puerto de Tarragona, mientras que el trigo está entorno a los 212 €/t (9 más que el mes pasado y a 28 €/t de diferencial con el maíz) y la cebada destino Lleida en unos 188 €/t (3 más que en diciembre y 2 € por debajo del maíz destino Lleida). Para el sorgo este mes seguimos sin oferta en el puerto de Tarragona.

Este fuerte incremento de los precios, se debe, a la firmeza del trigo con una fuerte demanda a nivel internacional y con los agricultores reteniendo en origen. El maíz, aunque sigue con precios muy inferiores al trigo, también se ha revalorizado con fuerza y ahora el maíz almacenado en los puertos aumenta de precio acercándose a los precios de reemplazo teóricos.

Oleaginosas

Con la incertidumbre que genera la materialización de las compras por parte de China, comprometidas en la primera fase del acuerdo comercial entre China y los EEUU, los precios de la harina de soja se mantienen más o menos estables, bajando 1 €/t respecto a diciembre, mientras que los de la harina de girasol suben 7 €/t, por la falta de disponibilidad en el puerto de Tarragona durante este mes y los de la harina de colza suben 3 €/t.

En los precios de los aceites podemos ver como el aceite de soja se debilita con fuerza y baja 43 €/t, por la bajada de la demanda en China, mientras que la palma sube 5 €/t y la grasa animal se fortalece con fuerza y sube 45 €/t, por la falta de disponibilidad.

Debemos resaltar que durante este mes el MPOB (la Junta de Palma de Malasia) confirmaba que las existencias de palma en Malasia se situaban en los niveles más bajos de los últimos 27 meses, con 2,01 Mt. Que junto con el impuesto a la importación de palma de India y la expansión del coronavirus han hecho que la palma, en Kuala Lumpur, caiga en un 15%.

El mercado seguirá pendiente de la expansión del coronavirus y el impacto que pueda tener sobre la demanda y las compras por parte de China. A nivel geopolítico, también seguiremos de cerca la implementación del Brexit y sus posibles repercusiones sobre el mercado y a nivel meteorológico, estaremos pendientes de si hay pronósticos de heladas y cómo podrían afectar a los cultivos de invierno.