Incertidumbre en los mercados

08-feb-2019 (hace 6 años 1 meses 23 días)

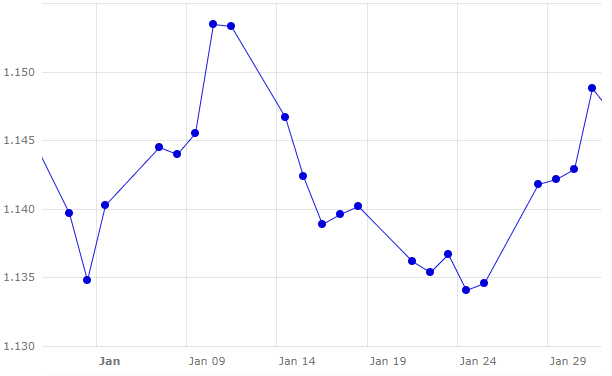

El euro sube un +0,33% frente al dólar respecto al mes de diciembre, situándose en 1,1488 a 31 de enero.

Debemos destacar que durante el mes de enero el euro ha sufrido subidas y bajadas frente al dólar. Empezábamos el mes a 1,1397, nivel que impulsaba el precio de los futuros de los cereales en Euronext. Pasábamos por 1,1535 a mediados de mes, subida que provocaba una pérdida de la competitividad de los trigos europeos frente a los trigos estadounidenses. Y finalmente, bajábamos hasta 1,1488, con el consiguiente retroceso de los futuros en Euronext para así poder recuperar la competitividad de los cereales europeos en la exportación.

Estas bajadas y subidas del euro frente al dólar se deben a la incertidumbre económica en Europa provocada por la falta de consenso respecto al Brexit, además de las declaraciones de Mario Draghi, a finales de mes, en las que hablaba la desaceleración de la actividad económica.

La evolución del euro frente al dólar durante este primer mes del año 2019 se muestra en el gráfico 1.

Durante este mes de enero el gobierno estadounidense ha vivido una situación de “cierre” que ha durado hasta el 25 de enero, fecha en la que se retomaba la actividad. El pasado 22 de diciembre de 2018, se cerraba parcialmente la actividad gubernamental estadounidense ante la negativa demócrata de autorizar 5 millones de dólares para la construcción del muro fronterizo con México y la oposición del presidente Trump a promulgar unas leyes que no impliquen dicha suma para el muro. A 25 de enero, el presidente Trump, decidía reabrir el gobierno de manera parcial hasta el próximo día 15 de febrero, fecha límite para llegar a un acuerdo con el senado de los Estados Unidos.

Ante este cierre parcial del gobierno estadounidense, en enero no se ha publicado el primer informe del USDA de este año 2019.

En las relaciones comerciales entre China y los Estados Unidos, debemos remarcar que todavía no se ha llegado a un acuerdo comercial y que dichos países siguen con las negociaciones. Este es un factor que provoca incertidumbre en los mercados.

Cereales

La situación de los cereales de invierno es buena en general para la Unión Europea, pero algo menos correcta en el sureste de Europa.

Hay cierta preocupación en el sur de Rusia por la falta de cobertura de nieve, que ha provocado que los precios de trigo ruso suban con fuerza y se convierta en el origen más caro, frenando así las exportaciones de trigo ruso.

El pasado 29 de enero, Egipto realizaba una licitación. El General Authority For Supply Commodities (GASC) compró 360 mil t de trigo, volumen que se compartió entre los orígenes de Rumania y Francia.

Es la primera vez, desde Julio de 2017, que las ofertas de trigo francés son seleccionadas por el GASC. Hecho que hizo que los precios de los futuros en Euronext subieran, aunque 2 días después retrocedieran de nuevo para volver a ganar competitividad en la exportación de los cereales europeos.

Por otro lado, los precios de los futuros de trigo en Chicago retrocedieron, debido a que el trigo de origen estadounidense está en desventaja por el coste del flete.

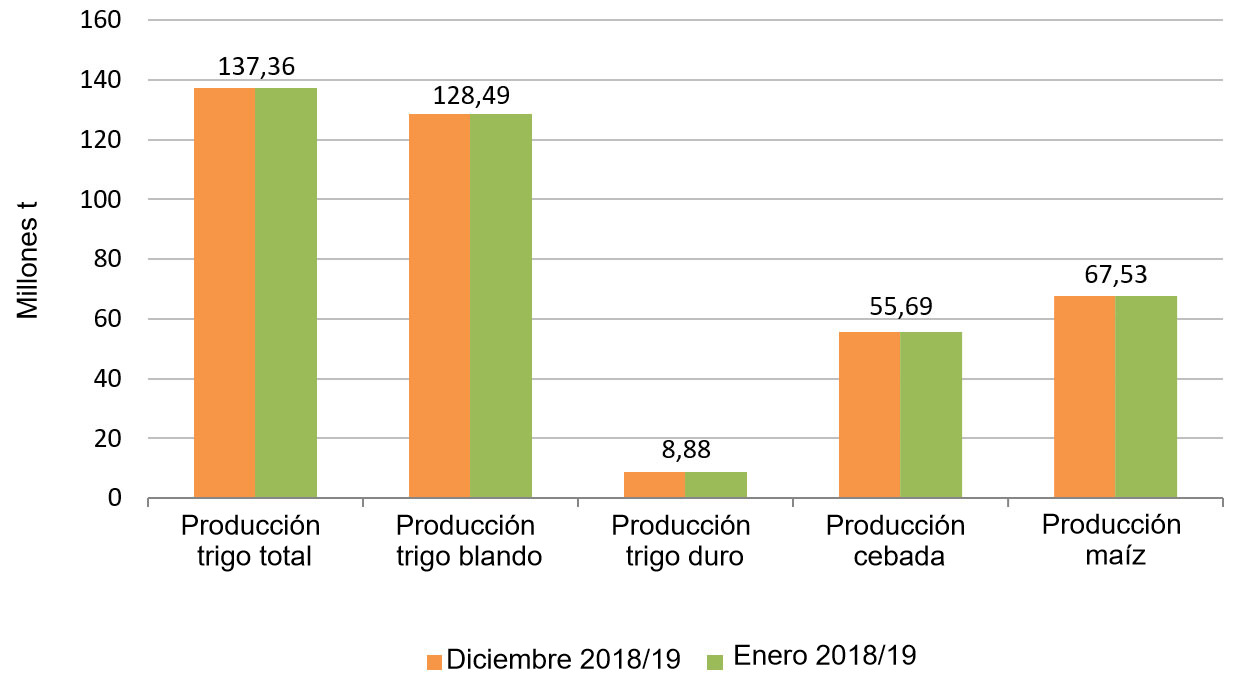

El pasado 30 de enero, la Comisión Europea publicaba sus balances de cereales, sin cambios para las producciones europeas 2018/19.

Sin embargo, debemos destacar que la Comisión Europea disminuía las exportaciones 18/19 de trigo blando en 2 millones de t hasta los 18 millones, siendo las más bajas de los últimos 10 años.

En el caso de la cebada, se reducía el consumo forrajero 18/19 en 1 millón de toneladas hasta los 34 millones, siendo también el nivel más bajo de los últimos 10 años.

Y en el maíz, las importaciones 18/19 aumentaban en 1,5 millones de toneladas alcanzando los 20 millones, las más altas de los últimos 10 años. Y el consumo forrajero 18/19 también aumentaba en 1 millón de toneladas hasta los 64 millones, siendo récord histórico.

Nos encontramos frente a un momento de inactividad en el mercado internacional de la cebada, sin exportaciones desde los puertos de España, lo que ha debilitado la cebada nacional. En lo que llevamos de campaña 2018/19 (julio/junio) se han exportado 146 mil t de cebada.

Con respecto al sorgo, en lo que llevamos de campaña 2018/19 (julio/junio) han llegado a España 321 mil t (31 mil t más que en diciembre).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 175 €/t para el disponible en el puerto de Tarragona, mientras que el trigo esta entorno a unos 210 €/t (35 €/t de diferencial con el maíz) y la cebada destino Lleida en unos 191 €/t (que serían 9 €/t de diferencial con el maíz destino Lleida).

Seguimos viendo al sorgo como una buena opción para la fabricación de piensos porque se sitúa entorno los 186 €/t para el disponible en el puerto de Tarragona, con un diferencial con el maíz de 11 €/t.

Los datos de la última publicación de la Comisión Europea (gráfico 2) muestran que se han mantenido las previsiones de cosecha europea para el 2018/19 del mes de diciembre al mes de enero.

Oleaginosas

A principios del mes de enero, el déficit hídrico en Brasil, junto a la bajada de su estimación en la producción, hacía subir los precios del complejo de la soja en Chicago. A su vez, a mediados de mes, el complejo de soja seguía avanzando en Chicago por la compra de habas de soja por parte de China, aunque debemos destacar que esta compra fue decepcionante para los comerciantes que esperaban que las importaciones de China fueran mayores.

Finalmente el complejo de la soja bajaba en Chicago por la situación entre los gobiernos de Estados Unidos y China, que sigue siendo compleja y todavía hay temores en el mercado sobre las perspectivas de exportación.

El precio de la grasa animal, sigue cayendo, unos 5 €. Aunque el aceite de soja se recupera (+13 €) y el aceite de palma también (+35 €), debido a la fortaleza en el complejo de los aceites vegetales, junto a la caída de la producción de la palma.

Nos encontramos frente a un mercado que está pendiente de la actualización de los datos oficiales de Estados Unidos y el reporte del USDA de febrero, una vez que se ha recuperado la actividad en el gobierno estadounidense.

También seguiremos muy de cerca las relaciones comerciales entre China y Estados Unidos, junto a la evolución de sus negociaciones para evitar la nueva ronda de aranceles que entraría en vigor a finales de febrero y la evolución de la competitividad de los trigos europeos, de los Estados Unidos y de Argentina.