El 2019 comienza con desafíos para el sector porcino en Latinoamérica

24-ene-2019 (hace 6 años 2 meses 7 días)

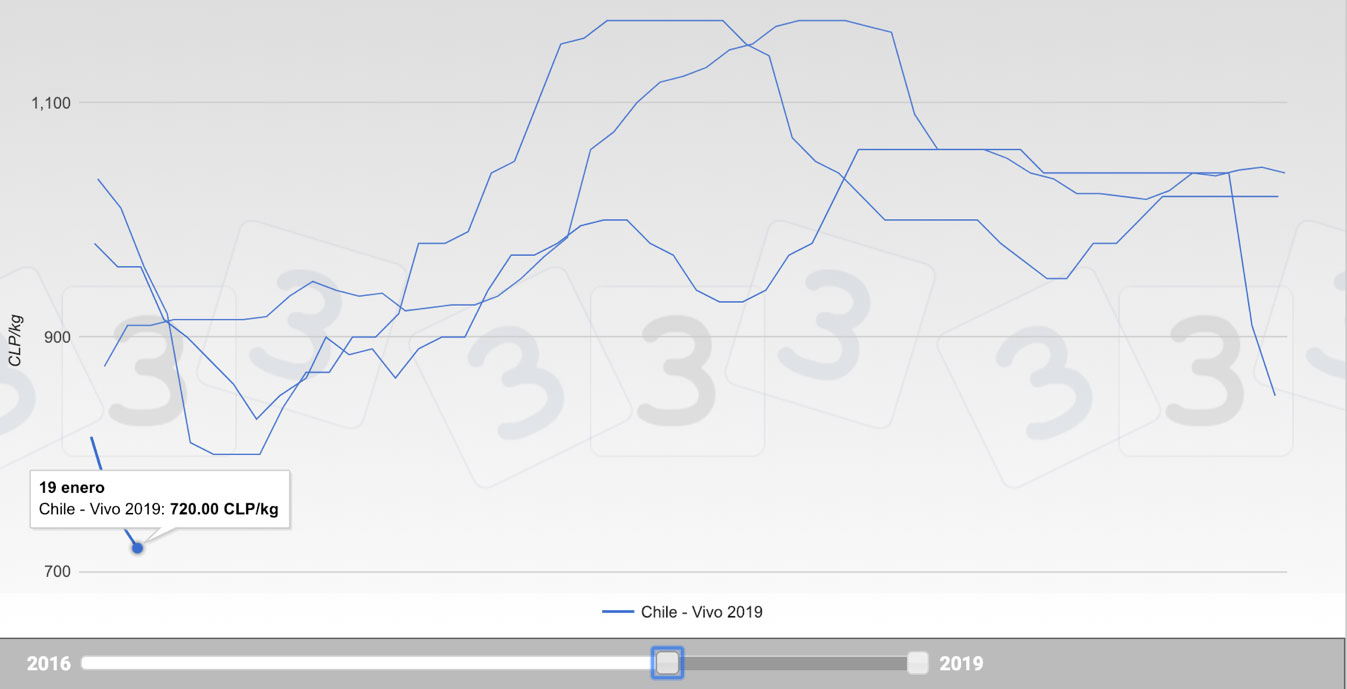

Comenzamos este comentario señalando que, aunque Chile no ha tenido pérdidas económicas en su industria porcina en los últimos 4 años, el mes de enero ha sido para el olvido: se ha reducido la cotización un 30% en las últimas 4 semanas, quedando 13% por debajo del costo de producción. Las cifras de producción de carne de cerdo indican un aumento del 9,2% hasta octubre del 2018. Las exportaciones hasta noviembre, son superiores a las del año pasado un 16,8% (tabla 1). Las importaciones no han variado significativamente, por lo que existe un balance positivo de más de 17.000 toneladas en el país, casi 2 kilos de carne por persona si consideramos que el 50% de los chilenos consume esta proteína ¿Estarán consumiendo este excedente? Muy difícil.

Tabla 1. Estadísticas del sector porcino entre enero y noviembre de 2018. Fuente: Oficina de Políticas Agrarias. Chile.

| 2017 | 2018 | Variación (%) 17/18 | |

|---|---|---|---|

| Producción (t) (ene-oct) | 407.441 | 445.127 | 9,2 % |

| Exportaciones (t) (ene-nov) | 117.651 | 137.444 | 16,8 % |

| Importaciones (t) (ene-nov) | 58.047 | 58.154 | 0,2 % |

La mejora significativa de la producción en este país no se debe al aumento del censo de reproductoras, sino a la mejora de la prolificidad de las cerdas y al aumento del peso de faena de los cerdos. Existe incertidumbre en este momento, pues no se sabe hasta dónde bajará el precio, en años anteriores las cotizaciones en verano tienden a bajar hasta febrero (gráfico 1).

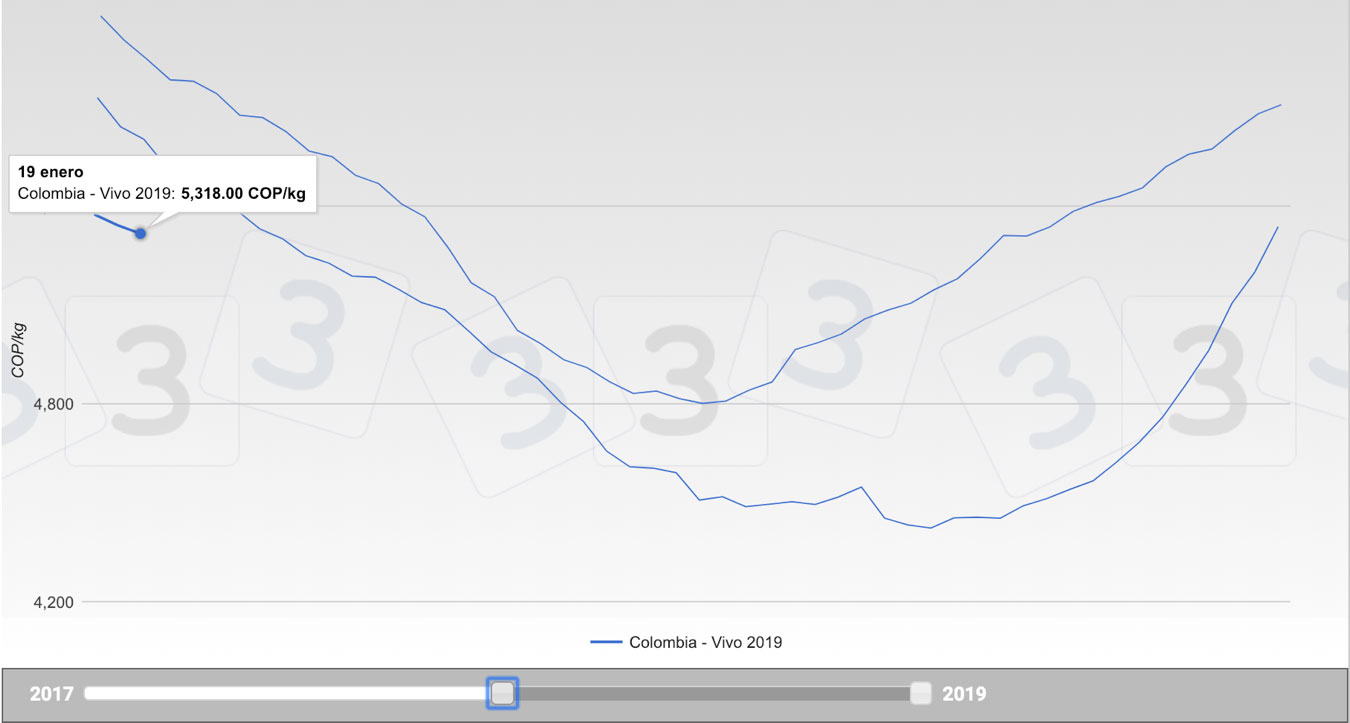

En Colombia comenzó la caída del precio promedio nacional ponderado. El sector porcino registró un aumento del 6,8% de los sacrificios hasta noviembre del 2018 y el aumento de las importaciones se ha elevado más de un 30% hasta noviembre (comparado al mismo periodo del año anterior), esto ha generado una sobreoferta de carne que ha reducido los precios si se comparan con los dos últimos años (gráfico 2).

Los colombianos están inseguros de lo que pasará este 2019, situación que se repite en muchos países de Latinoamérica, pues aún no se sabe los resultados del conflicto comercial entre EEUU y China. Para este año se espera una gran oferta de carne de cerdo en EEUU y Europa, y si no se resuelve la guerra comercial, gran parte de esta carne se destinará a Latinoamérica.

No todo son malas noticias, en Perú, el Ministerio de Agricultura reportó un aumento del consumo de proteína porcina a 7,4kg per cápita durante el 2017. Esta cifra es positiva y entrega entusiasmo a las personas que trabajan en el sector porcino peruano. Gran mérito se lleva el equipo que está detrás de la campaña "come cerdo - come sano" liderado por la Asociación Peruana de Porcicultores.

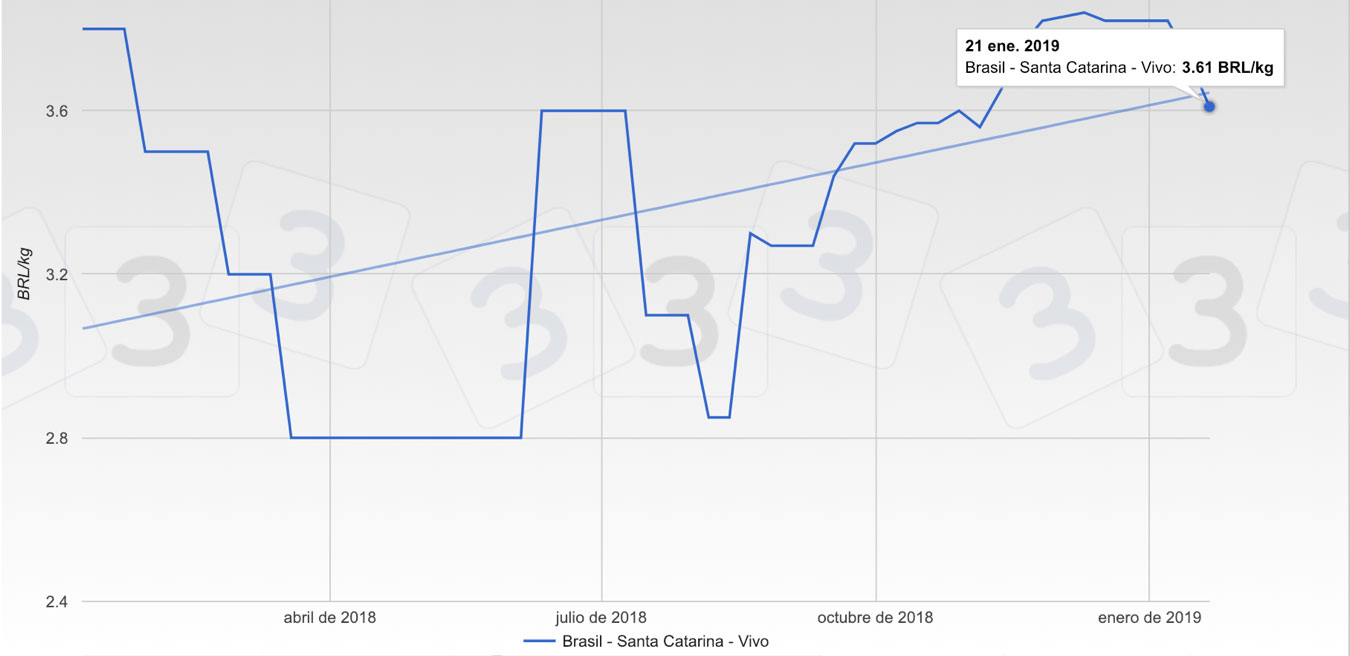

En Brasil el precio del cerdo se encuentra levemente por encima del costo de producción, a pesar de que las proyecciones para Brasil son de un crecimiento superior al 5% en 2019, las cotizaciones en la bolsa de Santa Catarina, una de las más importantes del país, no lo han demostrado (gráfico 3). Actualmente el precio se encuentra en el mismo valor de hace 10 años y las exportaciones en las primeras 2 semanas del año no han sido mejores que el mismo periodo del año 2018. Lo positivo es que el costo de producción se ha reducido ya que los granos han bajado de precio. Aun las proyecciones se mantienen positivas pues se estima que las exportaciones repunten en las próximas semanas principalmente a países asiáticos, entre ellos China.