Buenas siembras a la espera de un buen tiempo en primavera

30 de enero de 2017

10-feb-2017 (hace 8 años 1 meses 24 días)Comenzamos recordando que en 2006 comenzó a notarse un gran incremento en la demanda mundial, causada por el aumento de la población y del poder adquisitivo en los países emergentes, y desde entonces ha continuado creciendo. Esta mayor demanda está siempre presente en nuestros análisis acerca de las tendencias en los precios de materias primas.

Las grandes producciones que hemos tenido durante varias campañas han sido suficientes para impactar a la baja en los precios de las materias primas, pero no en todas, ni con el alcance que podríamos esperar.

De nuevo, en el mes de febrero, empezaremos a notar movimientos de precios ante cualquier noticia relativa a la meteorología en las zonas productoras. Además, con la particularidad de que el mercado suele anticiparse a dichos movimientos y a veces con cierta virulencia.

Un dólar USA algo más débil frente al euro que el mes pasado afecta a la baja a las materias primas de importación, aunque muy ligeramente. El futuro del cambio es incierto pero, según los analistas, continúan habiendo indicadores alcistas que auguran la paridad entre ambas monedas aunque, de momento, sigue el camino contrario.

Cereales

El estado de los cultivos en el hemisferio norte es muy correcto y esperanzador para tener de nuevo una gran cosecha de cereales la próxima campaña. Quizás el invierno excesivamente seco en las zonas occidentales de Europa (oeste de Francia y Reino Unido y la propia península Ibérica) no sea muy positivo aunque, si las lluvias en primavera son correctas, la situación mejorará con toda seguridad. Las estimaciones recién publicadas por el International Grain Council prevén una gran producción para la próxima campaña (tabla 1). Según indican los datos, tanto la demanda como la producción de todos los productos es creciente, por lo que cualquier complicación climatológica hará tensionar este balance pudiendo hacer que los precios sean más altos de los que tenemos hoy en día.

Tabla 1. Evolución y previsiones de la producción, comercio y consumo mundiales de cereales y soja.

Fuente: International Grain Council.

| 13/14 | 14/15 | 15/16 estim. |

16/17 | ||

| Cereales totales | estim.24/11 | prev. 19/01 | |||

| Producción | 2007 | 2048 | 2005 | 2084 | 2094 |

| Comercio | 310 | 322 | 344 | 338 | 340 |

| Consumo | 1935 | 2008 | 1983 | 2056 | 2062 |

| Existencias remanentes | 413 | 453 | 475 | 504 | 507 |

| Cambio interanual | 73 | 40 | 21 | 33 | |

| Trigo | |||||

| Producción | 716 | 730 | 736 | 749 | 752 |

| Comercio | 157 | 153 | 164 | 166 | 168 |

| Consumo | 698 | 715 | 720 | 736 | 738 |

| Existencias remanentes | 190 | 205 | 221 | 235 | 235 |

| Cambio interanual | 18 | 15 | 17 | 14 | |

| Maíz | |||||

| Producción | 999 | 1019 | 972 | 1042 | 1045 |

| Comercio | 122 | 125 | 136 | 135 | 135 |

| Consumo | 951 | 994 | 970 | 1026 | 1028 |

| Existencias remanentes | 182 | 207 | 209 | 224 | 225 |

| Cambio interanual | 48 | 25 | 2 | 17 | |

| Soja | |||||

| Producción | 284 | 320 | 316 | 336 | 334 |

| Comercio | 113 | 127 | 134 | 137 | 137 |

| Consumo | 282 | 312 | 319 | 332 | 333 |

| Existencias remanentes | 28 | 37 | 34 | 38 | 35 |

| Cambio interanual | 3 | 9 | -3 | 2 | |

Soja

Los primeros rendimientos obtenidos en Brasil están siendo espectaculares, se estima una campaña superior a los 107 millones de toneladas, lo cual paliaría las posibles pérdidas que parece que va a tener Argentina por el exceso de lluvias en zonas importantes como Santa Fe, donde han sido anegados campos y es difícil estimar el estado de la planta y más cuando viene seguido de exceso de calor y tiempo seco. Aun así parece que la cosecha de momento se mantiene en torno a los 52/53 millones, frente a los 57 del último informe del USDA. Recordemos también la gran cosecha que hemos tenido en USA en la presente campaña.

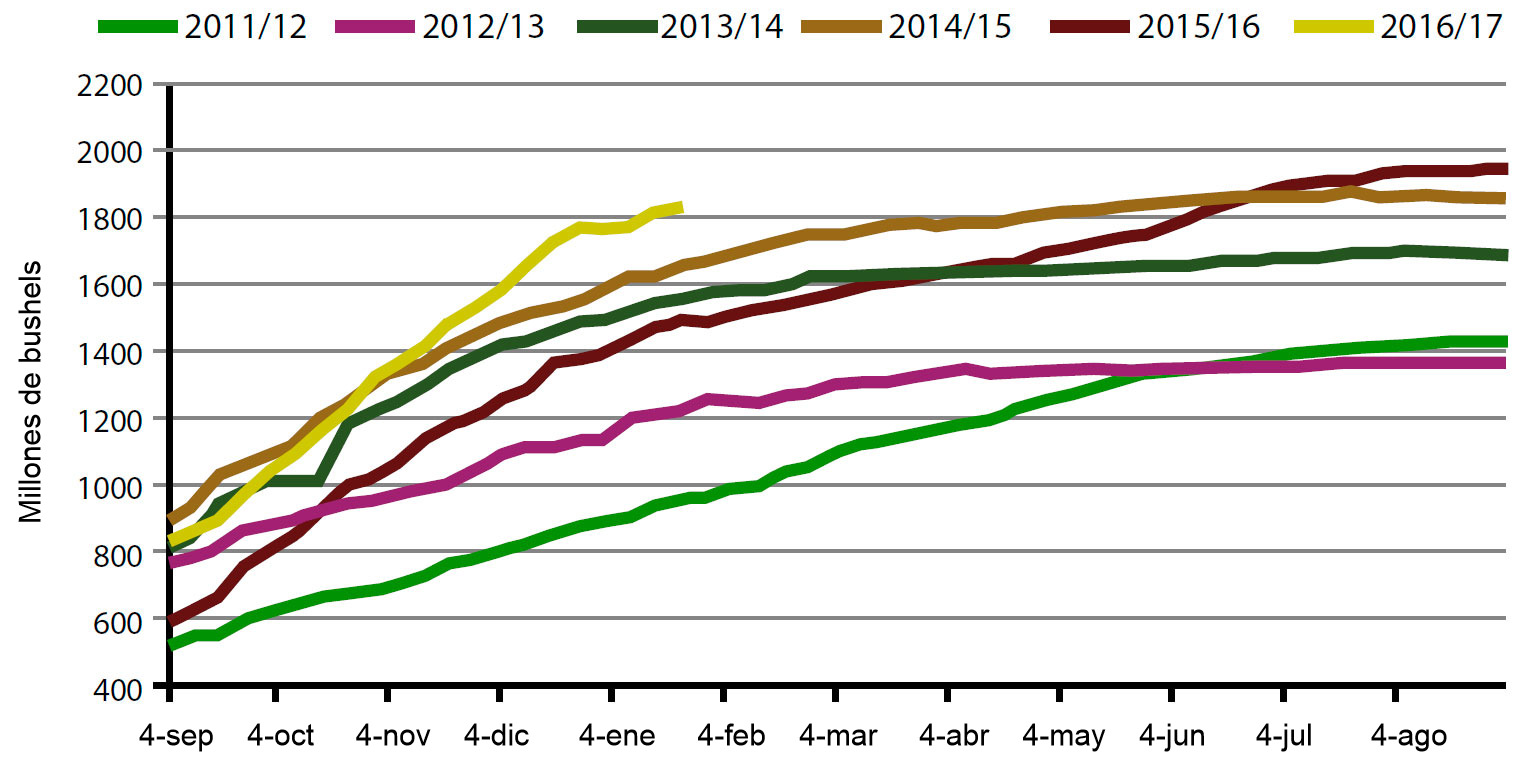

En cuanto a la demanda, significar que el ritmo de exportaciones desde USA ha continuado fuerte aunque ahora deberá descender (gráfico 1). Estamos en la semana de final del año Chino, lo que ha provocado un descenso en el ritmo de las importaciones y además estamos a punto de que Brasil pase a coger todo el protagonismo, cediendo así la presión de retirada sobre Norteamérica.

Otras proteínas

Ligero repunte de los precios de remplazo para harina de colza y DDG´s debido al repunte de cotizaciones en Chicago de la soja. Quizás por volumen de disponibilidad y oferta, las harinas de girasol no se han visto cambios de precios aunque si la harina de palmiste fundamentalmente por el efecto €/$. Pensamos que es absolutamente necesario maximizar la inclusión de proteína alternativa por su competitividad en precio.

Previsiones

De momento, esta última semana de enero, hemos visto algo más de oferta de cereal en puertos peninsulares y por ello quizás un descenso de 2-3 euros en los precios. También las primeras ventas para agosto/diciembre de trigos de importación, donde se han comenzado a cubrir aproximadamente un 10 % de las posiciones de compra para fábricas del litoral, en precios aproximados entre 175/177 €/Tm salidas de almacén.

A pesar de que los agricultores están reteniendo el cereal nacional con la intención de conseguir mejores precios de venta, la realidad es que sólo lo consiguen puntualmente en alguna zona y no por más de 2 €/Tm.

Si las noticias continúan siendo positivas, veremos más presión de venta tanto en la vieja cosecha por alto stock en el este de Europa como en la península y más si pensamos que las coberturas pendientes por parte de la fabricación serán de porcentajes aproximadamente del 50 % para los meses de marzo a mayo/junio, dependiendo de las latitudes. Recordemos que a finales de mayo tenemos ya cosecha en la mitad sur peninsular.

Pensamos que las cotizaciones de Chicago para la proteína están muy sobrevaloradas considerando la situación real de disponibilidad física y que la intención de siembra de los agricultores en USA (se estima en un 10 % más de acres que la presente campaña) será otro aliciente bajista para esta oleaginosa. Los fondos de inversión con largas posiciones quizás también puedan fijarse de nuevo en otros mercados, que parece recuperarán su atractivo. Además, el nuevo gobierno de EEUU genera dudas sobre las relaciones comerciales con otros países con respecto a la soja, en particular con México, así como respecto a las próximas decisiones políticas para los biocombustibles (podría reducir la subvención para su uso). Si todo esto sucede deberíamos ver menos presión sobre la soja, lo que repercutiría en la bajada de precio de otras proteínas.

| Materia prima | Rango de variación (€ / Tm) | Tendencia |

| Trigo | -5 — +2 | ↓ |

| Maiz | -4 — 0 | ↓ |

| Cebada | -3 — 0 | ↓ |

| Soja | -25 — +2 | ↓ |

| Colza | -3 — +3 | = |

| DDG | -3 — +5 | = |

| Girasol | -1 — +7 | ↑ |

| Salvados | -1 — +3 | ↑ |

| Alfalfa | -1 — +2 | = |

| Pulpa | -2 — +3 | ↑ |