La invasión de Ucrania dispara los precios de las materias primas

03-mar-2022 (hace 3 años 1 meses 15 días)

El pasado 24 de febrero empezaba la invasión de Ucrania por parte de Rusia, interrumpiendo los flujos logísticos desde el Mar Negro y generando mucho nerviosismo en el mercado y una volatilidad sin precedentes, haciendo que las bolsas, tanto de Euronext como Chicago, cerraran muy al alza sus cotizaciones de las materias primas, incluso alcanzado los límites diarios, mientras que el euro caía frente al dólar.

A nivel de físicos, los precios de todas las materias primas han subido con mucha firmeza; debemos tener en cuenta que tanto Rusia como Ucrania son dos de los principales exportadores de trigo y maíz a Europa y España (el 40% de las importaciones españolas de maíz son de origen ucraniano) y que Ucrania exporta el 50% del girasol a nivel mundial (el 85% de las importaciones europeas de aceite de girasol son de origen ucraniano).

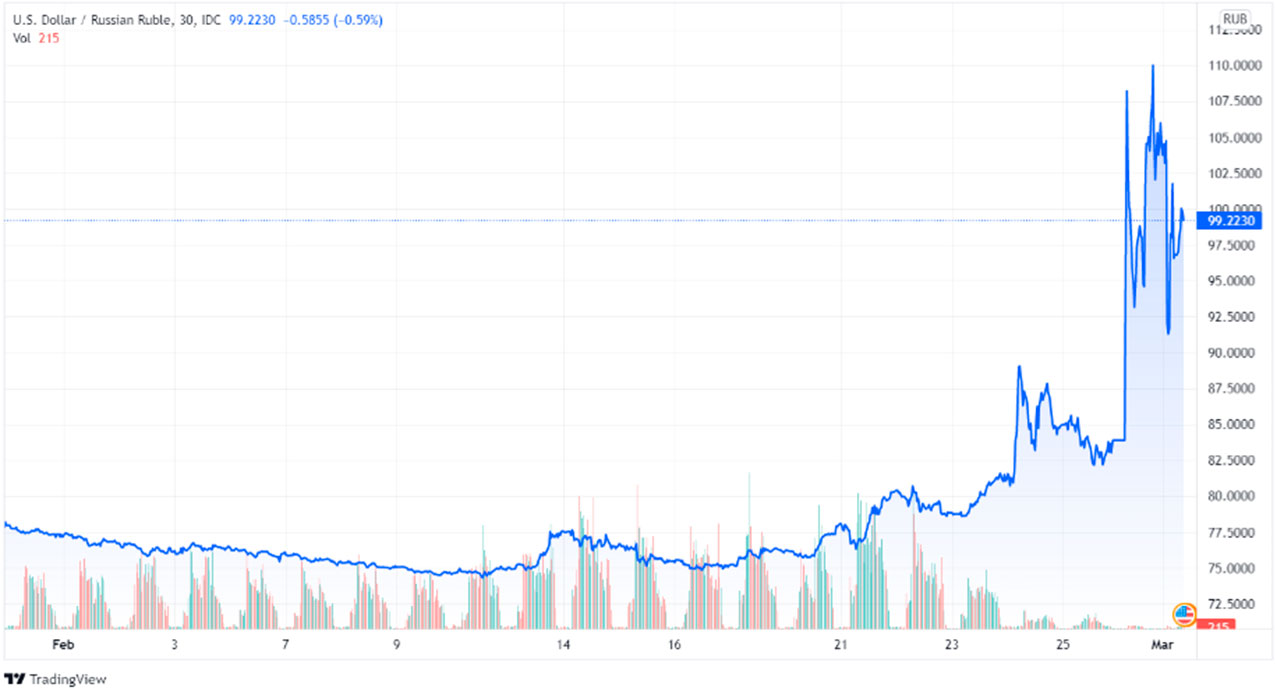

El conflicto también ha impulsado los precios del petróleo que, el mismo día que se inició la guerra, ya llegaron ha superar los 100 USD/barril en Nueva York y ha hecho que el rublo se debilite fuertemente frente al dólar.

En febrero, el precio del barril de Brent se incrementó con mucha firmeza hasta los 98,73 USD, un total de un 10,3% (gráfico 1). Esta recuperación se debe al inicio de la guerra entre Rusia y Ucrania.

Durante el mes de febrero el euro se ha debilitado frente al dólar un 0,5%, debido principalmente:

- A la invasión de Ucrania por Rusia, el pasado día 24, lo que hizo que el euro alcanzara su mínimo mensual, 1,1163.

- A unas inflaciones muy elevadas a finales del mes de enero, tanto en los EEUU como en la UE, y, con el Banco Central Europeo confirmando que subirá los tipos de interés.

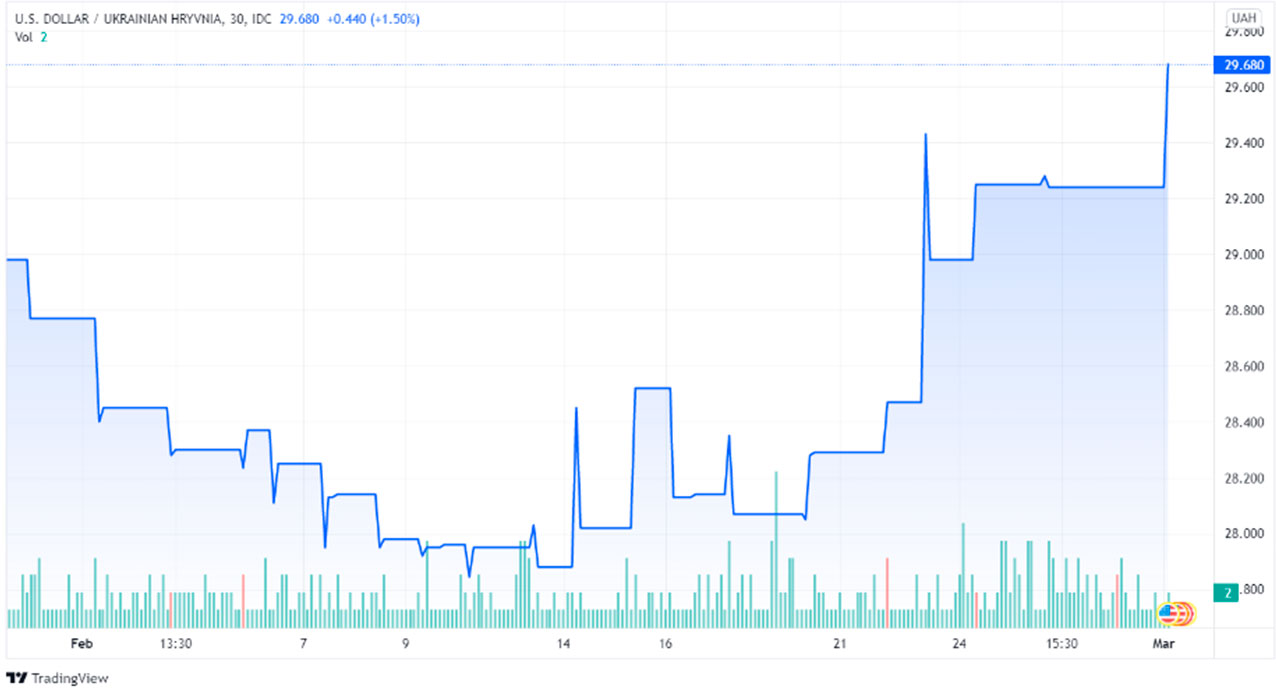

Tanto el rublo ruso (gráfico 2) como el hryvnia ucraniano (gráfico 3), este final de mes, alcanzan mínimos históricos tras la invasión rusa en Ucrania.

Veremos cómo evolucionan los ajustes en las exportaciones de trigo en Rusia y de maíz en Ucrania, debido a que la invasión ha provocado la paralización de las exportaciones de cereales y aceite de girasol de Ucrania. Esto implicará que los países importadores busquen otros orígenes y en consecuencia se tensionen aún más al alza los precios.

Meteorología

En la mayor parte de Europa, las condiciones meteorológicas durante todo el mes han sido favorables para los cultivos de invierno.

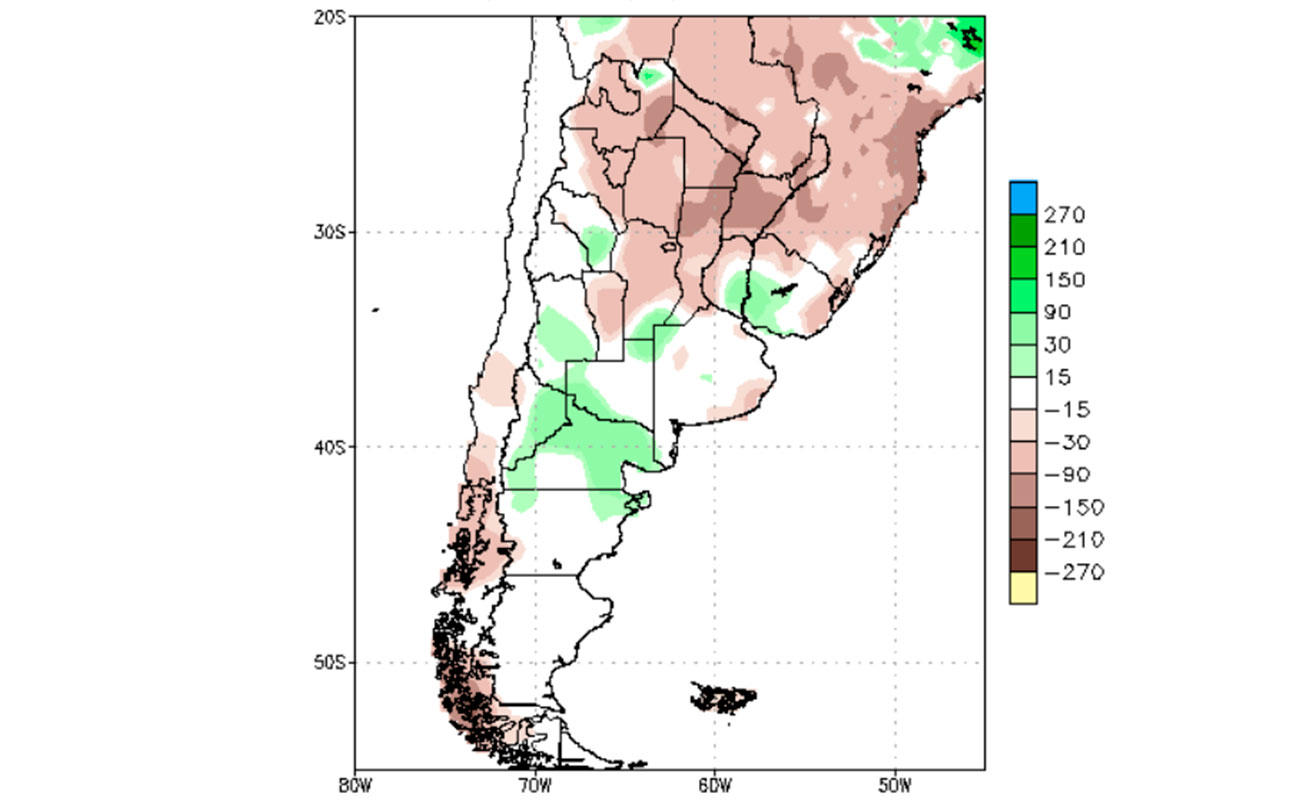

A pesar de algunas lluvias, persiste el déficit hídrico en Sudamérica y el USDA este mes de febrero recortó su cosecha de grano de soja en cerca de 9 Mt (-5 Mt en Brasil, -2,2 Mt en Paraguay y -1,5Mt en Argentina).

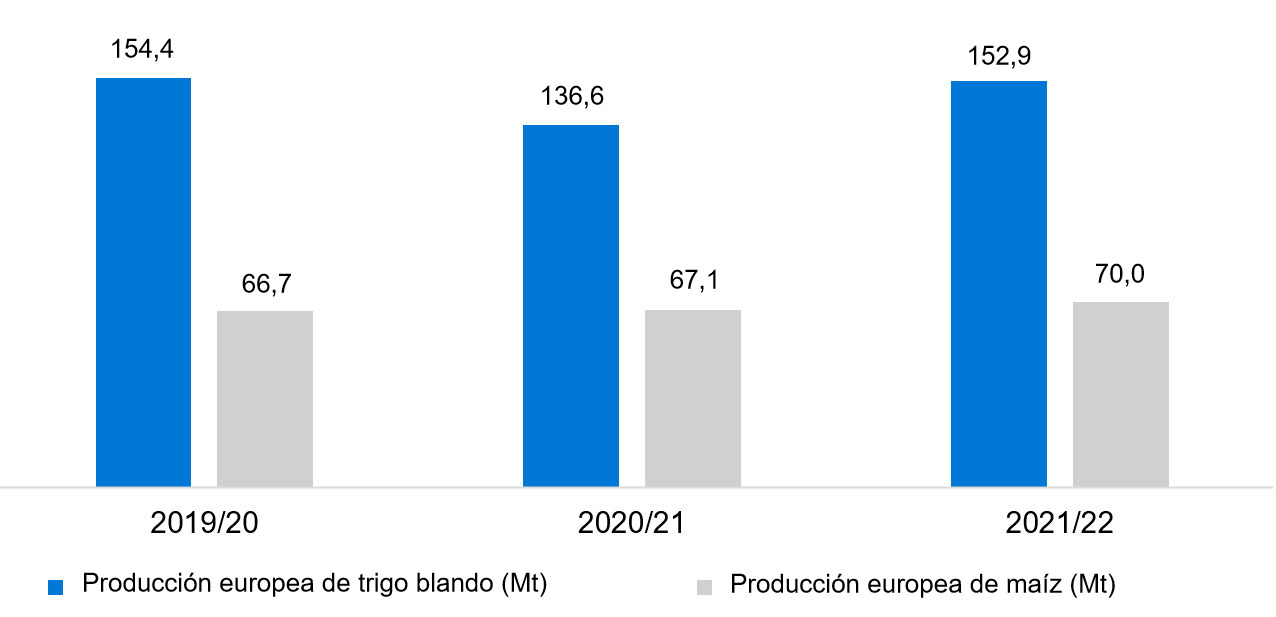

En el informe de febrero del USDA (tabla 1) vemos que la cosecha mundial de trigo para el 2021/22 se reduce en 2,2 Mt, aunque sigue 500 mil t por encima del 20/21. Esta caída se debe a la bajada de la producción en el Oriente Medio (-1 Mt), la UE (-300 mil t) y Kazajistán (-200 mil t). La cosecha europea se sitúa 16,3 Mt por encima de la previa, debido a los incrementos de la producción en Francia (6,5 Mt), Rumania (4,6 Mt), Bulgaria (2,5 Mt) y España en 214 mil t.

Tabla 1. Previsión del USDA de febrero 2022 de la producción de cereales y variación respecto a la previsión de enero 2022 (Mt).

| 2020/2021 | 2021/2022 | |||

|---|---|---|---|---|

| Producción mundial (Mt) | ||||

| Trigo | 775,9 | 0,0 | 776,4 | -2,2 |

| Maíz | 1123,1 | 0,3 | 1205,3 | -1,7 |

| Producción europea (Mt) | ||||

| Trigo | 136,6 | 0,0 | 152,9 | -0,3 |

| Maíz | 67,1 | 0,0 | 70,0 | 0,0 |

La previsión de la cosecha mundial de maíz para el 2021/22 cae 1,7 Mt, aunque sigue muy por encima de la producción de la campaña previa (+82,2 Mt). Esto se debe principalmente a la bajada de la producción en Brasil (-1 Mt).

Se prevén unas importaciones de maíz por parte de China de 26 Mt, de las cuales se estiman unas 11 Mt ya comprometidas por los EEUU.

Según el USDA, en 2020/21 la cosecha mundial de trigo sigue estable en 775,9 Mt, 13,7 Mt por encima del 19/20. Y para el maíz sube en 300 mil t hasta los 1123,1 Mt, destacando que las exportaciones en Brasil se recuperan en 1 Mt y las de Argentina en 700 mil t, mientras que las importaciones en la UE-28 continúan en 14,5 Mt y las chinas en 29,5 Mt.

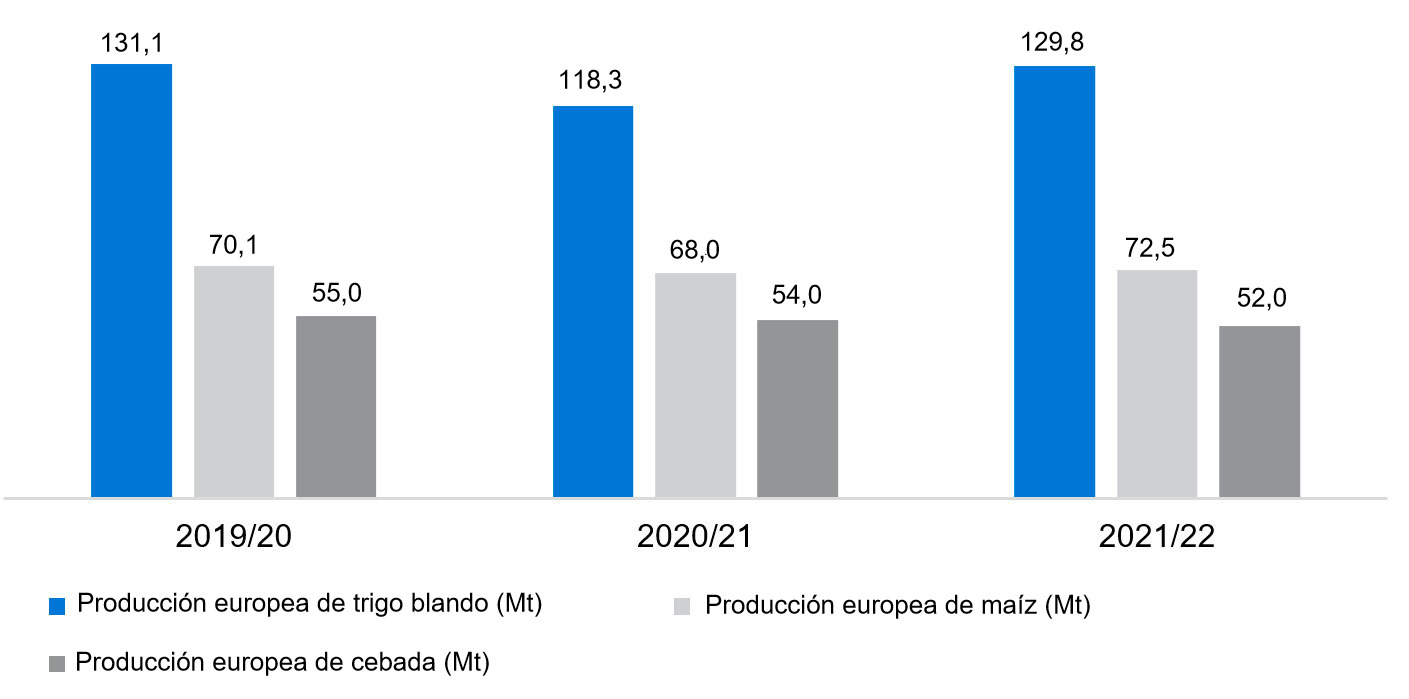

Tal como muestra el gráfico 5, la Comisión Europea prevé una bajada, en 2021/22, de la producción de trigo blando de 700 mil t, a 129,8 Mt (11,5 Mt por encima de este año), mientras que la del maíz gana 3,5 Mt hasta los 72,5 Mt (4,5 Mt sobre el 2020/21) y la de cebada se mantiene en 52 Mt (quedando 2 Mt por debajo de esta campaña).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 315 €/t (350 USD/t), 38 euros más desde enero (42 USD), para el disponible en el puerto de Tarragona, el trigo sobre los 325 €/t (360 USD/t) para el disponible en el puerto de Tarragona, 23 euros sobre el nivel del mes pasado (25,5 USD) y la cebada destino Lleida en unos 310 €/t (344 USD/t), 23 euros más en un mes y 5 euros por encima del maíz destino Lleida. La causa es el incremento de los futuros, debido al inicio del conflicto bélico entre Rusia y Ucrania.

El precio del trigo nacional se sitúa 5 euros por debajo del nivel del puerto, con el francés al mismo nivel, y el maíz nacional se encuentra 10 euros bajo el del de puerto.

Oleaginosas

El precio de la harina de soja se incrementa 38 €/t (42 USD/t), hasta los 523 €/t (580 USD/t), con la firmeza del petróleo, la invasión de Ucrania por parte de Rusia y la caída de la producción de las habas en Sudamérica, debido al déficit hídrico persistente. El precio de la harina de girasol aumenta 49 €/t (54 USD/t) hasta los 375 €/t (416 USD/t), en el contexto actual de crisis y siendo Ucrania el principal productor de girasol a nivel mundial, mientras que nos quedamos sin oferta de harina de colza por la falta de disponibilidad en el puerto.

Durante este mes de febrero, el precio del aceite de palma gana con fuerza 205 €/t (227 USD/t), con los futuros de Malasia volviendo a marcar niveles récord históricos, tras el conflicto armado entre Rusia y Ucrania y la fortaleza del petróleo. El precio del aceite de soja aumenta en 135 €/t (150 USD/t), con la firmeza de los aceites vegetales y de los futuros, y, la grasa animal sigue estable.

El próximo mes de marzo estará muy marcado por la evolución de la guerra, de los precios del petróleo y la energía, del clima, sobre todo en Sudamérica y del próximo informe del USDA del día 9 de marzo, donde seguramente se vuelvan a ajustar a la baja las cosechas de Sudamérica y, como siempre, del COVID.