Le point sur la production porcine au Vietnam

Des porcelets sont pesés lors d’un essai sur le Tonisity Px mené par APHARMA au Vietnam

Au cours des 30 dernières années, le Vietnam a connu une évolution rapide, passant du statut de l’un des pays les plus pauvres d’Asie à une « économie émergente » et, pendant ce temps, la consommation alimentaire, y compris celle de la viande, a considérablement augmenté. Alors que le repas vietnamien traditionnel était à base de riz et de légumes et que la viande n’était consommée que lors d’occasions spéciales, il est maintenant normal d’avoir de la viande à chaque repas. Les Vietnamiens mangent maintenant quatre fois plus de viande qu’il y a 30 ans. En 2021, la consommation de porc par habitant s’élevait à environ 26 kilogrammes. La demande devrait continuer d’augmenter jusqu’à 37,5 kg d’ici 2027 et devrait croître plus rapidement que la production locale. Alors qu’une partie du porc vietnamien est exportée vers la Chine, Hong Kong et le Laos entre autres, le pays devrait rester un importateur net, au moins à court terme. Actuellement, le Brésil et la Russie sont les principaux fournisseurs en viande de porc du Vietnam.

Le Vietnam est un acteur important sur le marché mondial du porc. Sa production a plus que doublé entre 1975 et 2000, et a de nouveau été multipliée par plus de 4 au cours des 20 années suivantes en raison de la croissance démographique, du développement économique et de l’urbanisation. Derrière la Chine, le Vietnam se classe au deuxième rang en Asie et dans le top 10 mondial en termes de viande porcine produite. Cependant, l’industrie porcine vietnamienne a été confrontée à des défis ces dernières années, tels que la peste porcine africaine (PPA) et la pandémie de Covid-19.

Des défis multiples

Depuis février 2019, la PPA a eu un impact substantiel sur l’industrie porcine du Vietnam. Avant l’épidémie, la production nationale fournissait plus de 95% de la consommation de porc. En quelques mois, la maladie s’est propagée à 63 villes et provinces; Environ 6 millions de porcs (plus de 20 % de la population porcine totale) ont été abattus ou sont morts de la maladie entre 2019 et 2021. Plus de 90 % des foyers de PPA ont été observés dans des petites et moyennes exploitations avec peu ou pas de mesures de biosécurité, et plus d’un million d’agriculteurs ont cessé leurs activités. Cependant, depuis un an, AVAC Vietnam Joint Stock Company, une société vietnamienne appartenant à AGROUP qui distribue également les produits de Tonisity pour les porcs, a testé plus de 700 000 doses d’un vaccin contre la PPA dans 32 provinces et villes. Les résultats des essais sont très prometteurs et démontrent un taux d’efficacité de 95 % lorsqu’ils sont administrés à des porcs âgés de 8 à 10 semaines.

Comme dans d’autres pays, les foyers de PPA au Vietnam ont accéléré le processus de restructuration de l’industrie porcine, conduisant au développement des élevages porcins commerciaux et modernes et à une réduction du nombre de petites exploitations familiales. Et, malgré les difficultés, l’épidémie de PPA a conduit à des investissements pour améliorer la qualité des exploitations en termes de taille, de génétique, de technologie et de biosécurité, avec pour résultat une industrie mieux organisée et plus efficace. Mais, alors que la production s’organise de mieux en mieux, la transformation et la commercialisation ne sont pas encore prêtes. Le Vietnam compte 1.300 grands abattoirs, mais ils sont surtout spécialisés dans l’abattage de bovins et de volailles. Il existe également 24 655 petits abattoirs, dont moins de 5 000 répondent aux exigences en matière d’hygiène et de sécurité.

Les consommateurs vietnamiens sont de plus en plus préoccupés par la santé, l’origine, la sécurité alimentaire et l’utilisation responsable des antibiotiques. Le Vietnam a l’une des classes moyennes à la croissance la plus rapide au monde, qui aura augmenté de 36 millions de personnes d’ici 2030. On s’attend à une demande accrue de produits de meilleure qualité, plus sains et plus durables de la part de cette partie de la population. Cette tendance est déjà visible avec l’apparition de produits uniques, tels que les « porcs nourris à la banane » de Bapi HAG, le « porc végétarien » de BaF Meat, ou encore le « porc aux herbes » proposé par SagriFood.

En outre, les autorités locales commencent à mettre en œuvre des politiques et des réglementations visant à réduire la pollution. Selon un rapport de 2020 du ministère de l’Agriculture et du Développement rural, les agriculteurs utilisent environ 30 à 40 litres d’eau par porc et par jour pour le refroidissement et le nettoyage, et les fermes porcines génèrent 300 millions de mètres cubes d’eau sale par an, produisant près de 70% des eaux usées engendrées par l’industrie de l’élevage vietnamienne. Selon le plan, en 2025, toutes les fermes d’élevage doivent être déplacées hors des zones résidentielles et regroupées en zones dédiées si elles veulent poursuivre leurs activités.

Un autre défi évident pour l’industrie porcine vietnamienne a été la pandémie de Covid-19. En 2021, elle a gravement perturbé la chaîne d’approvisionnement du porc, entraînant une forte baisse de la demande de viande et une baisse des prix. Les agriculteurs espéraient qu’une fois les mesures de confinement levées, les prix du porc rebondiraient. Cependant, même si le Vietnam est revenu à une « nouvelle normalité », les prix des porcs ont continué à baisser. En juillet 2022, il y a eu une brève augmentation des prix suivie d’une autre baisse. La situation a également été exacerbée par les prix élevés des aliments pour animaux.

Enfin et surtout, le Vietnam doit compter sur les importations de céréales, telles que le maïs et le blé, pour soutenir sa production de viande en expansion. C’est en fait le plus grand importateur de maïs en Asie du Sud-Est, et le cinquième acheteur mondial et ses principaux fournisseurs de matières premières pour l’alimentation animale sont l’Argentine et le Brésil. Le Vietnam est donc dépendant des prix du marché mondial et leur récente fluctuation a entraîné une augmentation des coûts de production, érodant les revenus des entreprises et des coopératives. Certains acteurs locaux de premier plan, tels que Hoa Phat Group, Dabaco, Masan et BaF, ont enregistré des pertes au premier trimestre de 2023.

Structure de l’industrie

À ce jour, la PPA affecte toujours l’industrie porcine vietnamienne. Plus de 100 cas ont été signalés en 2023, et chaque ville ou province du pays a enregistré au moins un cas depuis 2019. Le nombre de truies au Vietnam était proche de 4 millions en 2018, avec environ 83% des fermes porcines ayant 10 porcs ou moins. Selon les sources, en 2019, la population de truies a chuté entre 35 et 45%. Selon les données officielles, en mars 2023, le Vietnam comptait une population totale de 24,66 millions de porcs et le nombre de truies est estimé à environ 2,2 millions de têtes.

Le nombre d’exploitations porcines a chuté très rapidement au cours des dix dernières années: de 10 millions, il est passé à 4 millions avant la PPA. Trois ans plus tard, il y a 2 millions d’élevages de porcs au Vietnam. Environ 65% des porcs sont élevés au Sud-Vietnam et 35% dans le Nord.

L’une des caractéristiques de l’industrie porcine vietnamienne est le rôle important joué par les entreprises à participation étrangère (EPE). Dans le passé, les EPE possédaient environ 30 pour cent de la population porcine totale, laissant les 70 pour cent restants aux fermes familiales et aux entreprises vietnamiennes. Mais en 2023, la part de marché des EPE est passée à 43%. Le reste du cheptel porcin est partagé entre les fermes familiales (38%) et les entreprises locales (19%). Cette réorganisation de l’industrie a également un impact sur la façon dont les prix du porc sont déterminés: les fermes familiales perdent leur pouvoir.

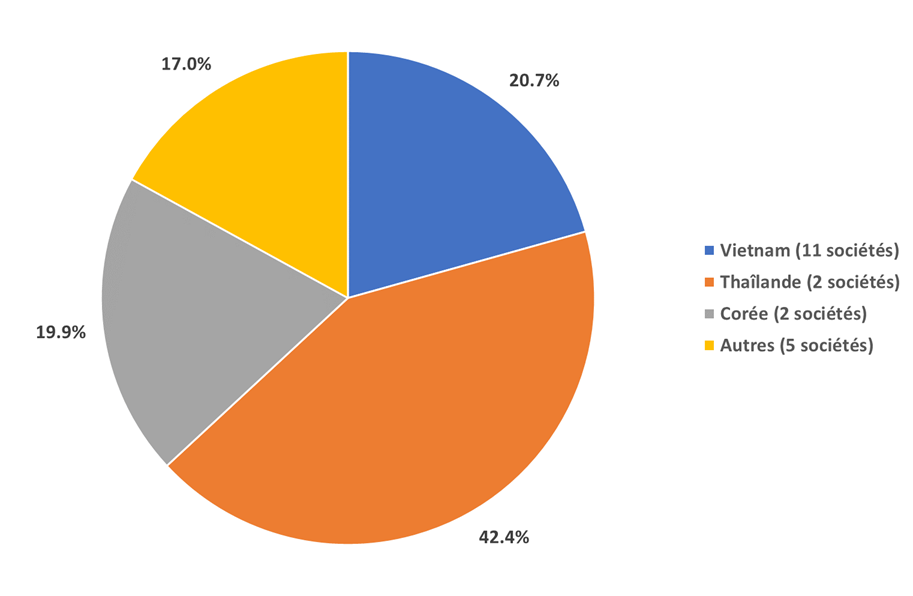

Selon les données recueillies par l’équipe de Tonisity, si l’on considère les 20 premiers acteurs, représentant une population de truies d’environ 700 000 têtes, il apparaît que seulement 21% des truies appartiennent à 11 entreprises vietnamiennes (voir Figure 1). Cela signifie que seulement 9 EPE détiennent plus d’un demi-million de truies et qu’elles appartiennent toutes au « top 10 ».

Figure 1 : Répartition de la population de truies parmi les 20 premiers acteurs au Vietnam

Coût de production et prix

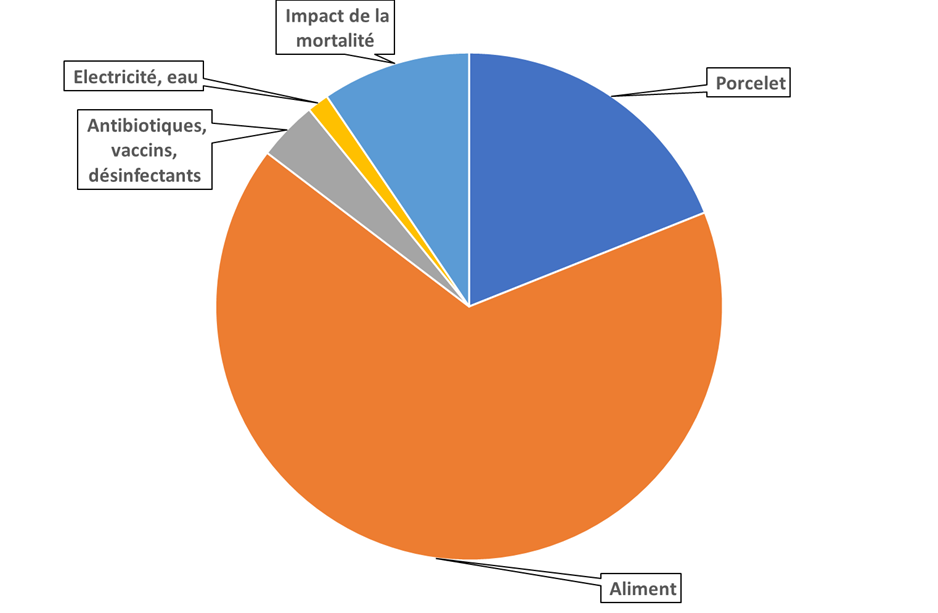

Comme le montre la figure 2, près de 70 % du coût de production d’un porc charcutier est le coût alimentaire. Le coût total est d’environ 48 000 VND par kg (1,9 € par kg). Les grandes entreprises ont des coûts supplémentaires (vétérinaires, ventes et marketing...) et leurs « frais de gestion » augmentent le coût d’environ 10%.

Il est à noter que près de 10% du coût total est lié aux pertes causées par la mortalité. Malheureusement, ceci constitue un scénario « idéal ». Les épidémies de PPA et de diarrhée épidémique porcine (DEP) signifient que la perte peut être beaucoup plus élevée que cela. En 2021 et 2022, les cas touchaient principalement les petites exploitations, mais les grandes exploitations sont aussi maintenant touchées. La mortalité peut atteindre jusqu’à 100% et pour cette raison, on estime que le coût de production moyen des petits exploitants agricoles varie de 55 000 à 60 000 dôngs par kilo de porc.

Figure 2: Différents éléments du coût de production d’un porc charcutier de poids vif de 120 kg au Vietnam (mai 2023)

Début 2023, les prix de vente étaient inférieurs au coût de production et les producteurs perdaient de l’argent. Le coût de production d’un porcelet était d’environ 1,1 million de dôngs, tandis que les prix des porcelets étaient inférieurs à 1 million. De novembre 2022 à janvier 2023, les prix des porcs charcutiers étaient d’environ 48 000 VND / kg et de janvier à mars, ils ont commencé à augmenter pour atteindre environ 51 000 VND - permettant un très petit bénéfice dans un scénario de production « idéal ». Depuis avril 2023, les prix se sont redressés. Fin juin, ils vont de 60 000 à 63 000 VND par kg, selon les régions.

Les perspectives pour le reste de l’année sont optimistes. Les experts estiment que les coûts alimentaires diminueront progressivement au second semestre 2023 et que les producteurs de porcs performants devraient être en mesure de générer des marges décentes cette année. Ils prévoient que le prix moyen du porc vivant atteindra 59 000 dôngs par kilo pour 2023, grâce à une offre réduite et à un pouvoir d’achat qui augmente à nouveau, après la réouverture de l’économie.

Un resumen semanal de las novedades de 3tres3 Argentina

Accede y apúntate a la lista