En lo que va del 2024 se destino el 97 % de lo que se produce al mercado interno según el Boletín SAGyP. septiembre 2024.

En un escenario actual complejo para el consumo de carne (tabla 1), en donde la carne bovina registro en los primeros ocho meses del corriente año una caída del consumo (promedio móvil interanual) superior al 11 %, la carne aviar superior al 2 % y la única que pudo mantenerse e inclusive crecer casi un 1 % el consumo, fue la carne porcina.

Tabla 1. Variación interanual del consumo (kg/hab/año promedio móvil) de carne bovina, aviar y porcina (SAGyP, agosto 2023 - agosto 2024).

|

Agosto 2023 Kg/hab/año |

Agosto 2024 Kg/hab/ año |

Variación (%) |

|

|---|---|---|---|

| Bovinos | 53,5 | 47,61 | - 11 % |

| Aves | 46,08 | 45,12 | - 2,1 % |

| Cerdos | 16,68 | 16,78 | + 0,6 % |

| Total | 116,26 | 109,5 | - 5,8 % |

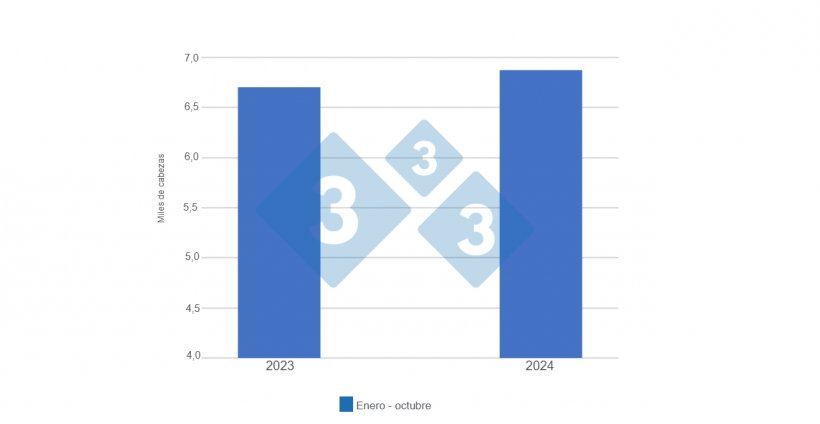

Esto permitió que el número de animales faenados crecería en más del 2,6 % en la comparación interanual a octubre, superando las 6,8 millones de cabezas (Mc). También fue positivo el crecimiento de toneladas de carne producida (res con hueso) superando 580 000 t con un crecimiento del 3 %.

Los guarismos de importaciones y exportaciones (tabla 2), hasta el mes de septiembre fueron positivos para el sector, dado que las importaciones consolidaron la tendencia a la baja registrando una caída en la comparación interanual del 34 %, mientras que las exportaciones registraron un crecimiento interanual del 35 %.

Tabla 2. Balance entre importaciones y exportaciones

| Importaciones | |

| Volúmenes totales importados (Tn peso producto) | 9.684 |

| Promedio mensual (Tn) | 1076 |

| Valor total en dólares | 32.578.000 |

| Valor en dólares por tn importada | 3.364 |

| Participación de las importaciones en el consumo aparente. | 1.65 % |

| Exportaciones | |

| Volúmenes totales exportados/Tn peso producto) | 11.359 |

| Promedio mensual | 1.262 |

| Valor total en dólares | 11.499.000 |

| Valor en dólares por tn exportada | 1.012.3 |

| Relación porcentual del volumen exportado (peso producto) y el volumen producido (peso producto) | 2.8 % |

Fuente: Boletín SAGyP, septiembre 2024.

Esto demuestra cómo la cadena porcina nacional sigue consolidando su crecimiento, a pesar de las dificultades que enfrenta la economía argentina.

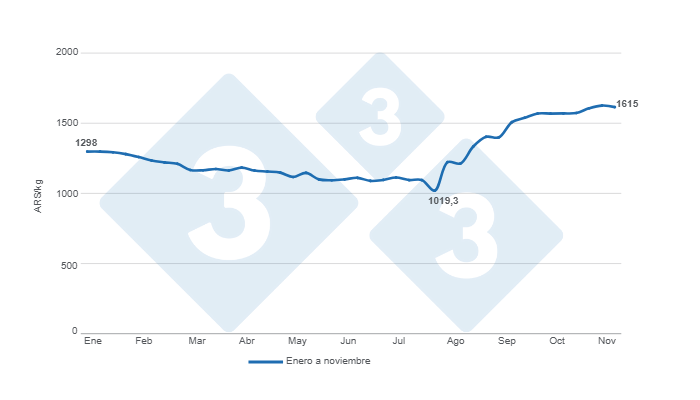

En el siguiente gráfico se puede observar que el precio del capón siguió nuevamente el comportamiento que viene registrando en los últimos años, con un primer semestre muy difícil con precios del capón estable e inclusive a la baja y a partir de julio esta curva se quiebra y comienza a aumentar.

Evolución de los costos de producción y el precio del capón

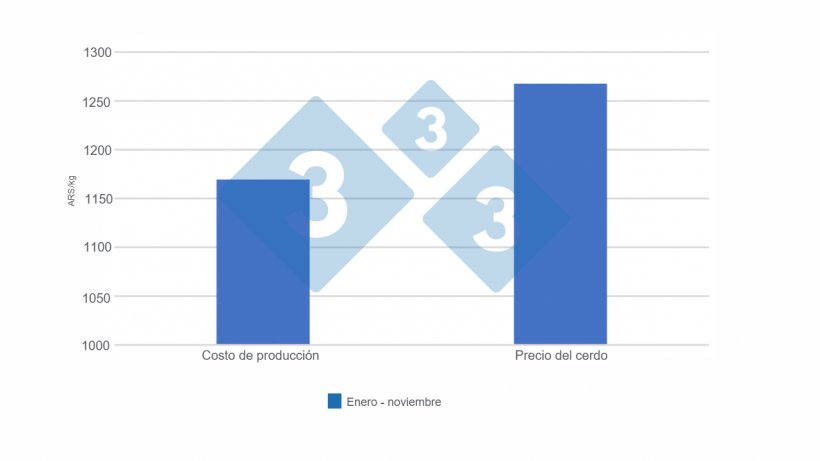

En el siguiente gráfico se puede observar la relación entre el comportamiento del costo promedio de producción y el precio máximo promedio del capón, durante la primera semana de enero a la primera semana de noviembre del corriente año.

Estos valores indican que el sector está teniendo un año positivo (gráfico 2), dada por la recuperación del precio del capón a partir de julio.

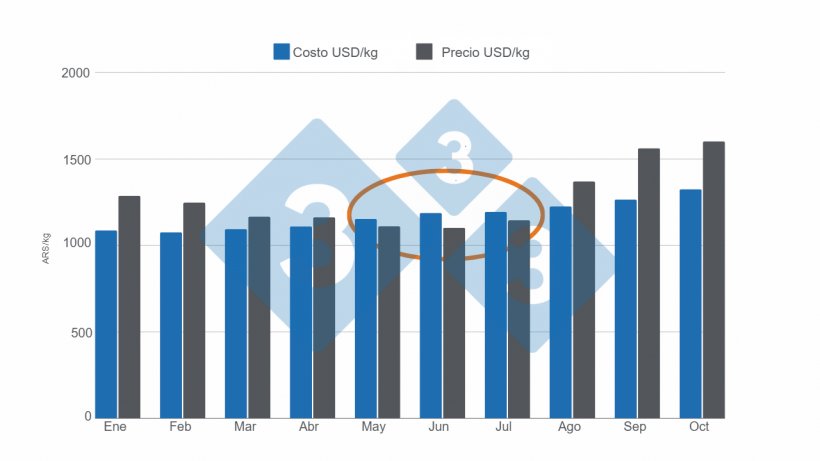

En el grafico 4 se observa como fue la variación promedio mensual del costo de producción y el precio del capón. Observando que los meses de mayo, junio y julio fueron los más difíciles en donde el costo de producción estuvo por arriba del precio de venta.

Contexto actual: mirar el negocio desde el costo de producción

La producción porcina de argentina tiene diferentes actores en cuanto a volumen de hembras, inversión y eficiencia, en la tabla 3 se presenta una caracterización estimada de las diferentes situaciones productivas que se están dando actualmente en el sector porcino nacional.

| Confinado inversión media | Confinado alta inversión | Confinado alta inversión especializado | |

|---|---|---|---|

| Numero de madres | Hasta 200 | 200 a 500 | Más de 500 |

| Kg. Producidos por madre año | 2000 a 2400 | 2400 a 3000 | Más de 3000 |

| CA global | 3,3 a 3,1 | 3,0 a 2,9 |

2,9 a 2,6 |

| Inversión estimada por madres instalada | 2500 a 3000 | 6000 a 8000 | 6000 a 8000 |

Tabla 3. Caracterización de las diferentes situaciones productivas. Fuente: autor

Estos datos evidencian las distintas situaciones vinculadas a la capacidad de inversión y productividad, las cuales influyen en la eficiencia global. Esto provoca que cada granja enfrente diferentes costos y, en consecuencia, tenga una capacidad distinta para superar los momentos difíciles del mercado a lo largo del año.

Esto plantea nuevamente la necesidad de ajustar la eficiencia adentro para disminuir costos, implementando en cada granja la “porcicultura de precisión” y poder llegar a la góndola con una carne accesible para los bolsillos de los consumidores, sin que esto afecte la rentabilidad de los sistemas.

¿Cómo seguir?: exportaciones la pata que le falta al sector porcino de Argentina

En artículos anteriores se mencionó la importancia de que Argentina despierte y comience a transitar el camino del valor agregado en origen y deje el sendero de ser un país exportador de materias primas, comenzando a transformar las casi 60 millones de toneladas (Mt) de maíz y las 28 Mt de expeler de soja que produce anualmente.

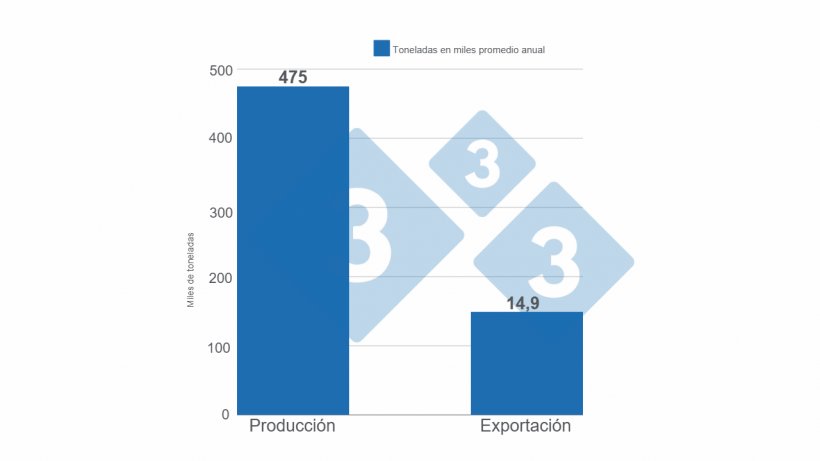

El sector porcino es un ejemplo de esta oportunidad no aprovechada, en el siguiente gráfico se muestra cuál es la relación entre las toneladas promedio producidas de carne porcina y lo destinado al mercado de exportación en el periodo 2010-2023.

| Tn. exportadas prom. mundial anual. | Tn. exportadas prom. anual Argentina | % de participación |

|---|---|---|

| 8 615 417 | 15 886 | 0,18 % |

Tabla 4. Participación porcentual de las exportaciones porcinas argentinas a nivel mundial. Periodo 2011 – 2022

Cuando se analiza la participación de Argentina en el mismo periodo en el mercado de exportación mundial, se ve que el país tiene una participación anual promedio de solamente el 0,18 % de los volúmenes exportados entre países por año (tabla 4).

| Tn. promedio anual | Argentina | Brasil | Chile |

|---|---|---|---|

| Producción | 529 426 | 3 746 250 | 545 424 |

| Exportaciones | 15 886 | 803 118 | 220 866 |

| % destinado a la exportación | 3,0 | 21,4 | 40.5 |

Tabla 5. Promedio anual de toneladas producidas y exportadas. Argentina, Brasil y Chile. Anuarios Secretaría de Bioeconomía. 2011-2023

Cuando se comparan las toneladas producidas promedio anual y cuántas se destinaron, también en promedio anual, a la exportación en Argentina, Brasil y Chile durante el periodo 2011-2023, se observa claramente que Argentina es el que menos porcentaje destina al mercado de exportación (tabla 5).

En los últimos 10 años el volumen promedio exportado, fue de casi 16 000 toneladas, solamente un 40 % fue de carne congelada y embutidos; el 60 % restante rubros de menor valor como menudencias, vísceras, despojos comestibles, entre otros.

A pesar de esto el valor promedio de la tonelada exportada en la última década fue de USD 1600/t, si se relaciona este valor a lo que en promedio exporta Argentina en los rubros granos y harinas vegetales que rondan los USD 400/t, sin duda resalta la importancia de transformar estos en carne de cerdo.

Otro aspecto no menor es que el mercado exportador permite integrar la canal porcina, es decir hoy de una canal que tiene un rendimiento del 80 a 82 % del peso vivo del animal, cuando es despostada y llega al expendio se termina desperdiciando partes de esta (patas, colas, mano cabeza, etc.) por ser de bajo a nulo consumo y representan aproximadamente 20 kg., lo cual baja el rendimiento final de la canal a un 50 a 55 %. Esto repercute en el precio final de los cortes en la góndola, estas partes podrían ser exportadas por ejemplo al sudeste asiático.

La cadena porcina de argentina necesita en forma urgente fortalecer el mercado exportador, para descomprimir el mercado interno y generar lo que tanto necesita el país y así empezar a tener un camino de crecimiento genuino.

Sin duda, llevará tiempo; es un proceso gradual, pero resulta fundamental fortalecer este camino, que hoy en día apenas se transita. Si esta cadena productiva, junto con el país, adopta una política orientada a transformar materias primas para exportar proteínas en lugar de materias primas que luego son procesados en otros países y vendidos a un precio más alto, se podrá avanzar hacia una Argentina con desarrollo territorial equitativo, mayor arraigo rural y generación de empleo.

Conclusión

El sector porcino de argentina ha demostrado estar consolidado en su crecimiento y fortalecido para adaptarse y superar las asiduas crisis económicas que lo azotan. La eficiencia, la gestión, la capacitación de todos los eslabones y las estrategias comerciales que cada productor ha implementado, permitieron esta madurez como sector, casi impensable hace dos décadas atrás.

Para alcanzar estas metas no se debe descuidar ninguna de las herramientas que permitieron encausar a la producción por este camino y con este rumbo, es fundamental que en cada granja la “porcicultura de precisión “ y, “la mirada del negocio desde el costo de producción” y la “ visión de cadena productiva integral” sean los faros inamovibles del crecimiento.