Cereales

Continúa la tensión entre Rusia y Ucrania, el temor por la invasión de este último a mediados de febrero ha provocado un despliegue militar defensivo por parte del OTAN, liderada por los EEUU y la UE. En el sector de las materias primas, las principales consecuencias de esta invasión serian:

- La interrupción logística de las exportaciones en ambos países, importantes exportadores de trigo y maíz, siendo Ucrania el principal origen de las importaciones de maíz de la UE y España, y el principal exportador de aceite de girasol a nivel mundial.

- Una posible retención de los cereales por parte de los gobiernos, si se produce el conflicto.

- Posibles sanciones comerciales a la importación de cereal ruso por la UE.

En enero, el precio del barril de Brent se ha recuperado a 89,34 $, un total de un 14,1% (gráfico 1). Esta recuperación se debe a la incansable demanda, junto al temor por la falta de disponibilidad de combustibles rusos en caso de conflicto.

En la mayor parte de Europa, las condiciones meteorológicas han sido favorables, durante todo el mes, para los cultivos de invierno.

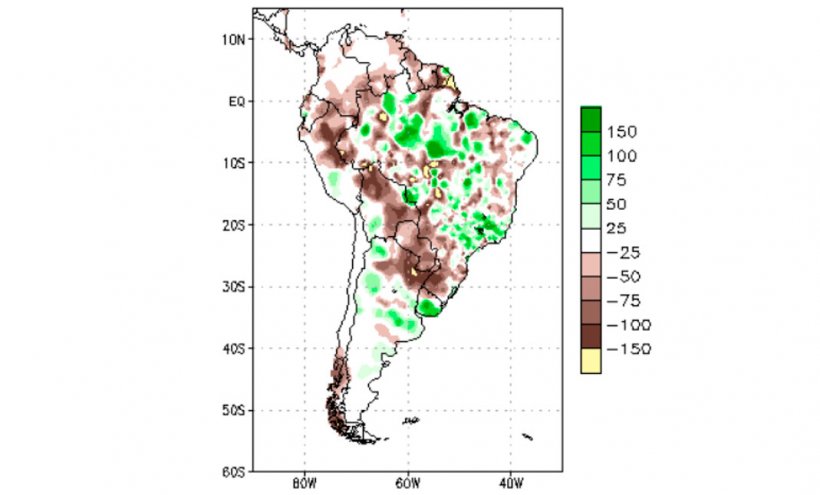

El persistente déficit hídrico en Sudamérica recorta las cosechas maíz y habas de soja de Brasil y Argentina y hace temer que la humedad no sea la suficiente para unas buenas siembras y un buen desarrollo de la segunda cosecha de maíz en Brasil.

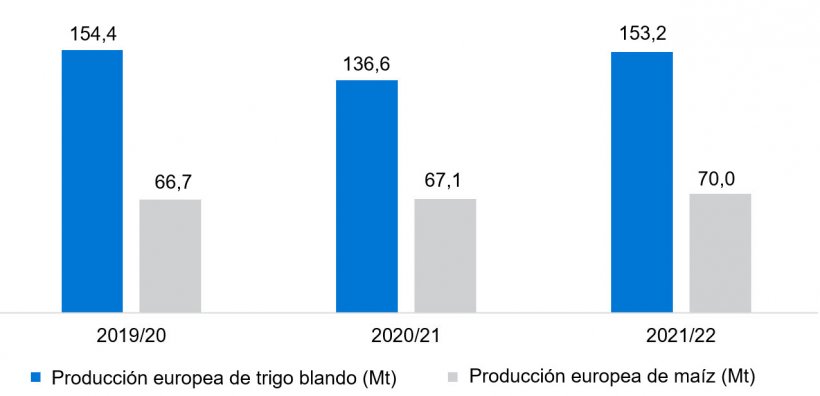

En el informe de enero del USDA (tabla 1) vemos que la cosecha mundial de trigo para el 2021/22 se incrementa en 700 mil t, 2,7 Mt por encima del 20/21. Esta recuperación se debe a la subida de la producción en Argentina (+0,5 Mt) y la UE (+200 mil t). La cosecha europea se sitúa 16,6 Mt por encima de la previa, debido a los incrementos de la producción en Francia (6,5 Mt), Rumania (4,6 Mt), Bulgaria (2,5 Mt) y España en 214 mil t.

Tabla 1. Previsión del USDA de enero 2022 de la producción de cereales y variación respecto a la previsión de diciembre 2021 (Mt).

| 2020/2021 | 2021/2022 | |

|---|---|---|

| Producción mundial (Mt) | ||

| Trigo | 775,9 0,0 | 778,6 0,7 |

| Maíz | 1122,8 0,0 | 1207,0 -1,7 |

| Producción europea (Mt) | ||

| Trigo | 136,6 0,0 | 153,2 0,2 |

| Maíz | 67,1 0,0 | 70,4 -0,4 |

La previsión de la cosecha mundial de maíz para el 2021/22 cae 1,7 Mt, aunque sigue muy por encima de la producción de la campaña previa (+84,2 Mt). Esto se debe principalmente a la bajada de la producción en Brasil (-3 Mt), Argentina (-500 mil t) y la UE (-400 mil t), mientras que sube en Ucrania (+2 Mt) y los EEUU (+1,4 Mt).

Se estiman unas importaciones de maíz por parte de China de 26 Mt, de las cuales se calculan unas 11 Mt ya comprometidas de los EEUU.

Según el USDA, en 2020/21 la cosecha mundial de trigo sigue estable en 775,9 Mt, 13,7 Mt por encima del 19/20. Y para el maíz, sin cambios, se sitúa en 1122,8 Mt, destacando que las exportaciones en Brasil y en Argentina se recuperan en 1 Mt, mientras que las importaciones en la UE-28 continúan en 14,5 Mt y las chinas en 29,5 Mt.

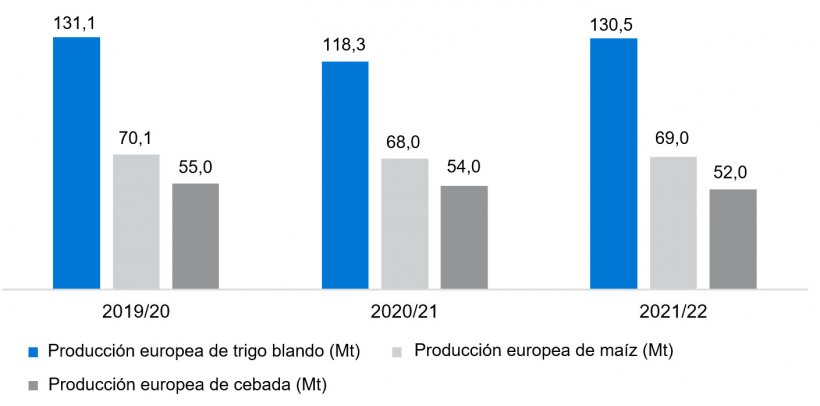

Tal como muestra el gráfico 3, la Comisión Europea prevé una bajada, en 2021/22, de la producción de trigo blando de 100 mil t, a 130,5 Mt (12,2 Mt por encima de este año), la del maíz pierde 400 mil t, a 69 Mt (1 Mt sobre el 2020/21) y la de cebada se mantiene en 52 Mt (quedando 2 Mt por debajo de esta campaña).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 277€/t (5 euros más desde diciembre) para el disponible en el puerto de Tarragona, el trigo sobre los 302 €/t para el disponible en el puerto de Tarragona (al mismo nivel del mes pasado), y, la cebada destino Lleida en unos 287€/t (1 euro más en un mes y 9 euros por encima del maíz destino Lleida). La causa es el incremento de los futuros, el posible conflicto bélico entre Rusia y Ucrania, y, las adversidades climáticas en Sudamérica.

El precio del trigo nacional se sitúa al mismo nivel del puerto, con el francés más barato y menos dificultades en los medios de transporte, y el maíz nacional se encuentra 1 euro por encima del de puerto.

Oleaginosas

El precio de la harina de soja se incrementa 17 €/t, hasta los 485 €/t, con la firmeza del petróleo y el temor a una caída de la futura producción en el sur de Brasil y en Argentina, debida a un déficit hídrico persistente. El precio de la harina de colza aumenta 13 €/t, hasta los 385 €/t, siguiendo la subida de los precios de la harina de soja y con una oferta que sigue siendo limitada, mientras que el de la harina de girasol cae 4 €/t, a 326 €/t.

Durante este mes de enero, el precio del aceite de palma gana con fuerza 130 €/t y el del aceite de soja 120 €/t, con la recuperación de los precios del petróleo y el aumento de los futuros, mientras que el de la grasa animal se reduce 10 €/t.

Cambio euro / dólar

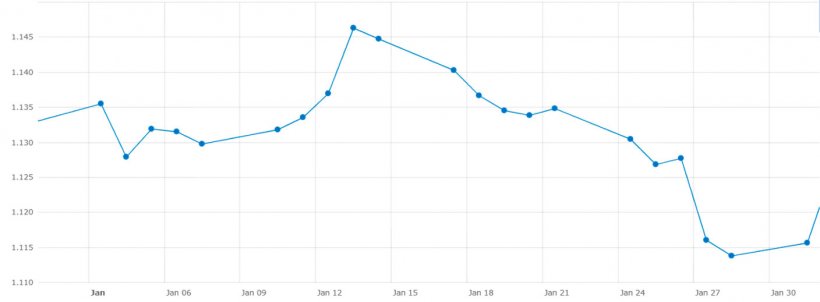

Durante el mes de enero, el euro se debilita frente al dólar (gráfico 4).

Este mes el eurodólar ha caído en un 1,8%, debido principalmente a que:

- en la última reunión de la Reserva Federal se confirmó que se subirán en marzo los tipos de interés de los EEUU, y que se seguirán retirando los estímulos económicos,

- y a los malos datos de crecimiento económico en Europa.

Durante este próximo mes de febrero, deberemos de seguir pendientes del COVID-19, del posible conflicto bélico entre Rusia y Ucrania, de la evolución de los precios del petróleo y la energía, del clima, sobre todo en Sudamérica y del próximo informe del USDA del día 9 de febrero, para ver los ajustes de las cosechas de maíz y habas de soja en Brasil y Argentina, y de las exportaciones de trigo en Rusia.