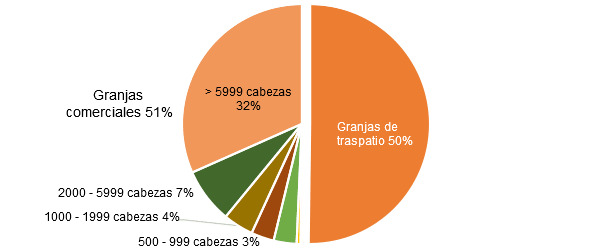

La producción porcina en Ucrania se está desarrollando debido a la producción doméstica, además de la comercial. Los productores comerciales representan el 50% del stock de cerdos (figura 1).

Figura 1. Distribución de la las granjas de reproducción por tamaño en 2015.

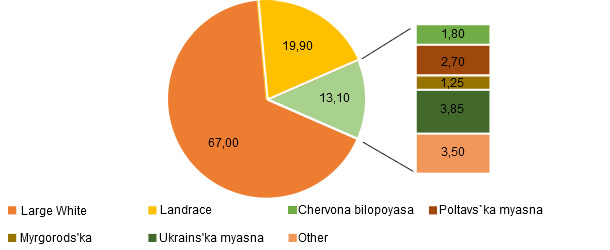

El 1 de junio de 2015, el censo total de cerdos en Ucrania era de 7,6 millones de cabezas (en comparación con los 7,8 millones de cabezas de años anteriores). Cerca de 1,88 millones de cabezas o la mitad del stock comercial pertenece a 40 empresas que lideran el sector. La mayoría de las cerdas son de raza Large White (Yorkshire) y Landrace (figura 2), las principales razas terminales son Pietrain y Duroc.

Figura 2. Distribución percentual de las cerdas según la raza en Ucrania.

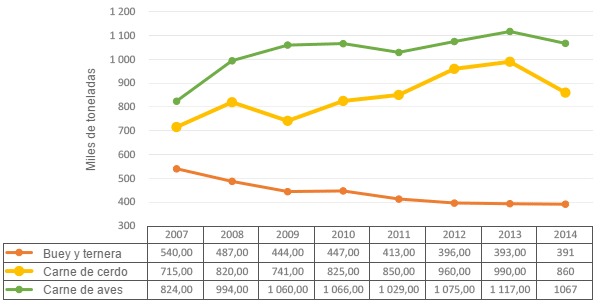

Hasta el 2014 el consumo de carne de cerdo y de aves en Ucrania creció de forma continuada mientras que la carne de vacuno se estancó (figura 3). El año pasado el consumo de carne de cerdo sufrió una importante disminución debido a las dificultades económicas, políticas y sociales. Sin embargo, la producción doméstica se mantuvo casi al mismo nivel con 763 mil toneladas (2 mil toneladas menos que en 2013). De éstas, el 51% o 377 mil toneladas fueron producidas por granjas comerciales. El consumo global de carne de cerdo alcanzó las 860 mil toneladas o los 20 kg per cápita.

Figura 3. Evolución del consumo de carne en Ucrania.

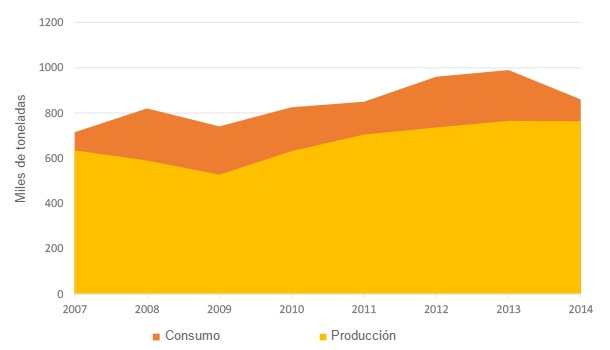

Hoy en día la producción no puede satisfacer la creciente demanda interna (figura 4). En consecuencia, el principal objetivo para los próximos 3-5 años es el aumento de la producción doméstica hasta 1,3 millones de toneladas.

Figura 4. Dinámicas de producción y consumo de carne de cerdo en Ucrania.

El déficit del mercado porcino se compensa mediante las importaciones que llegaron hasta las 234 mil toneladas en 2013 (de las cuales 157 mil toneladas corresponden a carne y productos cárnicos y el resto a subproductos; el 11% de la carne de cerdo es refrigerada y el 89% congelada). Tradicionalmente las principales importaciones en el mercado ucraniano son cortes de carne de cerdo congelada (excepto jamones y paletas), hígados congelados y despojos comestibles. No obstante, en 2013 las canales y medias canales de cerdos, tanto refrigeradas como congeladas, fueron muy populares entre los comerciantes de Ucrania, siendo el 5,3% y el 6,8% de las importaciones de productos porcinos comestibles. Por otro lado, también aumentaron las importaciones de hígados congelados y otros despojos comestibles congelados, así como de salazones, en salmuera, secos o ahumados en comparación con 2013 en un 8%, 18,6% y 58,6% respectivamente. Este tipo de cambio se explica debido a la mayor demanda de despojos por los procesadores de carne ucranianos. Cabe señalar también, que en 2014 la cantidad de importaciones total disminuyó un 42,55% debido a la devaluación de la moneda nacional.

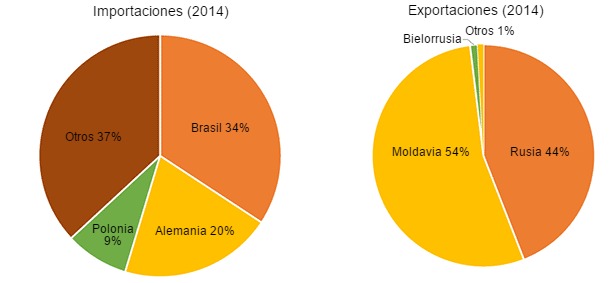

Brasil se mantuvo como el principal proveedor en 2013 (figura 5), seguido de Alemania como segundo gran importador de carne de cerdo. En cuanto a los países vecinos, Polonia estaba en quinto lugar en 2013, no obstante, el año pasado terminó tercero.

Figura 5. Estructura del comercio internacional en 2014 en Ucrania.

En 2013 Ucrania exportó poco más de 6 mil toneladas de carne de cerdo (4,6 mil toneladas) y vísceras. En 2014 dobló las exportaciones que aumentaron hasta 12,4 miles de toneladas y datos recientes indican que en los primeros 7 meses de 2015 se han exportado 18,6 miles de toneladas.

La geografía de las exportaciones es menos diversa. En 2014 alrededor del 54% se exportó a Moldavia y el 44% a la Federación Rusa.

En 2015 se están produciendo muchos cambios en el comercio de la carne de cerdo ya que Ucrania ha exportado casi 10 veces más de lo importado. Durante el primer trimestre el cambio de la moneda nacional mantuvo a los proveedores exteriores alejados y varios procesadores ucranianos obtuvieron permiso del Rosselkhoznadzor para exportar carne de cerdo y subproductos porcinos.

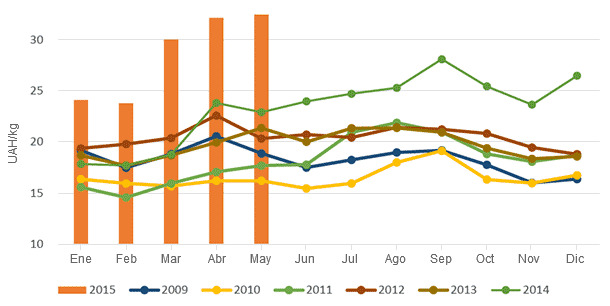

En cuanto a la situación actual del mercado, el primer trimestre estuvo marcado por un bajo nivel de precios, sin embargo, en el segundo estos han avanzado y mantenido bastante estables durante más de dos meses (figura 6). La tendencia mencionada se ha relacionado con el desarrollo cíclico de la industria (cada ciclo tiene una duración de unos 4-5 años). Se prevé que la subida de los precios en el mercado de cerdos vivos continúe en la segunda mitad de 2015.

Figura 6. Precio del cerdo en vivo (categoría I), UAH/kg.

El tamaño óptimo de una granja comercial se estima entre 1,2 y 2,5 mil cerdas (o hasta 5 mil cerdas en caso de unidades de cerdas) de acuerdo a un alto nivel de bioseguridad y capacidad de control. El volumen de inversión varía enormemente en función de diversos factores técnicos y si se trata de nueva construcción o reforma. Sin embargo, las inversiones promedio fluctúan entre los 4-8 mil USD.

El coste de producción está entre 19 y 28 UAH (0,73 y 1,08 €) por kg de peso vivo y depende sobre todo del nivel de intensificación.

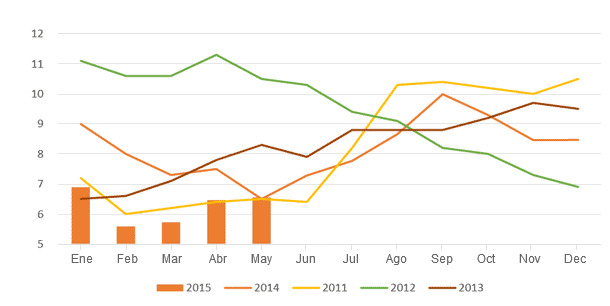

Figura 7. Dinámicas del índice de atracción del mercado porcino en 2011-2015.

El beneficio no depende sólo del coste de financiación, sino en mayor medida de la estrategia de entrada en el mercado elegido.

En general, la entrada al mercado se lleva a cabo mediante las siguientes etapas:

- Investigación de mercado y aspectos legislativos de su funcionamiento.

- Elección de la forma de organización y gestión de la empresa y resolución de las cuestiones legales.

- Elección de una estrategia de desarrollo: tamaño, segmento de mercado, grupo objetivo, genética.

- Elección de ubicación y terrenos.

- Inversión en construcción o reforma.

- Métodos técnicos de entrada.

- Participación de un especialista o de una consultoría para la gestión del proyecto.

Actualmente el mercado porcino en Ucrania se adapta a las tendencias mundiales, incrementando activamente la producción y desplazando ligeramente a otros tipos de carne (especialmente la de vacuno). El próspero desarrollo está dirigido a sustituir las importaciones, diversificar la gama de productos y orientar a la exportación.