Cereales

El pasado 28 de junio, el USDA publicaba su reporte sobre las intenciones de siembra y los inventarios finales en los EEUU. Tal y como se refleja en la tabla 1, el maíz estuvo más de 1 millón de acres por encima de lo que el mercado estimaba. También el trigo duro superó las expectativas del mercado, mientras que las habas de soja y los trigos de invierno y primavera quedaron por debajo. Mayores inventarios a los estimados por el mercado para el maíz, el trigo y las habas de soja.

Tabla 1. Intenciones de siembra e inventarios finales en los EEUU (fuente: USDA 28/06/2024)

| Inventarios trimestrales USDA (billones de bushels) | |||

|---|---|---|---|

| USDA marzo 2024 | Promedio estimado | USDA marzo 2024 | |

| Maíz | 4.993 | 4.873 | 4.106 |

| Habas de soja | 0.970 | 0.962 | 0.796 |

| Trigo | 0.702 | 0.684 | 0.580 |

| Intenciones de siembra USDA 2024 (millones de acres) | |||

|---|---|---|---|

| USDA marzo 2024 | Promedio estimado | USDA 2023 | |

| Maíz | 91.475 | 90.353 | 94.096 |

| Habas de soja | 86.100 | 86.753 | 83.505 |

| Trigo total | 47.240 | 47.657 | 49.628 |

| Trigo de invierno | 33.805 | 34.197 | 37.005 |

| Trigo de primavera | 11.270 | 11.340 | 11.140 |

| Trigo duro | 2.165 | 1.998 | 1.483 |

A partir del 1 de julio, para evitar que el grano ruso desestabilice el sector agrícola comunitario y restringir los ingresos de Rusia para financiar su guerra contra Ucrania, se aumentan los aranceles sobre los cereales, las semillas oleaginosas y los productos derivados procedentes de Rusia y Bielorrusia, de forma directa o indirecta. También se incrementan los aranceles sobre pellets de pulpa de remolacha y guisantes secos, para los que ahora no se aplican aranceles (o son muy bajos).

Con esta imposición de aranceles, se evita que la UE sea un mercado para los granos rusos y bielorrusos. Rusia ha declarado que se mostrará más agresiva en la búsqueda de otros negocios, aunque por el momento estas declaraciones no han tenido repercusión en el mercado.

La Unión Europea (UE), en su Reglamento de Ejecución UE 2024/1671 de 6 de junio de 2024, extendió hasta el 5 de junio de 2025 la entrada sin aranceles de productos agrícolas ucranianos. Sin embargo, estableció “frenos de emergencia”, fijados en el promedio de la cantidad importada en el segundo semestre de 2021, 2022 y 2023, para algunos productos (aves, huevos, azúcar, avena, grañones, maíz y miel).

Según datos de la Comisión Europea, Ucrania es el origen del 68% del maíz que entra a la Unión Europea. Sólo en 2024, la UE ha importado 7,44 Mt de maíz ucraniano, por lo que el margen para que se active el "freno de emergencia", establecido en 11,16 Mt, se reduce a 3,72 Mt. Según los datos de importación de la Comisión Europea, si se mantuviera el ritmo importador del año pasado, hay riesgo que el freno se active en noviembre-diciembre de este año. En ese caso, se activaría en un plazo de 14 días el contingente arancelario correspondiente, que en el caso del maíz sería de 650 mil tm.

Turquía, uno de los principales importadores de trigo mundial, ha anunciado que prohíbe las importaciones de trigo del 21 de junio hasta, al menos, el 15 de octubre, como ya hizo en el pasado, para proteger a los productores de las fluctuaciones de precios, garantizar la adquisición doméstica de materias primas y crear un mercado favorable para los agricultores.

Esta noticia impulsó a la baja los precios del mercado. La decisión de Turquía se suma a las dificultades impuestas por la UE al grano ruso.

Este mes se han mantenido los fletes (gráfico 1).

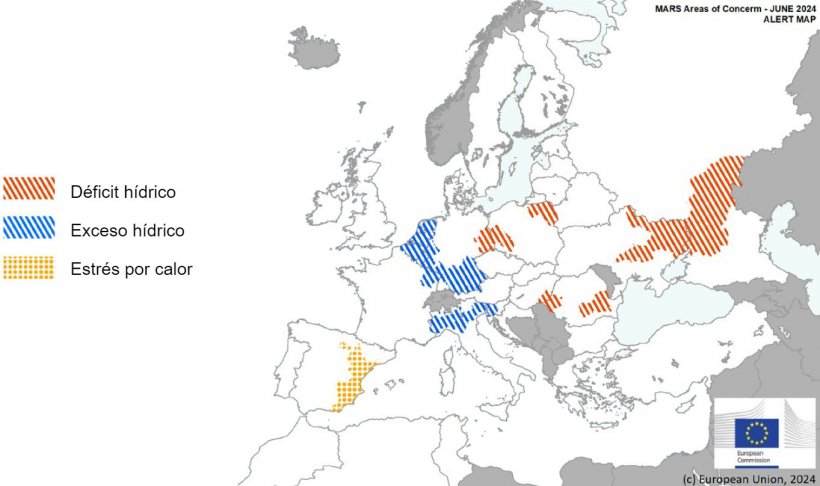

Este mes de junio, vimos como el exceso de agua persistía en los Países de Benelux, Alemania occidental, noreste de Francia y el norte de Italia, afectando negativamente al crecimiento de los cultivos y a las operaciones de campo. Por otro lado, el déficit hídrico afecta negativamente a los rendimientos de los cultivos de invierno en partes de Hungría, Rumania, Ucrania y Rusia. En España, la ola de calor de este mes ha empeorado la situación de los cultivos de invierno, aunque los rendimientos son positivos.

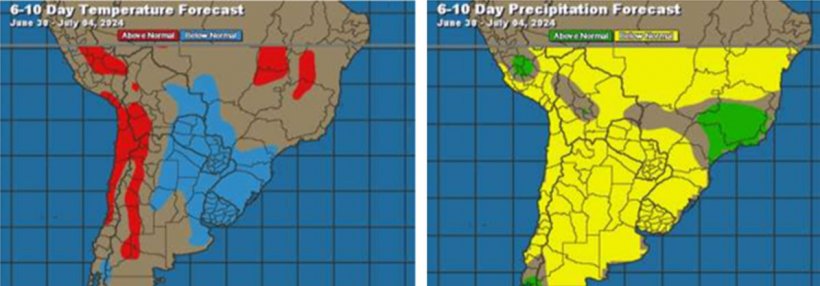

En Argentina y en Brasil se esperan temperaturas más frescas, con unas precipitaciones por debajo de lo habitual.

El petróleo inició el mes con una fuerte caída debido a que los operadores entendieron la decisión de la OPEP+ como una voluntad de aumentar la oferta disponible. Sin embargo, la posibilidad de un recorte en las tasas de interés de la FED a partir de septiembre, las tensiones geopolíticas y la expectativa de un mayor consumo elevan los precios.

En el informe de junio, el USDA (tabla 2), para la campaña 2024/25, revisa a la baja la producción mundial de trigo en 7,4 Mt a 790,8 Mt, aunque sigue 3,2 Mt por encima de este año, principalmente por la bajada de la producción en Rusia (-5 Mt), la UE (-1,9 Mt) y Ucrania (-1,5 Mt), mientras que sube en Argentina (+500 mil t) y los EEUU (+500 mil t).

Y la producción mundial de maíz, para la campaña 2024/25, se incrementa en 600 mil t hasta los 1220,5 Mt, 7,6 Mt menos en un año, por la recuperación en Ucrania (+700 mil t). Destacamos que las importaciones de la UE siguen en 18 Mt y las de China en 23 Mt, siendo el primer importador mundial.

Tabla 2. Previsión del USDA de junio 2024 de la producción de cereales y variación respecto a la previsión de mayo 2024 (Mt).

| 2023/2024 | 2024/2025 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 787,6 | 0,1 | 790,8 | 7,4 |

| Maíz | 1228,1 | 0,0 | 1220,5 | 0,6 |

| Producción Europea (Mt) | ||||

| Trigo | 148,1 | 0,0 | 141,4 | 1,9 |

| Maíz | 61,0 | 0,0 | 64,8 | 0,0 |

Según el USDA, en el 2023/24, la cosecha mundial de trigo se reduce en 100 mil t a 787,6 Mt, 1,6 Mt por debajo del 22/23, mientras que la del maíz se mantiene en 1228,1 Mt, 70,2 Mt más en un año. Destacamos que las importaciones de la UE siguen estables en 21 Mt y las de China en 23 Mt.

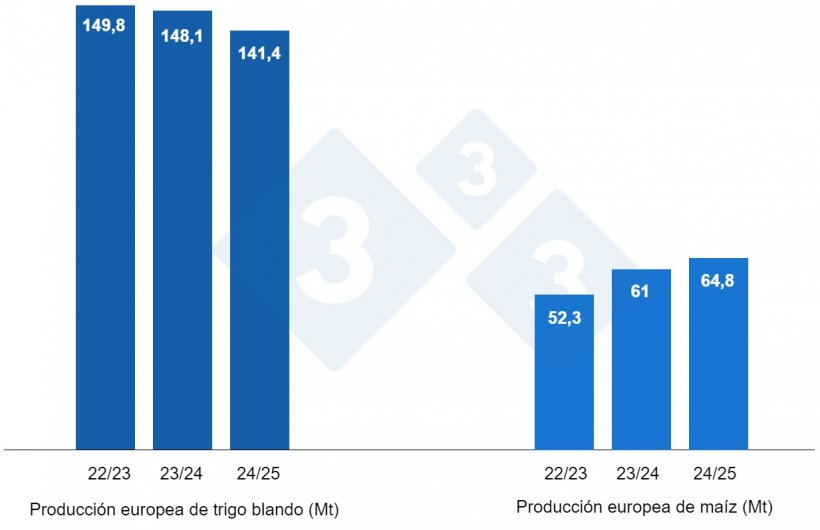

Gráfico 3. Previsión de la cosecha europea de trigo blando y maíz (fuente: USDA).

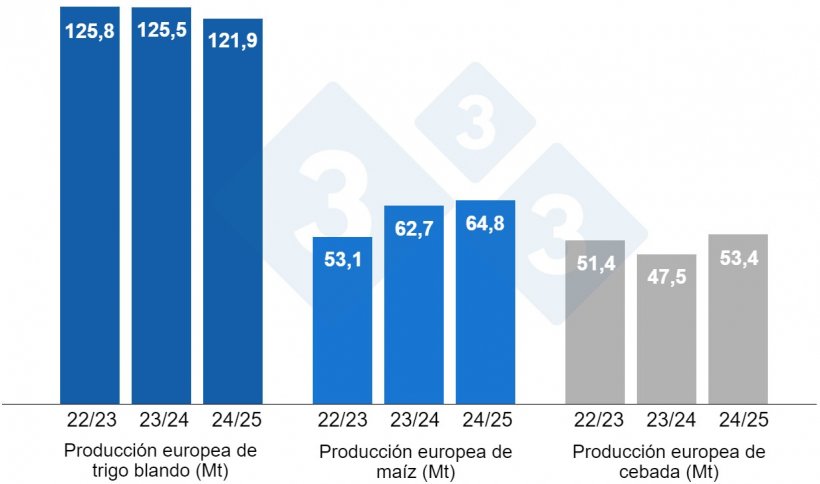

Tal como muestra el gráfico 4, este mes, la Comisión Europea, para la campaña 2024/25, aumenta la producción de trigo blando en 1,7 Mt hasta los 121,9 Mt (3,6 Mt menos en un año), mientras que revisa a la baja la de la cebada en 500 mil t a 53,4 Mt (5,9 Mt sobre la de este año), y reduce la del maíz en 3,8 Mt a 64,8 Mt (2,1 Mt por encima del nivel del 23/24).

Y para la campaña 2023/24, la producción de trigo blando se mantiene en 125,5 Mt, la del maíz sube en 62,7 Mt y la de la cebada en 47,5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 210€/t (11 euros por debajo del nivel del mes de mayo) para el disponible en el puerto de Tarragona, el trigo sobre los 224 €/t para el disponible en el puerto de Tarragona (21 euros por debajo del nivel del mes pasado) y la cebada destino Lleida en unos 202 €/t (23 euros bajo el nivel de hace un mes y 20 euros por debajo del nivel del maíz destino Lleida). El precio de los cereales disminuye siguiendo la bajada de los futuros y con la mejora de los pronósticos climáticos.

El precio del trigo nacional se sitúa 1 euro por encima del de puerto, en 225 €/t, al mismo nivel de la oferta de trigo francés. El maíz nacional se encuentra 12 euros sobre el del de puerto, en 222 €/t, sin oferta de francés.

Oleaginosas

El precio de la harina de soja sube 1 €/t hasta los 456 €/t, con una disponibilidad limitada en el mercado internacional debido a que las molturadoras argentinas funcionan al 60% ante la retención por parte de los agricultores, mientras que el de la harina de colza pierde 13 €/t a 335 €/t, por el buen avance de la siembra de canola en Canadá y sus buenas condiciones y una mejora del clima en Australia. La harina de girasol baja 7 €/t a 290 €/t, siguiendo la caída de la de colza.

Durante este mes de junio, el precio del aceite de soja gana 3 €/t, hasta los 950 €/t, a pesar de una mayor siembra de habas en los EEUU, mientras que el de la grasa animal pierde 5 €/t, a 940 €/t, por la reducción de diferencial con el aceite de palma, aunque se sigue manteniendo el interés para biodiesel y con unos precios elevados en Europa. El aceite de palma baja 14 €/t, a 976 €/t, por el aumento de la producción en el mes de mayo, junto a una caída de las exportaciones.

Cambio euro / dólar

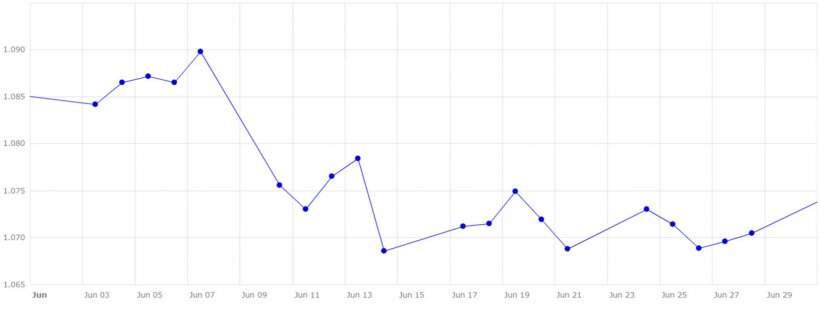

Durante el mes de junio, el euro se deprecia frente al dólar (gráfico 5).

Este mes, el eurodólar se reduce en un 1,26%, situándose en 1,0705, después de que el BCE bajara los tipos de interés en 0,25 a pesar de la subida de la inflación en mayo, junto a la incertidumbre política en Europa tras las elecciones y el adelanto de los comicios en Francia que aumentan la prima de riesgo, haciendo que los inversores se refugien en el dólar. A esto hay que sumar la caída de la confianza empresarial en Alemania, debido a las menores expectativas de superar el estancamiento económico.

Durante el mes de julio, deberemos seguir de cerca la evolución de los conflictos geopolíticos y su afectación a la moneda y el petróleo. La evolución del clima, a pesar de la mejora de los pronósticos climáticos, la actividad de los fondos y el próximo informe del USDA del 12 de julio.